일임계약 증가로 수익성 개선 [상반기 결산/투자자문]①수익 효율성, 개인자금 유리…PB연계 영업 각광

이대종 기자공개 2014-07-14 08:41:39

이 기사는 2014년 07월 03일 11:11 thebell 에 표출된 기사입니다.

국내 투자자문사들의 수익성이 일임계약 증가와 그에 따른 수수료 이익 상승의 영향으로 소폭 개선됐다. 자문계약도 지난해 하반기부터 뚜렷한 증가세를 보이고 있지만 그 규모가 일임계약에 비해 4조 원 넘게 적고 수수료 수익은 3분의 1 정도에 그쳤다.투자자문사별 일임계약은 기관자금의 비중이 개인을 압도하는 경우가 대부분이지만 수수료만 따지면 개인이 맡기는 경우가 기관보다 3배 이상 많다. 수익의 효율성 측면에서 일임계약 내 개인자금의 비중을 더 높여야 하지만 개별 계좌 관리를 위해 매니저를 무작정 늘리기도 쉽지 않다.

◇ 투자자문업계, 일임계약 늘면서 수익성 소폭 개선

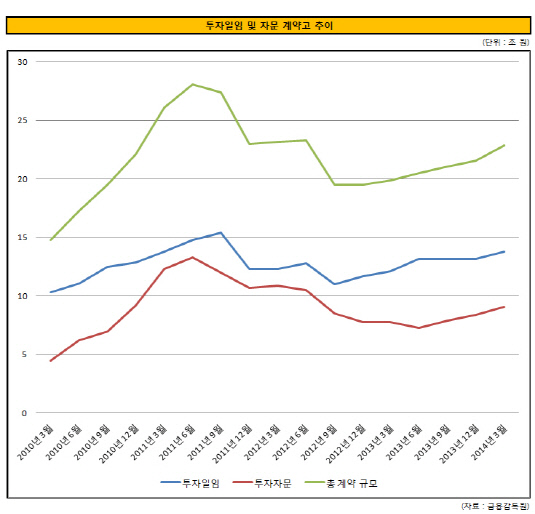

머니투데이 더벨이 금융감독원을 통해 국내에서 영업 중인 전체 투자자문사의 최근 5년 간 실적을 조사한 결과, 일임과 자문을 합한 총 계약 규모는 지난 2011년 6월 기록한 28조 1000억 원이 가장 많았다. 다음 분기부터 줄어들기 시작한 계약 규모는 이듬해 9월 20조 원 아래까지 떨어지다 지난해 상반기부터 다시 상승세를 나타내고 있다.

|

이 기간 일임계약 규모는 2011년 9월 15조 4000억 원으로 정점을 기록한 후 1년여 간 하락세를 나타내다 2012년 9월부터 다시 소폭의 상승세를 보이고 있다. 자문계약은 2011년 6월 13조 3000억 원으로 가장 많은 규모를 나타낸 이후 지난해 하반기가 돼서야 소폭의 오름세를 기록 중이다.

계약 규모가 늘면서 순이익도 회복 기미를 보이고 있다. 2009년 338억 원(회계연도 기준)을 기록했던 순이익은 이듬해 877억 원으로 정점을 나타냈고 2011년 355억 원, 2012년 140억 원까지 떨어졌다. 지난해 순이익 규모는 307억 원. 일임과 자문의 수수료 규모를 나눠보면 2012년에는 각각 664억 원과 252억 원, 지난해에는 813억 원과 235억 원을 기록했다. 일임 수수료 규모가 자문보다 3배 이상 많다.

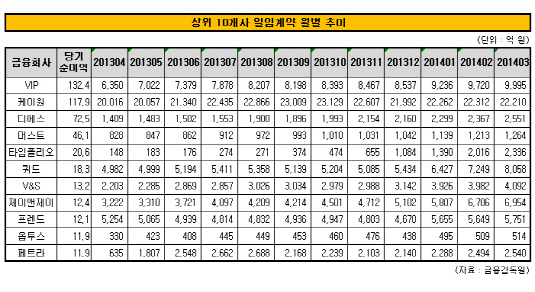

순이익 기준 상위 10개사를 살펴봐도 일임계약 규모의 증가세는 뚜렷하다. 지난해 132억 원으로 가장 높은 수익을 나타낸 VIP투자자문은 올해 1월 처음으로 9000억 원을 넘기더니 3월 말까지 9996억 원으로 일임계약만 1조 원을 눈 앞에 두고 있다. 지난해 하반기만 하더라도 1000억 원을 넘지 못했던 타임폴리오투자자문은 올해 1월 1300억 원을 돌파했고 3월 말에는 2300억 원을 훌쩍 넘겼다.

|

118억 원의 순이익을 기록한 케이원투자자문이 10개사 중 유일하게 주춤하고 있지만 계약규모의 차이가 커 단순 비교는 어렵다. 이미 지난해 4월부터 일임계약만 2조 원을 넘었고 10월에는 2조 3000억 원을 돌파했다. 올해 3월 말 일임계약 규모는 2조 2210억 원이다.

투자자문사 관계자는 "최근 국내 증시가 지난해에 비해 전체적으로는 상승세지만 다양한 변수 등으로 불안감을 지울 수 없고 유망종목도 빠르게 변하고 있다"면서 "이 때문에 기관이든 개인이든 투자자문사에게 일임으로 맡기는 것이 낫다고 판단한 것 같다"고 말했다.

◇ 수익 효율성, 개인자금 유리…전체 수익이나 관리, 기관 '유리'

일임계약 내 비중은 국내 투자자문사 대부분 기관자금이 개인자금보다 월등히 많다. 개인의 일임계약 최소 규모는 많아야 5억 원인데 반해 기관의 경우 적게는 수십억 원에서 많게는 1000억 원 단위로 자금이 한꺼번에 움직이기 때문이다.

앞서 살펴본 10개사들을 예로 들면 일임계약 내 기관자금 비중은 평균 70%를 상회하고 있는 것으로 알려졌다. 케이원투자자문이나 쿼드투자자문 등이 80%를 상회했고 V&S투자자문이 60% 안팎, VIP투자자문 정도가 거의 유일하게 개인자금 비중이 소폭 더 많은 것으로 파악됐다.

하지만 수익성과 직결된 연간 수수료 측면에서 보면 개인자금이 훨씬 유리하다. 국내 투자자문사가 받는 기본 수수료는 개인의 경우 연간 1% 안팎, 많으면 1.5%도 넘는 것으로 알려졌다. 여기에 목표한 수익률을 초과할 경우 10~15% 수준의 성과 수수료를 추가로 얻을 수 있다.

반면 기관 자금의 경우 기본 수수료가 연간 0.3~0.5%에 불과한 실정이다. 기본 수수료부터 개인자금에 비해 최대 3분의 1에 불과한 것이다. 성과 수수료는 그나마도 없는 경우가 대부분이다. 이 같은 수수료 구조가 형성된 것은 대규모 자금 위탁에 대한 결정이 운용주체인 기관에게 쏠려 있기 때문이다. 여기에 다른 투자자문사와의 위탁경쟁도 큰 몫을 차지하고 있다.

그렇다고 규모 면에서 절반 이상을 넘는 기관자금을 무시할 수도 없다. 계좌별 수수료 수익은 적더라도 전체 수익 규모로 보면 기관자금이 개인보다 더 많기 때문이다. 관리도 기관자금이 더 유리하다. 투자자문사별 기관계좌는 50개 안팎인 반면 개인계좌는 1000명을 넘는 경우가 적지 않다. 100억 원을 거래해야 한다면 기관의 경우 1~2번이면 족하지만 개인은 대개 스무 번을 넘겨야 하는 것이다.

또 다른 투자자문 관계자는 "개인투자자 수익은 동전의 양면 같다"면서 "많이 받을수록 이익이 발생하는 것은 분명하지만 규모가 크지 않은 투자자문사가 대부분인 국내 상황에서 그 계좌를 관리할 매니저를 무한정 둘 수도 없다"고 말했다.

◇ 개인일임, PB 연계한 영업 각광…기관일임, 공개입찰 방식

개인 일임계약은 투자자문사별 영업이나 증권사 PB와 연계 등 2가지 경로를 통해 이뤄진다. 이 가운데 PB를 통한 경우 기본 수수료와 성과 수수료는 모두 투자자문사에 돌아간다. PB는 고객과 투자자문사를 이어주는 연결만 할 뿐 종목 선정 등의 실질적인 업무는 투자자문사에서 맡고 있기 때문이다.

PB로서는 별 이익이 없어 보이는 구조지만 실상은 그렇지 않다. 해당 고객의 계좌를 소속 증권사에 개설했기 때문에 거래수수료를 가져가 회사수익 기여도를 높일 수 있다. 여기에 꾸준한 성과를 올릴 수 있는 투자자문사를 잘 선택하면 고객은 그 PB에게 추가 자금을 맡기는 경우가 대부분이기 때문이다.

이는 최근 들어 주목을 받고 있는 영업 방식이다. 저성장·저금리 영향으로 자산관리(WM)에 대한 투자자들의 관심이 늘어나면서 PB 역할도 예전보다 더 커졌기 때문이다. 자체 영업보다 증권사 유명 PB와 연계한 영업에 공을 들이는 투자자문사도 적지 않다.

기관 영업은 여전히 기존의 방식을 그대로 이어가는 분위기다. 수수료 수준과 그 간의 성과 등을 두고 타사와 경쟁을 벌여야 하는 공개입찰을 활용하다보니 투자자문사에서 먼저 움직이는 경우가 대부분이다.

투자자문사 관계자는 "기관을 상대로 한 영업의 경우 최근 새로운 시장의 트렌드나 투자자문사의 의지가 반영되기 쉽지 않은 반면 개인 영업의 경우 다양한 방법이 가능하다"면서 "증권사 PB와 연계한 영업은 그 의존도가 더 커질 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- [2분기 추천상품]불안한 시장 "소나기 피하자" 고배당·공모주 전면배치

- [2분기 추천상품]글로벌 기술주 인기 여전 "저평가 테크기업 주목"

- [헤지펀드 기관 LP 동향]신한증권, 부실자산 대거 상각

- [2분기 추천상품]6곳 가판대 구성 변화…판매사 선택 '천차만별'

- 펀드 도우미 사무관리사, 작년 성과 비교해보니

- [VC 투자기업]테사, A2라운드서 88억 유치…추가 유상증자 진행

- 타이로스코프, 50억 규모 시리즈A 시동

- [비상하는 K-우주항공 스타트업]루미르, 초고해상도 초소형 위성 '상업 활용' 목표

- [비상하는 K-우주항공 스타트업]이노스페이스, '불확실한' 사업모델 극복 방안은