'IFRS'가 뭐길래, 현대해상 지원 가능할까 [지배구조 분석] ③모회사 현대해상, 자본확충 절실..정몽윤 회장 지분 희석 가능성

이승우 기자공개 2018-06-01 11:29:09

[편집자주]

자산운용사는 고객의 돈을 굴려주고 그 대가로 수익을 내는 금융회사다. 하지만 실제 자금을 집행하기까지 어떻게 의사결정이 이뤄지는지, 그 과정과 체계에 대한 정보는 잘 알려져 있지 않다. 자산운용사 업무의 의사결정에 영향을 미치는 이사회 구성과 주요 주주 등 지배구조에 대해 짚어본다.

이 기사는 2018년 05월 29일 11:16 thebell 에 표출된 기사입니다.

현대인베스트먼트자산운용이 설립된 이후 모회사 현대해상의 지원은 전폭적이었다. 300억원에 달하는 자본금 납입과 더불어 18여년간 배당을 한푼도 받지 않아 현대인베스트먼트운용은 자기자본을 527억원까지 차곡차곡 쌓을 수 있었다. 이는 100% 모회사인 현대해상의 자신감의 발로였다. 뛰어난 현금 창출 능력으로 인해 자회사의 이익을 추출해 내는 것보다 지원이 먼저였다.하지만 앞으로는 다른 양상이 전개될 가능성이 높아졌다. 현대해상 스스로가 맞닥뜨린 난제가 있기 때문이다. 바로 2021년부터 도입되는 국제회계기준 IFRS17가 현대해상의 자본확충을 압박하고 있다. 자본 충당 규모가 커지고 방법이 다양해질 경우, 모회사 현대해상의 지배구조마저 흔들릴 가능성을 배제할 수 없게 됐다. 이 경우 자회사 현대인베스트먼트자산운용의 입지도 변할 수 밖에 없다.

◇자본확충 절실한 모회사

보험회사의 지급여력비율(RBC) 비율은 기본적으로 100%를 충족해야 하지만 금융당국의 권고치는 150%다. 현대인베스트먼트자산운용의 모회사 현대해상은 이를 이미 충족하고 있으나 새로운 회계기준이 도입될 경우, 자산과 부채의 계산 방법이 달라지게 되면서 이 비율이 낮아지게 된다. 이같은 기준 변경은 IFRS17이 도입되는 2021년부터 시작된다.

IFRS17 도입으로 현대해상의 자산·부채 비율 변화를 정확히 예단하기는 어려우나 지금보다 자본금을 더 늘려야 한다는 건 확실하다. 현대해상 외 다른 보험사들도 저축성보험을 줄이면서 보장성보험으로 포트폴리오를 재편하고 있고 보유 부동산 매각을 통한 자본확충을 서두르고 있다. 삼성생명은 이미 대규모로 부동산을 매각한 바 있다.

현대해상의 상황도 마찬가지. 현대해상은 일단 신종자본증권 발행을 계획하고 있다. 현대해상은 지난 28일 이사회에서 5억달러 규모의 해외 신종자본증권 발행안을 의결했다. 시장 상황에 따라 발행 규모를 최대 7억달러까지 늘릴 계획이다.

보험업계 관계자는 "모든 보험회사들이 닥치고 있는 문제로 현대해상도 자본 확충이 절실한 상황이 됐다"며 "자회사를 지원하는 게 우선이 아니라 스스로 생존이 더 중요하게 됐다"고 말했다

극단적으로 100% 자회사인 현대인베스트먼트운용으로부터 지원을 받아야 하는 상황도 발생할 수 있다. 그동안 한번도 받지 않았던 배당을 요구할 수도 있다는 뜻이다.

금융권 관계자는 "현대인베스트먼트자산운용은 현대해상 그룹 계열사중 알짜회사에 속한다"며 "모회사가 곤경에 처할 경우 그동안과는 반대로 자회사가 모회사를 지원해야 할 수도 있다"고 말했다.

◇정몽윤 회장 지분 희석 가능성은

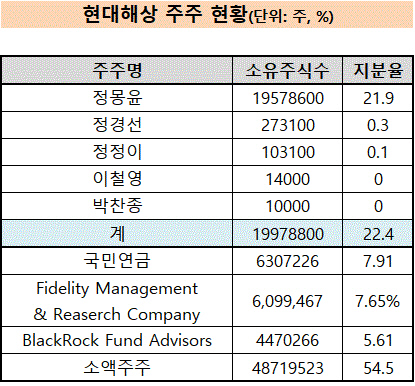

더 큰 문제는 모회사 현대해상의 지분 구도 변화 가능성이다. 현대인베스트먼트운용의 지분 100%를 보유하고 있는 현대해상의 최대주주는 정몽윤 회장이다. 정 회장을 비롯한 특수관계인 지분은 22.4%로 절대적인 수준은 아니다. 자본확충에 나설 경우 이 지분마저도 희석될 가능성이 잠재하고 있는 것이다.

특히 현대해상은 지주회사를 보유한 다른 금융그룹과 달리 지원을 받을 수 있는 계열사가 사실상 없다. 이미 현대그룹 형제의 난 이전 계열 분리를 했기 때문에 현대그룹과의 연결고리도 찾기 힘들다.

금융권 관계자는 "다른 보험사들은 여차하면 지주사나 다른 계열사로부터 손을 벌릴 수 있지만 현대해상은 그럴만한 모회사나 계열사가 없다"며 "최악의 경우 현대가에 손을 벌릴 수 있겠지만 이는 현실적으로 어렵다"고 말했다.

때문에 현대해상은 신종자본증권이나 후순위채 등의 보완자본 성격의 자본조달을 추진하고 있는 것이다. 하지만 신종자본증권이나 후순위채등 채권 발행을 통한 자본확충 방식은 일정 기간이 지나면 자본 인정 금액이 줄어들게 된다. 게다가 발행량이 많아지면 추가 발행도 어려워지고 이자비용까지 지급하게 돼 있어 주식 발행을 통한 증자에 비해 임시방편의 성격이 강하다. 결국 증자를 통한 외부 자본 유입을 병행하게 되면 현대해상 최대주주인 정몽윤 회장의 지분 희석은 불가피하다.

금융권 관계자는 "현재 정몽윤 회장을 비롯한 특수관계인의 지분이 절대적으로 많은 편이 아니고 추가로 지분을 취득할 만한 자금 마련의 창구도 잘 보이지 않는다"며 "증자를 할 경우 특수관계인 지분율이 희석될 수밖에 없다"고 말했다.

모회사의 지분 구도 변경은 100% 자회사인 현대인베스트먼트운용에 바로 영향을 미칠 수 있다. 운용 자산 위탁이나 배당 문제, 추가적인 증자 문제 등 새롭게 등장하는 주주들의 영향이나 간섭을 받을 수 있다.

길게 보면 현대해상 그룹 승계 이슈가 부각될 경우 지분 희석 문제는 더 커질 수 있다. 정몽윤 회장의 자녀들은 증여세를 납부할 자금력을 아직 갖추지 않은 것으로 파악되고 있어 승계시 특수관계인 지분이 급격하게 줄어들 수 있다. 모회사의 지분구도에 따라 100% 자회사인 현대인베스트먼트의 입지도 확연히 달라질 수밖에 없는 리스크를 잠재하고 있는 셈이다.

금융권 관계자는 "현대인베스트먼트운용의 모회사인 현대해상은 현재 승계 이슈를 생각하는 것조차 사치일 수 있다"며 "자체적인 재무건전성 강화에 최선을 다할 수밖에 없는 상황"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- [thebell interview]"일본 부동산·퇴직연금 경쟁력 강화, 수익성 제고 목표"

- [스튜어드십코드 모니터]삼성물산 액티비즘 안다운용, 타 행동주의엔 '신중'

- [VC 투자기업]닻 올린 네오젠TC 'TIL 치료제'…국내 최초 임상 시작

- [VC 투자기업]유호스트, 클라우드·스마트팩토리 덕 직상장 '청신호'

- [VC 투자기업]이지차저, '초급속' 전기차 충전기 확장 불붙었다

- [비상하는 K-우주항공 스타트업]김수환 페리지 CFO “필리핀·두바이 진출 모색”

- 디캠프, 일본 전선 넓힌다…모크토크·디데이 눈길

- [VC 투자기업]머스트잇, 프로덕트·테크 조직 통합…C레벨 개편

- 오영주의 '글로벌' 중기부, 한일 공동 벤처펀드 속도

- 스타트업코리아펀드 민간LP "수익보다 SI 성과 기대"