매물 나온 헬스밸런스 '밸류는' 100% 지분가치 기준 1500억~2000억 추산, 8일 예비입찰

한형주 기자공개 2018-06-11 14:27:21

이 기사는 2018년 06월 07일 18:20 thebell 에 표출된 기사입니다.

사모투자(PE) 운용사 앵커에쿼티파트너스의 포트폴리오 회사로 매각이 추진 중인 건강식품업체 헬스밸런스(옛 천지양)의 매매가는 얼마로 형성될까. 100% 지분가치(에퀴티 밸류) 기준 1000억원대 중후반 가격이 적정하다는 평가가 우세하다.

|

작년 실적을 진단해 보면 1년 사이 매출은 늘었지만 영업이익률은 하락했고 순이익도 줄었다. 영업외비용, 특히 이자비용이 늘어난 영향이 크다. 지분법피투자기업인 이유식 제조업체 엘빈즈의 실적이 악화돼 지분법이익이 감소한 탓도 있다. 이는 영업외수익을 큰 폭 축소시켰다.

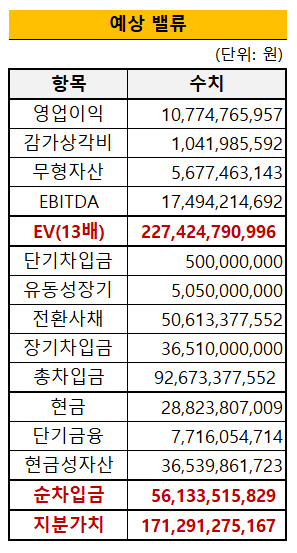

기업의 현금창출력 지표로서 인수합병(M&A) 거래시 밸류에이션에 주로 활용되는 상각 전 영업이익(EBITDA)은 작년 기준으로 헬스밸런스의 영업이익에 유무형자산상각비를 합친 값으로 대략 175억원이다. 전년 EBITDA가 80억원이 조금 안됐으니 같은 기간 눈에 띄는 개선세를 이뤘다는 분석이 가능하다. 통례에 비춰 비경상손익 요소가 제거된 조정(Normalized) EBITDA는 감사보고서를 토대로 계산한 수치보다 더 높게 책정됐을 개연성이 있다.

이를 바탕으로 기업가치(Enterprise Value, EV) 산정을 위해 필요한 것은 EBITDA 멀티플인데, 헬스밸런스가 속한 식음료업(F&B)의 경우 소비재 산업이라 타업종 대비 배수를 높게 인정받는 경우가 일반적이다. 최근 국내 M&A 시장에서 통상적으로 적용돼 온 EV/EBITDA는 10배 안팎. 현재 시장에서 거래되고 있는 헬스밸런스 피어그룹(비교대상 기업)엔 이보다 높은 12~13배 수준의 멀티플이 반영돼 있는 것으로 파악된다. 헬스밸런스의 연 EBITDA에 이를 적용할 경우 EV는 2000억원대 초중반 수준으로 산출된다.

에퀴티 밸류를 따져 보려면 작년 말 기준 헬스밸런스의 순차입금이 얼마인지를 구해야 한다. 총차입금에서 현금성자산을 제하면 된다. 작년 말 기준 헬스밸런스의 단기차입금, 유동성장기차입금, 전환사채, 장기차입금 등을 포함한 총 차입금은 1000억원을 소폭 밑돈다. 현금및현금성자산과 단기금융상품을 더한 현금성자산은 약 365억원. 이를 고려한 순차입금은 560여억원으로 도출된다. EV에서 순차입금을 뺀 에퀴티 밸류는 1500억~2000억원 범주를 크게 벗어나지 않을 것으로 추산된다.

헬스밸런스는 홍삼 '천지양'과 이유식 '엘빈즈' 등 브랜드로 유명한 건강기능식품업체다. 당초 모태는 천지양이었다. 지난 2012년 말 경영난에 허덕이던 천지양을 앵커에쿼티파트너스가 P&A(자산부채이전) 방식으로 바이아웃(Buy-out)했다. 당시 거래 대상인 100% 지분 인수가는 170억원이었다. 올 들어 대주주인 앵커에쿼티파트너스가 경영권 매각을 결정, 골드만삭스를 거래 주관사로 선정했다.

앵커에쿼티파트너스는 이후 2014년 말 천지양을 통해 유사업체인 헬스밸런스와 엘빈즈를 사들인다. 세 회사가 합병하는 과정에서 사명을 지금의 헬스밸런스로 바꾼 것. 주주구성은 1대주주인 앵커에쿼티파트너스 67%, 오너인 이점균 전 천지양 대표 33%로 돼 있다.

M&A업계는 헬스밸런스의 동종 전략적투자자(SI) 내지 F&B에 특화된 PE 운용사들을 이번 거래의 원매자로 인식하고 있다. 이미 이들 잠재적 인수후보 수십 곳이 매도자로부터 헬스밸런스 IM(Information Memorandum)을 받아갔다는 후문이다. 예비입찰은 오는 8일로 예정돼 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- 'M캐피탈' 매각 돌입, 제한적 경쟁입찰 방식 유력

- '실사 막바지' 보령바이오파마, 빨라지는 매각 시계

- SK렌터카 ‘8500억’ 베팅한 어피너티, 가치평가 셈법은

- 스톤브릿지 'DS단석' 일부 엑시트, 투자금 1.7배 회수

- [Market Watch]증권채 투심 개선...A급 증권사는 여전히 '신중모드'

- 강동그룹, 디아너스CC 품는다

- [IPO 기업 데드라인 점검]SSG닷컴, 풋옵션 숙제 풀었지만 '여전히 갈길 멀다'