한국물 시장, 새 트랜드 '환경·사회·지배구조' [Market Watch]그린·소셜·워터본드 등 ESG 채권 연이어 발행…시장 수요도 증가

강우석 기자공개 2018-07-16 14:18:55

이 기사는 2018년 07월 12일 16:42 thebell 에 표출된 기사입니다.

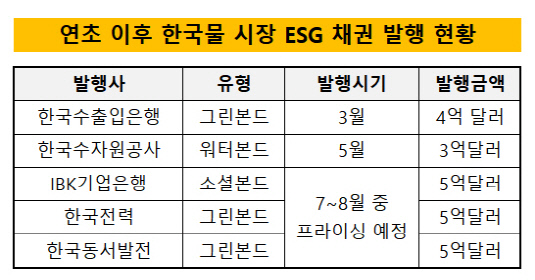

한국물(Korean paper) 시장에서 환경·사회·지배구조(ESG) 채권이 연이어 등장하고 있다. 주요 발행사들은 그린본드 외에도 소셜본드, 워터본드 등 다양한 형태로 조달을 준비 중이다. 시장 환경과 투자자 수요를 고려할 때 발행 행렬은 당분간 이어질 것이란 전망이 나온다.◇ 수은 2013년 첫 발행, IBK·한전·한수원 등 준비…외국계 IB, 관련팀 꾸려 대응

12일 투자은행(IB) 업계에 따르면 IBK기업은행과 한국전력, 한국동서발전 등은 7~8월 중 ESG 채권을 발행할 예정이다. 한국전력과 한국동서발전은 그린본드, 기업은행은 소셜본드 형태로 조달을 준비하고 있다.

ESG 채권은 환경, 사회, 지배구조 등 공익 추구를 위해 발행된다. 친환경 사업 자금용도로 쓰이는 그린본드(Green Bond)가 대표적이다. 깨끗한 물 공급을 위한 워터본드(Water Bond), 저소득층 지원과 노숙인 보호 등 제반 사회문제를 해결하기 위한 소셜본드(Social Bond)도 있다.

첫 발을 뗀 건 수출입은행이었다. 수출입은행은 지난 2013년 아시아계 금융기관 최초로 글로벌 그린본드를 발행했다. 만기는 5년, 발행규모는 5억달러였다. 이후 현대캐피탈(2016년)과 산업은행(2017년), 한진인터내셔널코퍼레이션(2017년) 등이 후발 주자로 합류했다.

올들어선 채권 유형이 다양해지고 있다. 한국수자원공사는 지난 5월 아시아 시장 최초로 5년물 3억달러 워터본드를 찍었다. IBK기업은행은 국내 최초의 소셜본드 발행을 준비 중이다. 지난달 로드쇼를 마친 상태며, 시장 여건이 조성되는대로 수요예측에 돌입할 예정이다.

외국계 증권사들은 발빠른 대응에 나섰다. 씨티그룹글로벌마켓증권과 뱅크오브아메리카메릴린치(BOAML), HSBC 등 주요 IB들은 '그린본드팀(가칭)'을 만들어 ESG 부문을 챙기고 있다.

IB 업계 관계자는 "ESG 채권은 전세계적으로 성장을 거듭하고 있으며 문재인 정부 기조와도 일치한다"며 "다양한 형태의 ESG 본드가 한국물 시장에서도 발행될 것"이라고 평가했다.

|

◇ 투자자 관심↑…수익률 손해도 無

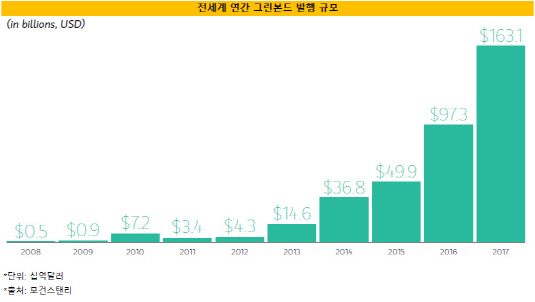

모간스탠리에 따르면 지난해 그린본드 발행액은 총 1630억달러(약 180조원) 정도다. 연간 20조달러(약 2경2500억원) 규모로 발행되는 전세계 채권시장 대비 1%에도 못미치는 수준이다.

하지만 성장세는 가파르다. 2015년과 2016년 사이 발행규모는 두 배 늘었다. 2017년 발행량도 전년 대비 70% 가까이 증가했다. 최근에는 소셜본드, 워터본드 등도 그린본드에 이어 새로운 테마로 부각되고 있다.

다른 IB 업계 관계자는 "파리기후 협약에 따른 온실가스 배출 감축 목표치를 맞춰야 해, 각국 정부 및 공기업이 그린본드로 자금 조달에 나서고 있다"며 "한국 채권시장 역시 이런 흐름으로 움직일 것"이라고 말했다.

투자자들의 관심도 이어지고 있다. 노르웨이연금펀드, 일본공적연금(GPIF) 등 주요 연기금은 포트폴리오 전략에 ESG을 포함시켰다. 프라이빗뱅킹(PB) 고객들의 수요도 높은 편이다. 특히 유통시장에서 일반 회사채와 동일한 수준으로 거래되고 있어, 투심이 우호적이라는 분석이 많다.

또 다른 IB 업계 관계자는 "그린본드를 비롯한 ESG 채권도 일반 채권과 비슷한 스프레드에 거래되고 있다"며 "자금 용도가 공익 목적이지만 수익률 손해도 보지 않기 때문에 투자자들의 관심이 계속 이어지는 상황"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다