하이증권 등급 개선, 우발채무 대응력도 상승 유동화증권 A1 대열 합류...DGB지주 후광효과 '톡톡'

민경문 기자공개 2018-09-18 14:37:53

이 기사는 2018년 09월 17일 16:29 thebell 에 표출된 기사입니다.

하이투자증권이 DGB금융지주 편입 효과를 톡톡히 보고 있다. 대주주 지원 여력 강화에 따른 신용등급 상승은 PF-ABCP 등 우발채무까지 신용도 동반 개선으로 이어졌다. 향후 부동산 금융을 중심으로 한 하이투자증권의 영업력 강화에도 기여할 것이라는 전망이 나온다.DGB금융지주는 지난 12일 하이투자증권에 대한 대주주 적격 승인 절차를 마무리했다. 대구은행을 주력 자회사로 두고 있는 은행지주회사로서 비은행부문 확대를 꾸준히 도모해 왔던 터였다. 하이투자증권 인수는 이를 위한 마지막 퍼즐이나 다름 없었다.

하이투자증권 입장에서도 대주주가 현대중공업그룹에서 DGB금융지주로 바뀐 건 여러 측면에서 긍정적이다. 모회사가 최고 수준의 신용등급(AAA)을 자랑하는 만큼 재무적 발판도 든든해졌다. 대주주 적격 심사 이후 국내 신용평가 3사가 모두 하이투자증권 단기등급을 A2+에서 A1으로, 후순위채 등급을 A-에서 A0로 한 노치씩 올린 이유다.

|

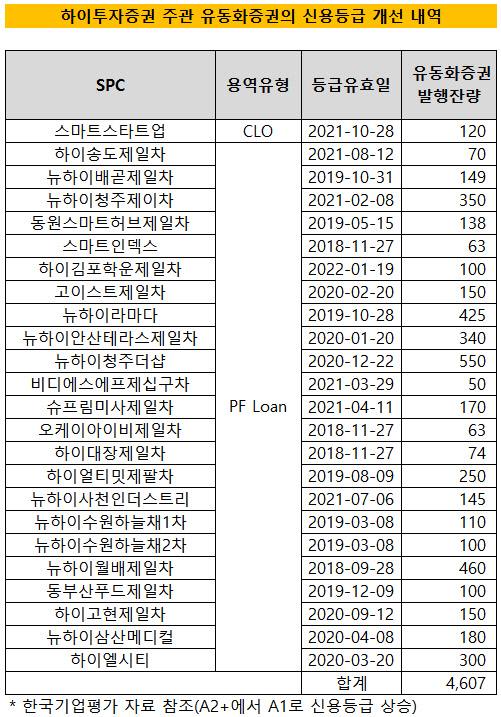

이는 하이투자증권이 실질차주로 있는 유동화증권의 신용도 개선으로 이어졌다. 한국기업평가에 따르면 총 24개 SPC가 발행한 4607억원의 유동화증권 신용등급이 A2+에서 A1로 상승한 것으로 나타났다. 한국신용평가와 NICE신용평가에 신용등급을 의뢰한 유동화증권까지 포함하면 실제 규모는 이보다 클 것으로 파악된다.

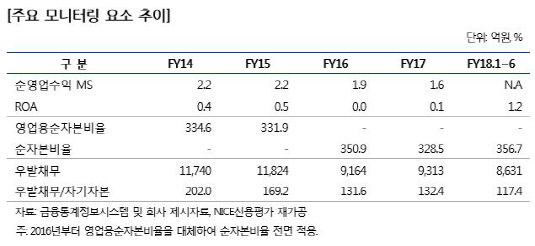

2018년 6월 말 현재 하이투자증권의 우발채무는 8631억원 정도다. 자기자본 대비 비중은 117.4%에 달한다. 2014년 말 우발채무액이 1.2조원, 자기자본 대비 비중이 200%를 넘었다는 점을 고려하면 재무 부담을 상당 부분 줄여 왔다. 물론 여타 증권사와 비교할 때 우발채무의 절대규모는 여전히 크다는 지적이다.

하이투자증권이 올해 상반기 337억원의 순익으로 흑자 전환에 성공한 것도 부동산 금융 위주의 IB 영업이 주효했다는 분석이다. 2000년 이후 반기 최대 실적이었다.

시장 관계자는 "모회사인 DGB금융지주의 신규 리스크 관리 지침이 관건이겠지만 하이투자증권의 신용등급 상승은 향후 부동산 PF 영업에도 분명 긍정적으로 작용할 것"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [VC 투자기업]씨어스테크놀로지, 공모가 보장 '6개월'…흥행 총력

- 솔리더스인베, 바이오 심사역 '7인 체제' 새도약

- [VC 투자기업]경영효율화 집중 '핏펫', 재도약 채비 갖췄다

- [VC 경영분석]SBVA, '손바뀜' 속 실적 탄탄…"투자 집중"

- [LP Radar]VC 출자, 줄어든 출자비율에 모태 GP 침울

- [thebell interview]"해빗팩토리, 상담사 한 명이 8인분하는 비결은 AI"

- [VC 경영분석]파트너스인베, 펀딩·투자·회수 '3박자' 호실적 두각