현대重, 영구채 상환할까…대응여력 충분 4300억원 규모, 올해 콜옵션 만기도래…순차입금 마이너스 기조 개선

양정우 기자공개 2019-01-08 08:28:08

이 기사는 2019년 01월 04일 14:07 thebell 에 표출된 기사입니다.

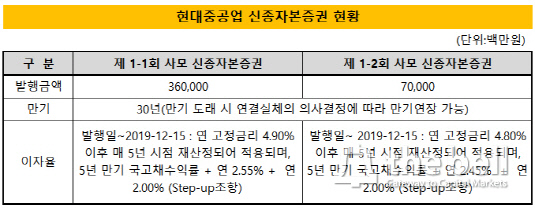

현대중공업이 올해 조기상환 만기가 도래하는 신종자본증권(영구채)을 상환할 채비를 하고 있다. 영구채의 이자 부담이 큰 만큼 차환(재발행)이 아닌 상환 쪽으로 가닥을 잡았다. 대대적인 자구 노력으로 재무구조가 개선돼 상환 여력도 충분한 것으로 관측된다.현대중공업 관계자는 "일단 영구채를 조기상환하는 방향으로 계획을 짜고 있다"며 "다만 현금흐름상 특이사항이 발생하면 상환 계획을 조정할 수도 있다"고 말했다.

당시 발행한 영구채는 만기가 30년이지만 발행사가 5년 뒤 조기 상환할 수 있는 권리(콜옵션)를 갖고 있다. 콜옵션을 행사하지 않을 경우 영구채 금리가 200bp 가산되는 구조다. 영구채는 이런 스텝업 조항 때문에 사실상 발행사의 조기상환이 강제되고 있다.

지난해 영구채의 조기상환 만기가 찾아온 대다수의 발행사는 재발행이 아닌 상환을 선택했다. 기준금리 인상 전망과 경기 하강 조짐 속에서 조달비용이 비싼 영구채를 유지하기가 쉽지 않았다. 포스코(8000억원)와 포스코에너지(5000억원), 롯데쇼핑(2700억원), 코오롱인더스트리(1030억원) 등이 상환 행렬을 이어갔다.

현대중공업 역시 상환 릴레이에 동참하는 방향으로 자금 스케줄을 짜고 있다. 영구채는 회계상 자본으로 100% 인정을 받는 만큼 재무구조 개선에 특효약이다. 반면 원리금 상환 순위가 부채보다 뒤인 만큼 금리가 높게 책정된다. 기한이익상실 위기 등 재무지표 개선이 시급한 상황이 아니면 영구채에 대한 니즈가 떨어질 수밖에 없다.

현대중공업은 지난 2016년부터 재무개선 자구책에 올인해 왔다. 2017년 현대중공업의 4개사 분할을 토대로 3조원 이상의 차입금을 분할신설법인에 이관했고, 지난해 1조2000억원 수준의 대규모 유상증자도 단행했다. 지난해 3분기 말(별도기준) 순차입금이 마이너스 흐름으로 돌아설 정도로 재무구조가 개선된 상태다.

총차입금 규모가 지난 2017년 말과 비교해 1조5000억원 가량 줄었지만 현금성자산은 2조5000억원 수준에서 유지되고 있다. 4300억원 규모의 영구채를 상환할 여력이 충분하다는 평가다. 부채비율(지난해 3분기 말 62.1%) 리스크가 격감한 만큼 5% 수준의 고금리 영구채를 굳이 보유할 이유가 사라진 셈이다.

국내 조선업계는 지난 2016년 이후 수주잔고가 급격히 감소해 왔다. 업종 특성상 고정비 부담이 높아 매출 축소와 수익 감소에 시달려 왔다. 단기간에 전성기 시절의 실적을 회복하기는 쉽지 않다. 하지만 영업실적이 안정화 추세를 보이고 있고 대규모 손실 리스크는 상당히 완화됐다는 평가다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'

양정우 기자의 다른 기사 보기

-

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'