캐피탈 채권, 달라진 위상…내재등급 'UP' [Rating & Price]각종 규제장치로 리스크 감소…조달금리 개선 지속

피혜림 기자공개 2019-02-12 07:52:25

이 기사는 2019년 02월 08일 17:17 thebell 에 표출된 기사입니다.

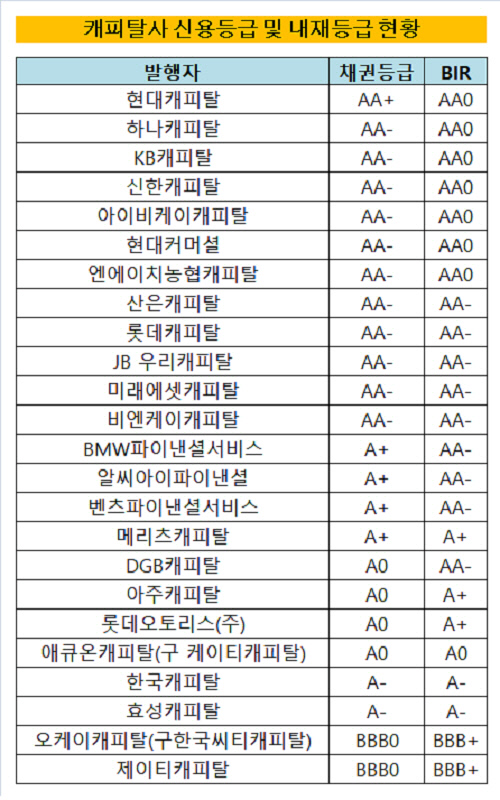

채권 시장에서 국내 캐피탈사의 몸값이 치솟고 있다. 대부분의 캐피탈사가 실제 신용등급보다 한 노치(notch) 높은 내재 신용등급(BIR; Bond Implied Rating)을 유지하는 등 높은 가치를 인정받고 있다. 각종 규제정책 마련으로 캐피탈 산업 리스크에 대한 우려가 줄어들자 업종 디스카운트가 완화됐다는 평가가 나온다.지난해 11월 NH농협캐피탈 신용등급은 A+에서 AA-로 상향조정됐다. 같은달 나이스 피앤아이는 NH농협캐피탈 내재신용등급을 AA0로 평가했다. 내재신용등급은 채권 가격을 기준으로 산정한 등급이다.

NH농협캐피탈을 포함해 지난 7일 기준으로 나이스 피앤아이에서 신용등급보다 높은 내재등급을 부여한 캐피탈사는 13곳에 달했다. 나이스 피앤아이에서 내재등급을 부여한 캐피탈사(24곳) 중 절반이 넘는 숫자다. AA+등급에 '부정적' 아웃룩을 달고 있는 현대캐피탈을 제외한 모든 캐피탈사의 내재등급이 채권 신용등급과 같거나 높았다.

특히 DGB캐피탈의 내재등급은 AA-로, 신용등급(A0) 대비 두 노치 높았다. 채권 금리로 살펴보면 7일 DGB캐피탈의 3년물 민평금리(KIS채권평가)는 2.607%로 동일등급(A0) 금융채 금리(3.321%) 보다 71bp가량 낮았다. A0등급의 일반 회사채 금리가 2.769%라는 점을 감안하면 여전채는 물론 회사채보다도 낮은 금리로 조달할 수 있는 여건이 갖춰진 셈이다.

여전채 금리는 동일 등급 회사채에 비해 잔존만기 별로 10~20bp가량 높은 것이 일반적이다. 여신전문금융회사의 경우 수신 기능이 없어 시장성 차입금을 통한 조달 규모가 크기 때문이다.

앞서 캐피탈채 역시 상황은 비슷했다. 지난 2014년(1월 2일 기준) 나이스피앤아이가 BIR 등급을 부여한 24곳의 캐피탈사 중 내재등급이 실제 신용등급보다 높은 곳은 롯데캐피탈 한 곳에 불과했다. 아주캐피탈과 BMW파이낸셜서비스, 벤츠파이낸셜서비스, 두산캐피탈, 무림캐피탈 등 5개 캐피탈사는 내재등급이 채권등급보다 낮았다. 이러한 추세는 지난해(2018년 1월 2일 기준)까지 지속됐다.

관련 업계에서는 산업 리스크 완화로 업종 디스카운트가 줄어들자 채권 가치가 높아졌다고 풀이했다. 업계 관계자는 "정부에서 캐피탈사에 대한 규제정책 등을 갖춰나간 결과 돌발 상황이 발생해도 사전에 대비할 수 있는 여력이 생겼다"며 "캐피탈 산업에 대한 우려가 줄어들자 캐피탈채 금리 역시 일반 회사채 수준으로 나아진 것"이라고 말했다.

달라진 위상에 힘입어 지난달 캐피탈사 채권 발행 규모는 전년 대비 15%가량 증가했다. 지난달 캐피탈사가 발행한 여전채 발행량은 총 2조 5050억원이었다. 2018년 1월 발행량은 2조 1720억원이었다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사