하이증권, IB 가속 성장…우발채무 감소 [하우스 분석]PF 사업 다각화, 셀다운 주력…전통 IB 영업 강화 기대

심아란 기자공개 2019-04-16 08:20:10

이 기사는 2019년 04월 12일 06:54 thebell 에 표출된 기사입니다.

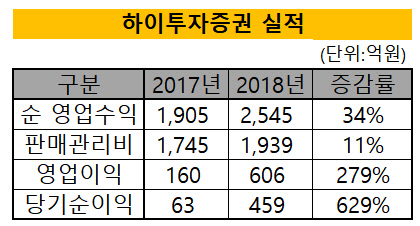

하이투자증권이 IB 영업을 강화한 덕분에 2018년 실적을 크게 끌어올렸다. 부동산 시장의 불확실성을 고려해 프로젝트파이낸싱(PF) 사업 다각화, 셀다운에 주력하면서 우발채무 규모도 크게 줄였다. 올해는 DGB그룹 계열사와 연계 영업을 통해 그동안 고전했던 전통 IB 부문 영업을 강화할 계획이다.하이투자증권은 2018년 별도기준 순 영업수익은 2545억원으로 전년 대비 33.6% 성장했다. 영업이익과 당기순이익은 각각 606억원, 459억원을 기록하며 2017년과 비교해 각각 3배, 7배 이상 성장했다. IB와 PF 부문이 전체 영업수익 가운데 45.2% 비중을 차지하며 실적 개선에 크게 기여했다.

|

부동산 PF의 경우 영업수익은 전년 대비 21% 증가했다. 지난해 대형 딜로는 영종도 파라다이스시티 조달 주선(8000억원), 부산 동부산 복합시설 토지 브릿지 주선(2000억원) 등이 있었다.

하이투자증권 관계자는 "부동산 경기 둔화, 규제 강화로 인해 아파트에 치중돼 있던 부동산 PF를 지식산업센터, 공단 등으로 대체했다"며 "PF 매입확약 등 우발채무 한도 관리와 셀다운을 통해 리스크 관리에 힘썼다"고 말했다.

덕분에 지난해 말 기준 하이투자증권의 우발채무 총액은 7590억원으로 2017년(1조599억원) 대비 28% 가량 감소했다. 우발채무 가운데 부동산PF(6115억원) 비중이 여전히 80%를 차지하고 있지만 자기자본 대비 우발채무 비율을 151%에서 102%까지 낮췄다.

하이투자증권은 올해 IB 영업 내에서 부동산 PF 비중을 줄이고 이를 보완하기 위해 기업금융 부문을 강화할 계획이다. 하이투자증권은 DGB그룹과 과거 대주주였던 현대중공업 계열사의 회사채 인수 등 연계 업무에 큰 기대를 걸고 있다. 이와 동시에 DCM(부채자본시장)의 경쟁력을 제고하기 위해 ABS(자산유동화증권) 등 유동화 증권 인수영업에도 적극 참여할 계획이다.

하이투자증권은 ECM(주식자본시장) 부문에서는 단 한 건의 딜도 수임하지 못하고 줄곧 스팩(SPAC)과 코넥스 등 틈새시장에서만 영업을 해왔다. 올해는 기업공개(IPO) 부문에서 인수단으로 참여해 트랙 레코드를 쌓는 데 주력할 방침이다.

하이투자증권은 현재 A+(안정적) 신용등급을 부여받고 있다. 작년 DGB금융지주(AAA, 안정적)로 대주주가 바뀌면서 신용도 상승에 성공했다.

국내 신용평가사는 하이투자증권이 사업 기반을 확대하면서 순자본비율을 개선할 경우 등급 상향을 검토할 계획이다. 2018년 하이투자증권의 순자본비율은 372%로 전년 대비 19%포인트 낮아져 추가적인 상승 여력은 크지 않은 상황이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

- [thebell interview/비상하는 K-우주항공 스타트업]남명용 대표 “루미르, 국가 공헌하는 우주기업 될것"