컴퍼니케이파트너스, 일반청약서 흥행 잇나 [Weekly Brief]기관 수요예측 경쟁률 866대 1…유진스팩4호는 수요예측

이경주 기자공개 2019-05-15 08:18:33

이 기사는 2019년 05월 13일 07:00 thebell 에 표출된 기사입니다.

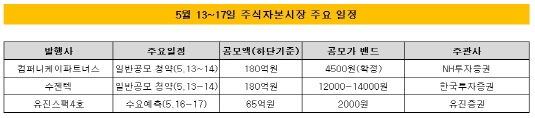

이번 주(13~17일) 주식자본시장(ECM)은 공모액 200억원 미만의 소형 기업공개(IPO) 딜이 주를 이루고 있다.벤처캐피털(VC) 컴퍼니케이파트너스가 일반투자자들을 대상으로 하는 공모청약에 나선다. 앞서 진행한 기관 수요예측에서 800대 1이 넘는 경쟁률을 기록하며 흥행한 터라 결과가 주목된다. 이밖에 수젠텍도 일반투자자 대상 공모청약을, 유진스팩4호는 기관 대상 수요예측을 각각 진행한다.

◇컴퍼니케이, 기관 수요예측은 대박…공모액 180억 기대

컴퍼니케이파트너스는 오늘 13~14일 양일간 일반 투자자 대상 공모주 청약을 진행한다. 주관사는 NH투자증권이다. 일반 청약 물량은 공모주식 총 400만주 중 20%(80만주)다. 개인 청약 최고한도는 3만2000주다.

|

컴퍼니케이파트너스는 앞서 이달 8~9일 진행한 기관 대상 수요예측을 성공리에 마쳤다. 총 950곳 기관이 참여해 866대 1 경쟁률을 기록했다. 더불어 참여 기관 88%인 838개 기관이 공모 희망범위 가격 상단 이상을 제시했다. 덕분에 공모가는 희망밴드인 3600~4000원을 웃도는 4500원으로 확정됐다.

공모가를 기준으로 한 공모액은 180억원이다. 일반투자자들이 100% 청약을 할 경우 달성하게 되는 금액이다. 기존 희망밴드 기준으론 144억~160억원이었지만 수요예측 흥행으로 높아졌다.

컴퍼니케이파트너스는 스타트업 투자 전문 벤처캐피털이다. 유망 벤처기업을 발굴해 투자하고 인수합병(M&A)이나 IPO를 통한 엑시트(자금회수)로 수익을 낸다. 이번 IPO는 신규 벤처펀드에 넣을 운용사 의무 출자금(GP커밋)을 확보하기 위해 진행했다.

벤처캐피탈이 신규 벤처펀드를 조성하려면 펀드 결성 총액의 일정 금액(GP커밋)을 반드시 직접 부담해야 한다. 컴퍼니케이파트너스는 향후 대형 펀드 2개(1200억원, 1500억원)를 조성할 채비를 하고 있다. 이들 펀드에 GP커밋으로 각각 50억원을 투입해야 하는 상황이다.

◇'코스닥 이전' 수젠텍, 두 번째 관문 '공모청약'

수젠텍은 코넥스 상장사로 코스닥 이전 상장에 도전 중이다. 오는 13~14일 일반 투자자 대상 공모주 청약을 진행한다. 앞서 이달 7~8일 기관 수요예측을 진행했지만 아직 결과를 공시하지 않은 상태다. 13일 결과를 공개할 예정이다.

수젠텍은 150만주를 공모하고 있으며 100% 신주다. 공모가 희망밴드는 1만2000~1만4000원이다. 공모액은 희망밴드 기준 180억~210억원이다. 그룹별 공모주 배정은 기관 70%(105만주), 우리사주조합 10%(15만주), 일반투자자 20%(30만주)다. 대표주관사는 한국투자증권이 맡고 있다.

수젠텍은 2011년 12월 설립된 바이오 체외진단기업이다. 디지털 임신·배란 셀프테스트 키트 '슈얼리'를 출시하면서 시장에 이름을 알렸다. 이후 전문가용 현장진단기기(POCT) '인클릭스' 등 다양한 진단제품으로 영역을 넓혔다.

2016년 11월 코넥스 시장에 등록했으며, 2년 반 만에 코스닥 이전 상장을 추진하고 있다. 적자 바이오 기업이라는 특성 등을 감안해 기술특례 제도를 활용했다. 지난해 매출 54억원에 영업손실 460억원을 기록하고 있다.

◇유진스팩4호, 올 3월 신설…기관 수요예측

유진스팩4호는 오는 16~17일 기관투자자들을 대상으로 수요예측을 진행한다. 공모주식수는 325만주이며 공모액은 공모가(2000원) 기준 65억원이다. 공모주 배정 비율은 기관이 80%(260만주), 일반투자자 20%(65만주)다. 대표주관사는 유진증권이다.

유진스팩4호는 올 3월 설립된 신설스팩이다. 정명훈 대표가 지분 83.3%를 보유하고 있다. 정 대표는 △삼일회계법인 △KT 뮤직 상무 △BC카드 재무관리 팀장 △한컴유니맥스 감사를 지냈으며 현재 그리트 프라이빗 에쿼티 대표를 겸직하고 있다.

유진스팩4호는 향후 상장을 희망하는 기업과 합병에 활용될 것으로 보인다. 이른바 스팩상장이다. 스팩상장은 증시 변동성을 최소화 할 수 있다는 장점이 있다. 시장 상황과 관계없이 기업간 합병비율에 따라 확정 밸류에이션(기업가치)으로 합병회사가 증시에 입성할 수 있기 때문이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'