미래대우, 대체투자 '집중'…1위 자리 '수성' [펀드판매사 대격변]공모 주식형 부진 불구 특별자산·부동산 '대안'

김진현 기자공개 2019-05-16 08:24:23

[편집자주]

시중은행과 증권사들은 펀드 시장 핵심 플레이어다. 이들은 막강한 영업력을 바탕으로 대형펀드를 키워낼 키(key)를 쥐고 있다. 최근 업권별 1위 펀드 판매사가 바뀌며 지각변동을 겪고 있다. 더벨이 대격변 속의 펀드판매사 현황과 판매 전략을 알아보고자 한다.

이 기사는 2019년 05월 14일 10:55 thebell 에 표출된 기사입니다.

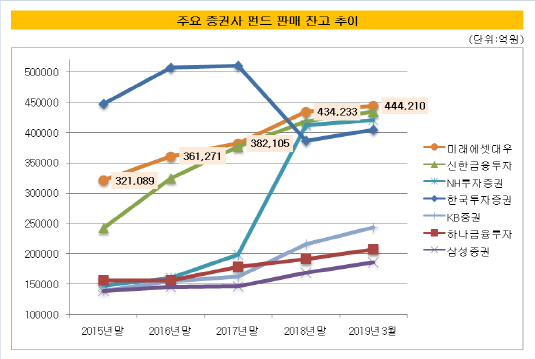

미래에셋대우가 지난해 5조원 이상 펀드 판매잔고를 늘리며 은행과 증권사를 포함, 국내 펀드 판매사 가운데 1위 자리를 지켰다. 합병 전 공모 주식형펀드 판매에 주력하던 미래에셋대우는 사모 부동산펀드와 특별자산펀드 판매를 늘리며 외형을 키웠다. 다만 전체 펀드 1위 판매사 지위는 견고하지만 주식형 위주 공모펀드 인기가 시들해지면서 외형 확대에 어려움을 겪고 있다.금융투자협회에 따르면 지난 3월말 미래에셋대우의 펀드 판매잔고는 44조4210억원이다. 이는 증권사 뿐 아니라 은행을 포함한 전체 판매사 가운데 가장 큰 금액이다. 미래에셋대우는 지난해 펀드 판매를 5조2128억원(13.6%) 늘리면서 한국투자증권이 차지하던 1위 자리를 빼앗기 시작했다.

미래에셋대우가 증권사 1위 판매사에 오르면서 전체 펀드 판매사 가운데서도 가장 영향력 있는 하우스가 됐다. 은행 1위 판매사인 우리은행은 올해 1분기 펀드 판매잔고로 19조5280억원을 기록했다. 이는 미래에셋대우의 펀드 판매 잔고보다 24조8930억원 낮은 수치다.

|

◇ 기관투자가 '선호'…부동산·특별자산 펀드 높은 비중

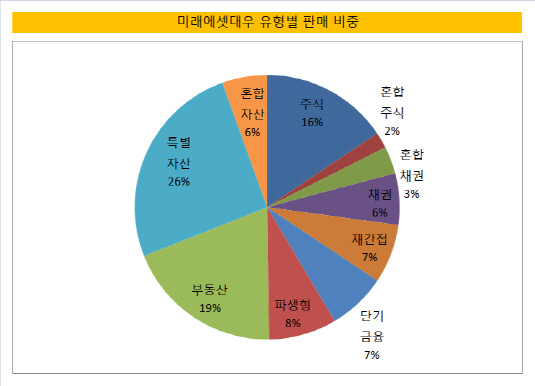

미래에셋대우는 합병 이후 부동산펀드와 특별자산펀드 판매에 주력하고 있다. 부동산펀드와 특별자산펀드 판매잔고는 8조5256억원, 11조3366억원이다. 전체 판매잔고의 19.2%, 25.5%를 차지하고 있다. 타 증권사와 달리 부동산펀드와 특별자산펀드 판매 비중이 높은 편이다. 과거 부동산펀드 판매고가 많았던 미래에셋증권과 특별자산펀드 판매고가 많았던 KDB대우증권이 합쳐져 두 유형 판매 비중이 높아졌다.

2016년말 미래에셋증권은 부동산펀드를 4조5833억원 판매했다. KDB대우증권은 특별자산펀드를 판매해 7조3892억원을 끌어모았다. 증권사 가운데 해당 유형을 가장 많이 판매한 두 회사가 합병하면서 타사와 다른 판매 양상이 나타났다.

두 회사 모두 계열 자산운용사를 통해 기관투자가용 사모펀드 공급을 늘리면서 판매 잔고를 늘려왔다. 미래에셋증권은 부동산 펀드에 특화된 미래에셋맵스자산운용이 설정한 부동산펀드 위주로 외형을 키웠다. KDB대우증권 또한 산은자산운용(현 멀티에셋자산운용)과 KDB인프라자산운용 등 계열사 펀드를 판매해 특별자산펀드 잔고를 크게 늘릴 수 있었다.

업계 관계자는 "합병 전 대우증권이 판매한 특별자산펀드 대부분은 기관투자가용으로 설정된 사모펀드였다"며 "합병 이후에도 미래에셋자산운용이나 멀티에셋자산운용 등 계열 자산운용사를 활용해 투자은행(IB) 딜을 셀다운 하는 방식으로 기관투자가용 상품을 공급했을 것"이라고 말했다.

|

양사가 합쳐져 미래에셋대우가 된 뒤에도 두 유형의 성장세는 이어졌다. 기관투자가 위주로 판매되던 실물자산 펀드가 개인투자자에게도 인기를 끌면서 잔고가 크게 늘었다는 설명이다. 2016년 미국의 기준금리 인상으로 채권형펀드 투자 매력이 떨어지자 부동산 펀드 등 실물자산펀드가 반사이익을 얻었다는 것. 특히 해외 부동산펀드나 프로젝트파이낸싱(PF) 대출채권을 기초로한 특별자산펀드는 출시와 동시에 완판되는 경우가 많았다. 공모 부동산펀드로 설정된 '미래에셋맵스호주부동산투자신탁2호', '미래에셋맵스미국부동산투자신탁11호' 등은 미래에셋대우에서 각각 950억원, 1500억원가량 판매돼 목표 청약금액을 모두 모았다.

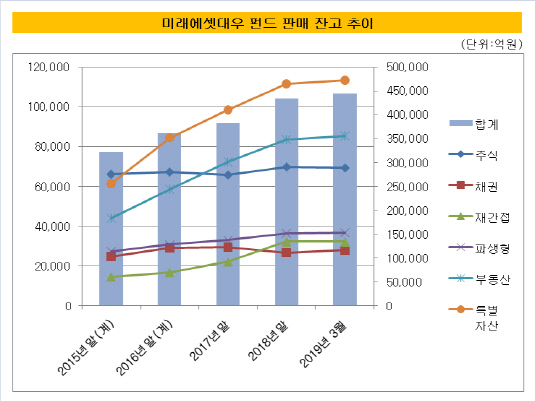

2016년 5조8565억원이던 부동산펀드 판매잔고는 2017년 1조3796억원(23.6%) 늘며 7조2361억원이 됐다. 2018년에도 1조1174억원(15.4%) 판매고를 늘리며 1위 판매사 지위를 차지하는 데 기여했다. 특별자산펀드 판매잔고도 2016년 8조4373억원에서 2018년말 11조1582억원으로 2조7209억원(32.2%) 늘었다.

미래에셋대우 관계자는 "기관투자가가 선호하는 부동산펀드와 특별자산펀드 비중이 높았다"라며 "최근들어 개인투자자도 부동산펀드나 특별자산펀드를 선호하는 경향이 나타나면서 판매잔고가 더 많이 늘게됐다"고 말했다.

|

◇ 공모펀드 1위 자리까지 노리나..일단 사모펀드 집중

공모펀드만 놓고 보면 미래에셋대우는 2016년 합병 이후 줄곧 1위 증권 판매사 자리를 지켜오고 있다. 1분기 미래에셋대우의 공모펀드 판매 잔액은 12조6879억원으로 2위 한국투자증권 판매고인 9조1570억원보다 3조5309억원 많다. 다만 은행 공모펀드 1위 판매사 KB국민은행보다는 1조5223억원 적다. KB국민은행은 1분기 공모펀드 판매잔고로 14조2102억원을 기록했다. 공모펀드 2위 판매사인 신한은행도 13조6259억원으로 미래에셋대우보다 9380억원 더 많은 공모펀드를 판매했다.

다만 공모펀드 판매잔고 성장세는 확연히 둔화되고 있다. 통합 직후인 2017년말 공모펀드 판매잔고는 12조2712억원이었다. 올해 1분기 판매잔고는 12조6879억원으로 4167억원(3.4%) 느는 데 그쳤다.

주식형펀드 판매잔고가 줄면서 성장폭이 둔화된 것으로 보인다. 주식형펀드 판매잔고는 2015년 5조4101억원에서 매년 감소해 지난 1분기 기준 3조8553억원으로 집계됐다. 1조5549억원(-28.7%) 감소한 수치로 합병 전보다 공모펀드 판매잔고가 줄게됐다. 같은 기간 채권형(+7554억원), 재간접(+3060억원), 혼합자산(+3663억원) 등 유형에서는 판매잔고가 늘었다.

미래에셋대우는 공모펀드 판매 둔화에 대한 대응책으로 헤지펀드 판매 확대를 꼽았다. 사모펀드 수요가 늘고 있고 부동산펀드나 특별자산펀드에 치우친 판매 전략도 다각화시킬 필요가 있다고 판단한 것으로 보인다.

사모펀드 판매 비중은 2015년 52.6%(16조9030억원)에서 지난해 말 71.2%(30조9024억원)로 20%가량 늘었다. 부동산펀드와 특별자산펀드 판매 잔고가 늘어난 덕이다. 1분기 사모펀드 판매 잔고는 31조7331억원으로 2015년말보다 14조8301억원 늘었다. 이 가운데 부동산펀드와 특별자산펀드에서 늘어난 금액이 9조9934억원이다. 전체 펀드 판매 잔고 가운데 두 유형이 차지하는 비중이 67.4%로 높게 나타났다.

미래에셋대우 관계자는 "다양한 전략을 가진 펀드 라인업을 제공하는 게 목표다"라며 "선택지가 있어야 포트폴리오를 채워나갈 수 있는 만큼 기대수익률이 높지만 안전한 상품을 공급하기 위해 노력할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- KB금융, 리딩금융의 품격 ‘주주환원’ 새 패러다임 제시

- [보험경영분석]ABL생명, 투자부문 금리효과에 흑자…진짜는 '회계효과'

- [여전사경영분석]JB우리캐피탈, 고수익 자산 중심 포트폴리오 개편 지속

- [보험사 IFRS17 조기도입 명암]에이스손보, 지급여력비율 개선의 이면 '계약감소'

- [보험 패러다임 시프트]IFRS17에 바뀐 경영전략…'퍼스트 무버' 총력전

- [보험사 해외사업 점검]삼성생명, 성장 느린 태국법인…자산운용 투자 '속도'

- [2금융권 연체 리스크]현대카드, 최상위 건전성 지표…현금서비스·리볼빙 주의

- [보험사 IFRS17 조기도입 명암]DB손보, 새 제도 도입 후 계약부채 확 줄었다

- [보험사 IFRS17 조기도입 명암]AIG손보, 장기보험 비중확대 전략의 양면성

- [금융지주 해외은행 실적 점검]대구은행 캄보디아 법인, 법률 리스크 딛고 '성장일로'