[금융지주 해외주주 분석]해외 투자자 새판짜는 금융지주[총론] 은행 리스크 부각, 떠난 중동·영국 투심…신흥투자자 대체

손현지 기자공개 2019-06-04 14:33:53

[편집자주]

최근 금융지주 주식을 1% 이상 보유한 해외 주주구성의 판도가 뒤바뀌고 있다. 기존 중동, 프랑스, 영국계 등 전통적 투자자들이 이탈한 대신 중국, 네덜란드, 노르웨이, 호주 등 신흥 외국계 자본이 유입되고 있다. 금융업을 둘러싼 대내외 리스크가 부각되면서 금융지주 CEO들도 해외IR에 공을 들이고 있다. 더벨은 이러한 현상을 진단해보고 4대 금융지주의 해외 주요주주 변동양상을 분석해봤다.

이 기사는 2019년 05월 29일 16:43 thebell 에 표출된 기사입니다.

금융지주사 회장들이 해외 '큰 손'을 잡기 위해 동분서주로 뛰어다니고 있다. 최근 국내외 경제불안이 겹치며 금융업종에 대한 우려가 커지고 있는 가운데 외국인 주주들의 지분 매도 현상이 잦아지고 있기 때문이다.한국거래소에 따르면 28일 종가 기준으로 4대 금융지주(KB금융지주, 신한금융지주, 하나금융지주, 우리금융지주)의 올해 1월 2일 이후 누적 외국인 순매도 규모는 총 2127억원으로 집계됐다. 그중에서도 KB금융의 누적 순매도는 3146억원에 달한다. 우리금융만 누적 순매수 1794억원을 기록하며 선방하고 있다.

이러한 상황에서 1% 이상 지분을 지니고 있는 해외주주 유치의 중요성은 커졌다. 예컨대 시가총액이 가장 큰 신한금융(22조7616억원)의 경우 외국인 비율이 1%만 늘어나도 재무적으로 2276억원의 투자금이 유입되기 때문에 주가부양에 효율적이다.

금융지주의 해외 주주들의 존재감은 큰 편이다. 작년 말 기준 하나금융의 1%이상 대주주 중 국민연금 등 국내 주주를 제외한 해외 주주 비율은 28.36%로 집계됐다. 신한금융 17.35%, KB금융 11.11% 수준이다. 3개 금융지주의 외국인 투자자 비중이 70% 안팎에 달하는 점을 감안했을 때 상당한 비중을 차지한다.

|

최근 들어 해외주주 구성에 변동사항이 생기고 있다. 경기변화에 민감한 중동, 일본, 영국계 기관투자자들이 국내 금융지주 지분을 처분하는 반면 이들의 빈 자리를 노르웨이, 네덜란드, 중국, 싱가포르 등 신흥 투자자들이 대체하고 있다.

금융권 관계자는 "전통적인 투자자들은 최근 국내 금융환경을 둘러싼 대내외 악재에 민감해 투심이 흔들릴 수 밖에 없다"면서 "상대적으로 덜 보수적인 신흥 투자자들이 유입되고 있는 상황"이라고 설명했다.

◇금융권 리스크 고조, 대출성장 모멘텀 부재·트럼프 리스크 '상존'

국내 금융지주를 둘러싼 위기감이 심화된 건 작년 하반기 부터다. 당시 가계대출 규제강화와 미중 무역분쟁 두 가지의 리스크가 대두되기 시작했다. 정부는 지난해 6월 말 당시 가계부채 신용증가율이 7.6% 수준이라는 점을 직시하고 금융권에 5%수준의 추가 개선을 주문했다. 중장기적으로 명목 경제성장률(GDP)성장률에 근접하도록 관리하겠다는 의도였다. 이에따라 9.13부동산 대책과 10.31 총체적상환능력비율(DSR)관리지표 제도를 시행을 발표했다.

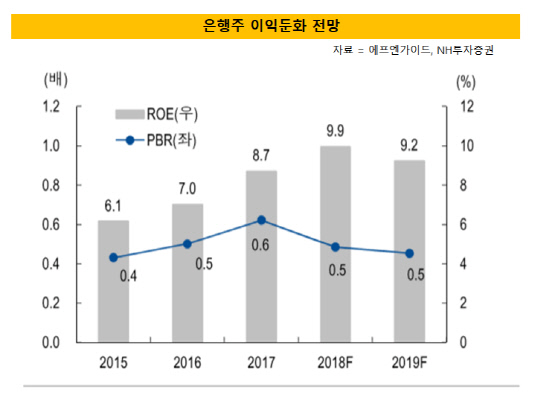

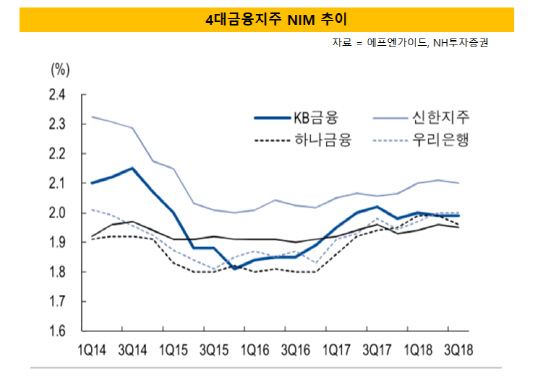

그러나 해당 제도로 대출성장이 억제되면, 결국 은행 이익감소와 ROE가 하락할 것이란 관측이 우세했다. 주택담보 대출에 대한 수요도 위축되면 순이자마진(NIM)이 부진하고 대손비용 증가할 것으로 내다본 것이다. 아울러 시장금리 상승에 따른 이자부담이 증가하면서 마이너스 통장과 신용대출 증가세도 둔화될 것으로 판단했다.

|

대외적 악재인 미중무역분쟁도 NIM 개선을 저해하는 요인으로 꼽혔다. 지난해 6월부터 미중 무역분쟁 우려와 함께 장단기 금리차도 빠르게 하락하고 있다. 대출은 주로 장기채권을 중심으로 연동되기 때문에 장단기 금리차가 좁혀지면 결국 예대마진 폭도 감소할 수 밖에 없기 때문이다.

이렇듯 대내외 리스크가 겹친 상황에서 외국인 투자자들은 금융지주 주식들을 내다팔기 시작했다. 이른바 과매도 현상이 이어지면서 매수량은 극히 줄었다. 금융지주 평균 PBR이 0.4~0.5배로 하락해 역대 최저 수준을 보인 것도 같은 맥락이다.

신한금융 주가는 지난 1월 14일 연저점인 3만8100원을 기록했으며, 하나금융 역시 1월 8일 3만4750원으로 바닥을 찍었다. KB금융의 주가도 지난 3월 28일 최저점 4만650원을 찍었다. 주가부양을 위해서라도 금융지주 CEO들이 해외투자자 유치에 직접 발벗고 나설 수 밖에 없는 상황이다.

|

◇신규 해외주주 물색 나선 금융지주 CEO

금융권 관계자는 "금융지주 CEO에게 주가는 임기기간 성과를 가늠하게 하는 중장기 평가요소 중 하나"라면서 "자사주매입을 통한 주가부양에도 한계가 있기 때문에 CEO들이 직접 투자설명회(NDR) 등을 나서 투자자들을 1대1로 만나는 경우가 잦아지고 있다"고 설명했다.

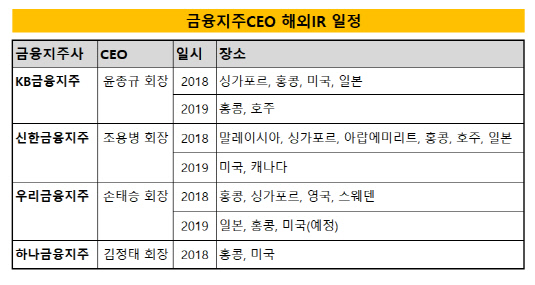

윤종규 KB금융 회장 같은 경우 작년에만 총 5회의 해외출장길에 올랐다. 지난해 7월 싱가포르와 홍콩을 시작으로 11월과 12월에는 각각 미국과 일본내 기관 투자자들을 찾았다. 올해 4월에도 홍콩과 호주 등을 찾으며 외국계 큰손 투자자 유치 작전에 나섰다. 하나금융도 김정태회장 선봉으로 홍콩과 싱가포르, 미국을 중심으로 IR을 진행하고 있는 것으로 알려졌다.

조용병 신한금융 회장도 대형 해외 자산운용사 미팅에 적극적이었다. 작년 4월에는 아랍에미리트를 방문해 직접 경영실적 브리핑을 진행했다. 지난 2009년부터 신한금융 지분을 보유하고 있던 중동계 투자자들이 이탈했기 때문이다. 말레이시아와 싱가포르 등 아시아지역도 방문했으며 이후 5월에는 일본 지속가능경영(ESG) 투자자들과도 미팅을 한 것으로 알려졌다.

6월에도 홍콩과 호주를 찾아 블랙록과 템플튼, 퍼페츄얼(PERPEUAL) 등 8개 주요 기관투자자들과 미팅을 가졌다. 올해 4월에는 미국 샌프란시스코와 캐나다 토론토 출장을 통해 자산운용사인 캐피탈월드인베스트먼트(Capital World Investors), AGF 인베스트먼트(AGF Investment), 맥켄지 파이낸셜 코퍼레이션(Mackenzie Financial Corporation), CI 인베스트먼츠(CI Investments) 등 초대형 운용사를 접선했다.

올해 2월 상장한 우리금융도 해외IR에 집중하고 있다. 손태승 우리금융 회장은 지난 5월 19일부터 22일까지 지주 체제출범 후 처음으로 일본 도쿄와 홍콩을 찾았다. 작년에도 손 회장은 홍콩과 싱가포르, 영국 런던, 스웨덴 스톡홀름 등으로 해외IR을 나선 바 있지만 유가증권에 상장된 이후 더욱 적극적으로 IR을 계획하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

- [thebell interview/비상하는 K-우주항공 스타트업]남명용 대표 “루미르, 국가 공헌하는 우주기업 될것"

- [VC 경영분석]현대투자파트너스, '뜻밖의 암초' 조합 청산에 발목

- [LP Radar]서울시, 녹색펀드 출자사업 개시…모태·성장 GP 관심

- [thebell interview]"데일리파트너스, 바이오·금융 '교집합' 찾겠다"

- [thebell interview/비상하는 K-우주항공 스타트업]"이노스페이스, 성장 확신…주주에 하이리턴 보답"

손현지 기자의 다른 기사 보기

-

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [IB 풍향계]두산그룹 하반기 추가조달 가능성에 IB들 '기웃'

- '현금 풍부' LG전자, 공모채 패싱할까

- [IB 풍향계]'크레딧물 희소성' AA 등급 흥행지속…IB 세일즈 박차

- 폭스바겐파이낸셜, '첫 파트너' 신한증권 세일즈 덕봤다

- [IB 풍향계]'단독주관' 잡아라…KB·NH·한국 경쟁 '치열'

- [thebell note]'베테랑 IB' 정영채의 거취

- NH증권, 밸류업 프로그램 동참....13년만에 자사주 소각