하나금융, 초창기 성장 키워드는 '조인트벤처' [금융지주 비은행 경쟁력 분석] ①비은행 합작관계 청산 중…카드·증권·보험 경쟁력 확대 절실

원충희 기자공개 2019-07-08 09:30:00

[편집자주]

비은행을 둘러싼 금융권 '왕좌의 게임'이 벌어지고 있다. 금융지주회사들은 은행 쏠림 구조를 벗어나 증권, 보험, 카드 등 다양한 계열사를 키우며 그룹 시너지 창출에 사활을 걸었다. 은행만으로 치열해진 시장 경쟁을 감당하기 어려워졌기 때문이다. 우량 비은행을 선점한 자가 패권을 잡는다. 왕좌를 둘러싼 금융지주사들의 비은행 성장전략과 장단점, 히스토리를 살펴봤다.

이 기사는 2019년 07월 04일 08:37 thebell 에 표출된 기사입니다.

하나금융그룹의 비은행 성장전략을 관통하는 키워드는 '합작(Joint Venture)'이다. 카드, 생명보험, 캐피탈, 자산운용 등이 하나금융과 파트너사의 공동투자로 설립·운영됐다. 그간 은행 몸집 불리기에 여력을 쏟다보니 비은행에 투입할 자본과 노하우 부족을 파트너십으로 메우려한 것이다. 당시 상황으로는 불가피한 선택이었다별다른 성과를 내지 못한 비은행 조인트벤처는 하나 둘씩 정리되면서 하나금융지주로 완전 편입됐다. 그 와중에 하나·외환은행 통합이 완료됨에 따라 은행부문은 메가뱅크 수준으로 재탄생했지만 비은행 부문은 그만큼 위축돼 버렸다. 이를 타개하고자 추진했던 하나UBS자산운용 완전 편입이 중단되고 롯데카드 인수마저 실패로 돌아가면서 하나금융의 비은행 성장은 더뎌지고 있다.

◇인오가닉 아닌 조인트벤처 성장 전략…글로벌·대기업 등 화려한 파트너십

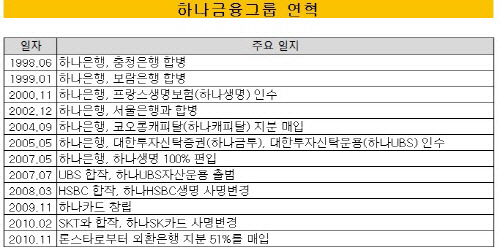

하나금융은 인수·합병(M&A)을 통해 은행과 계열사를 키워가며 지금의 형태로 성장했다. 단자회사 '한국투자금융'을 1991년 하나은행으로 전환한 게 그 시작이었다. 이후 1998년 충청은행의 자산과 부채를 인수하고 1999년에는 보람은행과 합병하면서 규모를 불려나갔다. 2002년에는 서울은행을 합쳤으며 2012년엔 외환은행을 인수, 2015년 합병을 통해 현재의 KEB하나은행이 탄생했다.

|

비은행 계열사 M&A도 활발히 진행됐다. 2000년 프랑스생명보험(현 하나생명)을 사들였고 2004년 경영난에 빠진 코오롱그룹으로부터 코오롱캐피탈(현 하나캐피탈) 지분을 매입했다. 2005년에는 대한투자신탁증권(현 하나금융투자), 대한투자신탁운용(현 하나UBS자산운용)을 인수했다.

문제는 은행부문과 비은행 부문을 동시에 키우다보니 자본적으로 한계가 있었다. 자연히 무게추는 은행으로 기울어졌고 비은행은 조인트벤처를 통해 설립, 운영하는 전략을 채택했다. 인수합병(M&A) 등 인오가닉 전략을 택한 경쟁사들과는 다른 성장 전략을 잡은 셈이었다. 생보는 HSBC와, 자산운용은 UBS, 카드는 SK텔레콤, 캐피탈은 코오롱그룹과 합작체계로 운영됐다. 당시에는 합리적인 선택으로 여겨졌다.

그러나 시간이 갈수록 조인트벤처의 장점은 희석됐다. 규모의 경제를 실현하려면 신속한 의사결정과 자본확충이 뒷받침돼야 했지만 증자를 두고 하나금융과 파트너사 간의 이견만 커졌다. 결국 2013년 5월 하나금융이 HSBC가 보유한 하나생명 지분을 되사들이면서 합작관계가 청산됐다. 작년에는 코오롱그룹과의 지분관계를 정리하고 하나캐피탈을 100% 자회사로 편입했다.

이제 남은 비은행 합작계열사는 하나UBS운영과 하나카드, 핀크 정도다. 하나금융은 UBS와의 지분관계 정리를 추진 중이나 금융당국의 심사중단으로 일이 진척되지 못하고 있다. 하나카드의 경우 외환카드와의 합병 덕에 외형을 조금 키우는 데는 성공했다. 다만 SKT의 보유지분이 희석되면서 두 회사 간의 시너지는 두각을 드러내지 못했다.

◇비은행 기여도 13% 불과, 가용자금 1조 어디에?

하나금융이 비은행 확대를 위해 본격적으로 움직이기 시작한 것은 2년여 전 쯤의 일이다. 외환은행 합병 여파로 자본적정성이 급격히 저하됨에 따라 비은행 M&A를 추진할 엄두를 내지 못했던 하나금융은 2017년쯤 보통주자본비율이 12% 후반대에 접어드는 등 정상궤도에 올랐다.

자본력이 회복되자 하나금융은 오는 2025년까지 전체 순이익에서 비은행 계열사 비중을 30%로 끌어올리겠다는 중장기 목표를 세우고 비은행 강화를 추진했다. 보스턴컨설팅그룹(BCG)에 의뢰해 비은행 전략도 새롭게 짰다.

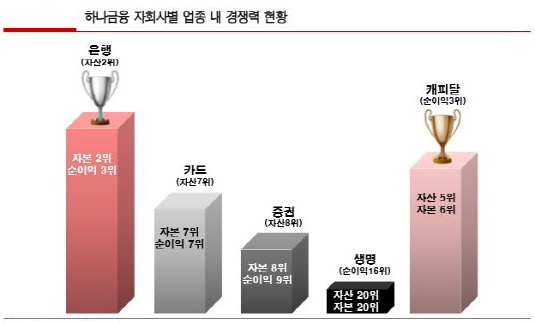

은행부문 수익만으로는 지속 성장을 이뤄내기에는 한계가 있기 때문이다. 실제로 지난 1분기 말 기준 그룹 지배주주순이익에서 비은행 비중은 14%, 자산규모로는 19% 수준에 불과하다. 신한·KB금융지주의 순익 기준 비은행 비중이 30% 가량 된다는 점은 감안하면 불균형이 심한 상태다.

|

롯데카드 인수와 하나금융투자 증자에 나선 것도 비은행 강화 전략의 일환이었다. 그러나 롯데카드 인수가 실패로 돌아가면서 그룹의 카드사업 전략을 재수립해야 하는 상황에 맞닥뜨렸다. 하나카드의 시장 지위는 7개 전업카드사(BC카드 제외) 중 꼴지 수준이라 자체 경쟁력 강화는 어렵다는 시각이 우세하다.

하나금투의 경우 작년과 재작년 두 차례 걸쳐 총 1조원 넘게 유상증자를 받았다. 덕분에 올 3월 말 기준 자기자본은 3조2677억원으로 확대됐다. 초대형 투자은행(IB)의 최소요건(4조원)에 7400억원 정도 모자란 수준이다.

하나금융 측은 롯데카드 매각이 한창일 지난 4월쯤 M&A에 쓸 수 있는 '가용자금이 1조원'이란 사실을 실적발표회에서 공식적으로 밝힌 바 있다. 인수실패 후 그 자금을 어디에 쓸 것이냐를 두고 시장의 궁금증이 커졌는데 일각에선 연내 하나금투의 추가증자에 사용될 것이란 관측이 나오고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

원충희 기자의 다른 기사 보기

-

- [기업집단 톺아보기]실적 저하에도 현금 쌓이는 삼성SDS

- [기업집단 톺아보기]삼성전기, 4년 만에 잉여현금흐름 순유출 전환

- 경영진 인센티브의 명암

- [기업집단 톺아보기]삼성SDI, 1조 번 배터리에 시설투자 4조

- [기업집단 톺아보기]삼성디스플레이, 전자 배당에 현금 보유량 감소

- [기업집단 톺아보기]삼성전자, 늘어진 현금 사이클…해법은 '매담대' 확대

- [밸류업 프로그램 리뷰]한미반도체, 트렌드·장래성·주주환원 '3박자'

- [기업집단 톺아보기]'그룹 핵심' 삼성전자, 반도체 재고 증가폭 둔화 '숨통'

- [밸류업 프로그램 리뷰]배당주 코리안리, 자사주 대신 무상증자 택한 이유

- [밸류업 프로그램 리뷰]삼성전자, 연 10조 배당…믿는 구석은 반도체 '흑전'