[PE 포트폴리오 엿보기]이음PE 투자후 3년…태웅로직스 IPO 준비 '착착'수익성·재무건전성 제고…화학업 활기에 물동량 증가

김병윤 기자공개 2019-07-09 08:04:22

이 기사는 2019년 07월 08일 11:30 thebell 에 표출된 기사입니다.

사모투자펀드(PEF) 운용사 이음프라이빗에쿼티(PE)가 2016년 인수한 국제물류주선업체 태웅로직스의 기업공개(IPO)를 위한 펀더멘탈 강화에 돌입했다. 지난해 화학산업 호조에 따른 물동량 증가와 운영 효율성이 맞물리면서 수익성과 재무건전성이 개선됐다. 올해도 연관 사업의 활기가 계속되면서 재무지표에도 긍정적 영향을 미칠 것으로 기대된다. IPO 작업이 순조롭게 진행됨에 따라 이음PE의 투자금 회수에도 긍정적 분위기가 조성되고 있다.이음PE는 2016년 9월 이음 제3호펀드를 통해 태웅로직스에 285억원 투자했다. 기존 최대주주의 지분 일부를 인수하고, 태웅로직스가 발행하는 전환사채(CB)를 매입했다. 이음PE의 지분율은 지난해 말 현재 46.55%(6만9825주)다.

이음PE는 투자와 동시 최대주주에 올랐다. 다만 태웅로직스 경영에는 변동이 없다. 기존 최대주주이자 대표이사인 한재동 씨 등이 계속 회사를 이끌고 있다. 이음PE 관계자는 "태웅로직스와는 투자 전부터 사업적 관계를 형성하고 있었다"며 "이번 투자는 두 회사 간 높은 신뢰를 기반으로 이뤄졌다"고 말했다.

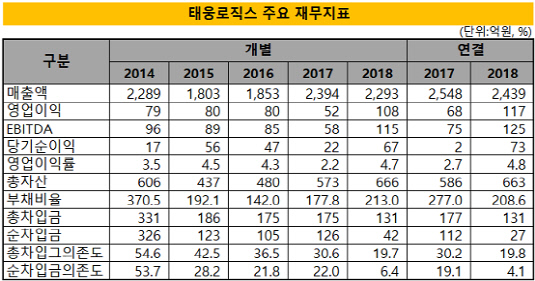

이음PE 투자 후 태웅로직스의 실적 흐름은 나쁘지 않다. 투자 첫해인 2016년 1850억원의 매출을 기록했던 태웅로직스는 작년까지 2300억원 수준을 유지하고 있다. 다만 80억원 가량이던 영업이익은 2017년에 50억원대로 줄어들기도 했으나 작년에 다시 반응, 100억원 이상을 나타냈다. 지난해 영업이익률은 전년대비 2%포인트 이상 상승, 4.8%를 기록했다.

이음PE 관계자는 "태웅로직스의 주력 사업인 물류서비스가 지난해 활기를 띄었다"며 "특히 물류서비스 내 큰 비중을 차지하고 있는 화학제품의 물량이 늘었다"고 설명했다. 이어 "태웅로직스의 계획적 물류관리가 더해지면서 운영의 효율성이 제고됐다"며 "전방산업인 화학시장의 확대와 일부 프로젝트에서의 수익 발생 등으로 올해 실적은 전년 대비 개선될 것으로 예상한다"고 덧붙였다.

재무건전성 역시 개선됐다. 지난해 말 부채비율은 전년 말 대비 68.4%포인트 떨어진 208.6%를 기록했다. 같은 기간 총차입금의존도와 순차입금의존도는 각각 10.4%포인트, 15%포인트 떨어졌다.

태웅로직스의 수익성과 재무안정성이 개선되면서 IPO에도 청신호가 켜졌다. 태웅로직스는 IBK투자증권을 상장주관사로 선정해 IPO를 추진하고 있다. 이음PE 입장에서는 엑시트 가능성을 높일 수 있게 됐다. 다만 단기간 내 IPO를 진행하지는 않을 계획이다. 적잖은 실적 변동성 탓에 충분한 성장을 확인하는 게 우선이라는 방침이다.

이음PE 관계자는 "IPO의 시점을 정하지 않았지만 중장기적 관점으로 진행할 것"이라며 "회사의 양·질적 성장을 확인하는 게 우선적이기 때문에 이를 확인한 후 IPO에 나설 계획"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- SK렌터카 인수 우협에 '어피너티' 낙점

- '토트넘 맥주' 나온다...세븐브로이 라거맥주 출시

- [태영건설 워크아웃]산업은행, 에코비트 스테이플 파이낸싱 제공설 '솔솔'

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- 피아이이 합병 철회…메가스팩 1호 '좌절'

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]'대한전선·LGD' 이후 잠잠한 유상증자, 고민 큰 IB들