이 기사는 2019년 07월 24일 17:08 thebell 에 표출된 기사입니다.

조선 기자재업체 광산의 회생계획안 인가전 M&A 작업이 본격화된다. 스토킹 호스 방식으로 유암코와 조건부 인수계약을 체결한 광산은 내달 초 예비입찰 후 본입찰을 실시해 8월 내에 매각을 마무리한다는 계획이다.24일 투자은행(IB) 업계에 따르면 광산의 예비 우선매수권자(스토킹호스, Stalking-horse)로 유암코가 선정됐다. 스토킹호스는 공개입찰 전 인수의향자를 수의계약으로 미리 선정하고, 이후 실시한 공개입찰에서 새로운 경쟁자가 나타나지 않으면 인수의향자에게 매수권을 부여하는 매각 방식이다.

유암코는 지난 18일 광산에 대한 투자심의위원회를 개최해 스토킹호스 방식 투자를 결정했으며 이날 계약을 마무리했다. 유암코가 제시한 매입 가격은 148억원이다. 유암코는 광산의 우수한 기술력과 조선업의 회복세에 주목한 것으로 전해졌다. 광산이 생산 납품하고 있는 자동 공기관 폐쇄장치(AVH, Air Vent Head)는 국내에서 두 곳만이 생산이 가능한 제품으로, 이 분야 기술경쟁력이 탁월하다는 평가다. 매각주관사인 선일회계법인은 8월 초 예비입찰을 받고 8월내에 본입찰을 마무리한다는 계획이다.

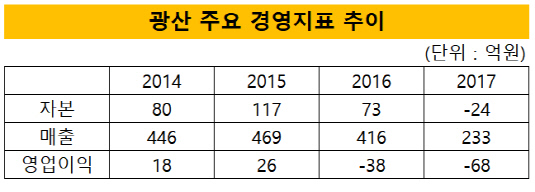

광산은 비교적 우량한 회사였지만 조선업의 불황과 금속탱크 제작 회사의 무리한 인수가 맞물리면서 유동성 위기에 빠졌다. 광산은 지난 2015년 해양 플랜트에 필요한 금속탱크 등을 제작하는 에스에이치아이의 지분 89.76%를 인수했다. 그러나 조선업 침체로 플랜트 업종과 조선기자재 업계가 타격을 받으면서 두 회사의 매출과 영업이익은 급격히 악화됐다.

|

광산은 지난 2015년 469억원의 매출을 기록했지만 2년만에 매출(233억원)이 반토막 났다. 2016년 영업손실을 기록하면서 적자전환했으며 이듬해에는 68억원의 순손실을 기록했다. 적자폭이 커지면서 광산의 자본총계는 -24억원으로 완전 자본잠식 상태에 빠졌다. 자회사인 광산에스에이치아이 역시 2017년 11억원의 적자를 기록했다. 조선업 불황에 어려움을 겪어온 광산은 결국 지난해 9월 창원지방법원 기업회생절차를 신청했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- SK렌터카 인수 우협에 '어피너티' 낙점

- '토트넘 맥주' 나온다...세븐브로이 라거맥주 출시

- [태영건설 워크아웃]산업은행, 에코비트 스테이플 파이낸싱 제공설 '솔솔'

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- 피아이이 합병 철회…메가스팩 1호 '좌절'

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]'대한전선·LGD' 이후 잠잠한 유상증자, 고민 큰 IB들