한앤컴퍼니, 한온시스템 인수금융 자본재조정 추진 총 2.45조 규모…마그나 FP&C 인수 반영

한희연 기자공개 2019-08-06 08:23:06

이 기사는 2019년 08월 05일 11:04 thebell 에 표출된 기사입니다.

한앤컴퍼니가 한온시스템 인수금융의 자본재조정(리캡, Recapitalization)을 진행한다. 올초 마그나인터내셔날 그룹의 유압제어사업부(FP&C) 인수로 기업가치가 한층 제고됐다고 판단해 리캡을 추진하게 됐다.5일 관련업계에 따르면 한앤컴퍼니는 최근 NH투자증권과 KEB하나은행 등을 대표주관사로 선정하고 한온시스템 리캡 작업을 추진하고 있다. 대략의 구조와 규모를 정하고 지난달 말부터 신디케이션 마케팅을 진행하고 있다. 최종 클로징은 내달께 이뤄질 것으로 예상되고 있다.

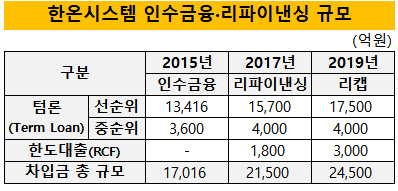

이번 리캡 규모는 2조4500억원 정도다. 한앤컴퍼니는 지난 2017년 2조원 대 규모의 한온시스템의 리파이낸싱을 단행했었는데 이번 리캡을 통해 차입금 규모가 좀 더 늘어날 전망이다.

한앤컴퍼니는 지난 2015년6월 한국타이어와 함께 한온시스템(옛 한라비스테온공조)을 약 3조8000억원에 인수했다. 인수 당시 특수목적회사(SPC)인 한앤코오토홀딩스를 통해 1조7016억원의 인수금융을 썼다.

이후 2017년 9월 2조원 규모의 리파이낸싱을 단행한다. 리파이낸싱 당시 규모는 텀론 기준으로 선순위대출 1조5700억원, 중순위대출 4000억원 등 총 1조9700억원이었다. 여기에 한도대출(RCF) 1800억원을 포함해 전체적으로 2조원 대 규모로 딜이 진행됐다.

이번 리캡을 통해서는 텀론 기준으로 기존 중순위 대출 규모는 동일하지만 선순위 대출 규모가 1800억원 가량 늘어날 예정이다. 한도대출의 경우에도 일부 늘어 3000억원 정도로 가져가게 됐다.

리파이낸싱을 한 지 2년만에 리캡을 실시하게 된 건 이 기간동안 회사의 기업가치가 상당히 개선됐다는 평가를 반영한 것이다. 기업가치 제고에는 올초 있었던 마그나인터내셔날 그룹의 유압제어사업부(FP&C) 인수가 중요한 요인으로 작용했다. 이번 인수를 통해 특히 매출처 다변화 등의 효과를 누리며 회사가 다시 한번 가치상승을 할 수 있는 모멘텀이 만들어졌다는 평가다.

실제로 마그나의 유압제어사업부는 지난 2017년 기준 GM(16%), 폭스바겐(10%), FCA그룹(9%) 등의 매출 비중을 기록했다. 마그나 유압제어사업부의 수주잔고를 한온시스템이 그대로 넘겨 받으면서 기존 50% 이상이었던 현대기아자동차 의존도가 내려가고 매출처 다변화를 꾀할 수 있게 됐다고 분석되고 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- [thebell interview]"일본 부동산·퇴직연금 경쟁력 강화, 수익성 제고 목표"

- [스튜어드십코드 모니터]삼성물산 액티비즘 안다운용, 타 행동주의엔 '신중'

- [VC 투자기업]닻 올린 네오젠TC 'TIL 치료제'…국내 최초 임상 시작

- [VC 투자기업]유호스트, 클라우드·스마트팩토리 덕 직상장 '청신호'

- [VC 투자기업]이지차저, '초급속' 전기차 충전기 확장 불붙었다

- [비상하는 K-우주항공 스타트업]김수환 페리지 CFO “필리핀·두바이 진출 모색”

- 디캠프, 일본 전선 넓힌다…모크토크·디데이 눈길

- [VC 투자기업]머스트잇, 프로덕트·테크 조직 통합…C레벨 개편

- 오영주의 '글로벌' 중기부, 한일 공동 벤처펀드 속도

- 스타트업코리아펀드 민간LP "수익보다 SI 성과 기대"