롯데리츠 배당률 6%…투자자 어필할까 신규 투자자, 리츠 상품 중 배당 우위…중장기 금리 변동 '변수'

양정우 기자공개 2019-09-16 15:33:47

이 기사는 2019년 09월 11일 13:35 thebell 에 표출된 기사입니다.

롯데위탁관리부동산투자회사(이하 롯데리츠)가 제시한 배당수익률 6%는 시장에 어필할 수 있을까. 홈플러스리츠는 7% 대 배당수익률을 내세웠지만 투자 수요 부족으로 기업공개(IPO)를 중도 포기했다.하지만 홈플러스리츠가 IPO에 나선 시점과 달리 최근 리츠를 향한 투자자의 관심이 증폭되고 있다. 증시 불확실성에 안정적 배당수익이 부각되고 있다. 저금리 시대에 마땅한 수익처가 없는 만큼 6% 대의 중수익 상품은 투심을 끄는 데 충분하다는 평가다.

이미 상장된 이리츠코크렙과 신한알파리츠는 주가가 껑충 뛴 탓에 신규투자자 입장에서 배당수익률이 크게 떨어졌다. 롯데리츠 공모 투자는 다른 리츠 투자처와 비교해 배당수익률 측면에서 경쟁 우위를 점하고 있다.

◇롯데리츠 투자자, 배당 수익 견고…'주가 껑충' 리츠보다 배당률 우위

증시 침체에 리츠 투자가 돋보이는 건 견고한 배당수익 덕분이다. 부동산투자회사법상 리츠는 연간 이익배당한도의 90% 이상을 주주에게 배당하도록 강제하고 있다. 롯데리츠의 배당 원천(임차료 수입)은 부동산 자산 임차인(장기책임 임대차)인 롯데쇼핑의 신용도와 연결돼 있다. 비록 신용도가 약화됐지만 롯데쇼핑은 여전히 'AA0' 등급을 갖추고 있다. 향후 롯데리츠가 배당 불능 상태에 처할 가능성이 낮게 점쳐지는 이유다.

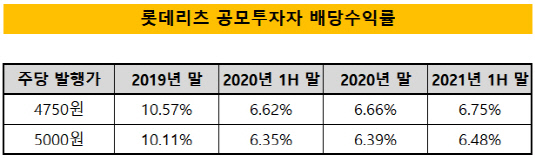

결국 롯데리츠 IPO의 관건은 배당 리스크보다 배당수익률이라는 시각이 지배적이다. 롯데리츠는 공모투자자의 배당수익률(예상목표)을 6% 대로 제시하고 있다. 희망 공모가 밴드(4750원~5000원)에 따라 내년 반기 말 배당수익률이 6.35~6.62%(연환산 기준)로 책정돼 있다. 이후 배당수익률이 점진적으로 상승하는 구조로 짜여져 있다.

|

IB업계에선 롯데리츠의 배당수익률이 투자 수요를 모으는 데 충분하다는 관측이 우세하다. 무엇보다 '리츠 전성시대'에 신규 입성을 노리는 투자자 입장에선 가장 높은 배당수익률이 제시되고 있기 때문이다.

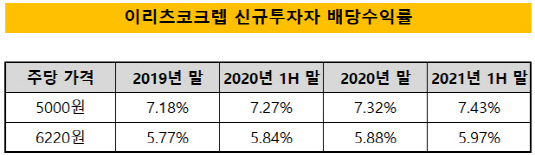

근래 들어 상장에 성공한 이리츠코크렙과 신한알파리츠는 리츠에 뭉칫돈이 몰리면서 주가가 껑충 뛰었다. 이들 리츠는 IPO 당시 공모가를 기준으로 배당수익률 6~7%를 제시했다. 하지만 공모가 아닌 신규 투자자로서는 현재 주가가 올라간 만큼 배당수익률이 크게 떨어져 있다.

이리츠코크렙의 경우 공모가 5000원 기준 28기(올해 하반기) 배당률이 7.18%(연환산)로 책정됐다. 하지만 전일 종가(주당 622원) 기준 배당수익률을 따져보면 5% 대로 크게 후퇴한다. 오히려 공모가 기준 6% 대를 제시한 롯데리츠가 우위에 서있는 것이다. 신한알파리츠는 오피스리츠여서 단순 비교가 어렵지만 배당수익률(3~4% 수준) 측면에서 역시 큰 폭으로 뒷걸음질쳤다.

|

◇금리 향방, 배당 매력 영향…상승 전환시 부정적 여파

롯데리츠의 공모투자자 입장에서 배당 매력을 낮출 요소로 금리가 지목되고 있다. 시장 금리의 상승은 예상목표 배당수익률이 고정돼 있는 롯데리츠에 직접적인 영향을 줄 수밖에 없다. 금리 상승시 투자자의 요구수익률이 높아지는 만큼 롯데리츠의 주가도 타격을 받을 것으로 전망된다.

시장 금리가 오르면 배당 매력은 물론 리츠 자산인 부동산 가격까지 하향 압력을 받는다. 금리 변동과 부동산 가격은 밀접한 상관관계를 갖고 있다. 금리 상승기엔 부동산 매입용 차입 금리도 올라 부동산 전반이 하락 추세를 보인다. 역시 롯데리츠의 주가에 부정적 여파가 예상되는 대목이다.

다만 한국은행이 지난 7월 기준금리를 하향(1.75%→1.50%) 조정한 뒤로 당분간 금리 인상이 쉽지 않다는 게 중론이다. 대외경제 여건 악화와 물가상승률 부진 등 금리 인하의 배경에 아직까지 변화의 조짐이 감지되지 않기 때문이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

양정우 기자의 다른 기사 보기

-

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'