지누스 IPO 도전장…중소형주 줄줄이 대기 [Weekly Brief]미디어젠·케리소프트·티라유텍 기관 수요예측

이지혜 기자공개 2019-10-15 11:05:54

이 기사는 2019년 10월 14일 06:05 thebell 에 표출된 기사입니다.

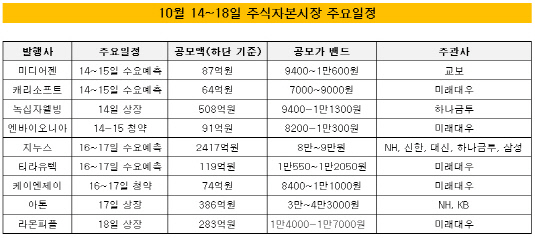

'시가총액 1조원대' 지누스가 기업공개(IPO)를 위한 수요예측에 나섰다. 지누스는 침대 매트리스를 주력으로 만드는 가구업체다. 온라인을 중심으로 1400여종의 제품을 팔고 있다. 세계 최대 온라인 유통업체인 아마존에서 매트리스 판매 베스트셀러 업체로 선정되면서 대중적으로 이름을 알렸다.이번 주 IPO 시장에는 지누스 외에 '중소형주'도 줄줄이 대기하고 있다. 미디어젠, 캐리소프트, 티라유텍이 기관 투자자를 대상으로 수요예측을 진행한다. 이밖에 엔바이오니아, 케이엔제이는 일반투자자 대상 청약을 진행한다.

◇지누스, 2400억 규모 공모 도전장

지누스가 16일부터 17일까지 이틀 동안 공모가를 산정하기 위해 기관투자자를 대상으로 수요예측을 진행한다. 희망공모가 밴드는 8만~9만원이다. 공모가밴드 최하단을 기준으로 공모규모는 모두 2417억원, 공모물량은 302만860주다. NH투자증권, 신한금융투자, 대신증권, 하나금융투자, 삼성증권이 대표주관사다.

상장주관사와 지누스는 기업가치 평가액으로 1조7418억3500만원을 제시했다. 국내에서는 현대리바트와 한샘을, 해외에서는 템퍼씰리인터내셔널과 슬립넘버코퍼레이션을 비교기업으로 삼아 기업가치를 평가했다. 이들 기업의 평균 주가수익비율(PER)은 26.7배다. 지누스는 IPO 공모를 위해 적정시가총액에 18.79%~27.81%의 할인율을 적용했다.

지누스는 IPO로 조달한 공모자금을 주로 시설자금과 운영자금 용도로 사용한다. 2021년까지 공장을 신설해 스마트팩토리시스템을 갖추고 물류센터를 건립하는데 703억원, 글로벌 가구브랜드로 성장하기 위해 현금결제 비중을 높여 이자비용을 줄이는 데 833억원을 각각 쓸 예정이다.

지누스는 1979년 설립돼 2000년 초반까지 텐트 등 캠핑용품을 제조, 판매했지만 2000년 중반부터 매트리스와 베개 등 가구로 주력사업을 바꿨다. 지누스는 월마트, 케이마트 등 미국 대형 소매상과 영업 네트워크를 갖췄다. 미국 매트리스 시장점유율은 전체에서 4.4%지만 온라인을 기준으로 보면 27.3%에 이른다.

|

◇미디어젠, 캐리소프트, 티라유텍도 기관 수요예측 진행

지누스 외에도 미디어젠과 캐리소프트, 티라유텍도 기관 투자자를 대상으로 수요예측에 나선다. 미디어젠과 캐리소프트, 지누스와 티라유텍이 같은 날 기관 수요예측을 진행하면서 투심이 크게 엇갈릴 수 있다는 시선도 나온다.

미디어젠과 캐리소프트가 14일부터 15일까지 기관 수요예측을 진행한다. 두 기업 모두 특례상장 제도를 활용해 증시입성을 추진한다는 점에서도 공통점이 있다. 미디어젠은 2000년 설립된 음성인식 전문기업으로 국내외 완성차회사에 음성플랫폼을 지원하고 있다. 주요고객사로는 현대자동차와 기아자동차, 폭스바겐, 토요타 등이 꼽힌다. 현대자동차와 현대모비스 등 현대차그룹이 미디어젠에 직접 투자한 점이 IPO 흥행포인으로 꼽힌다.

캐리소프트는 '캐리와 장난감 친구들'로 유명한 캐리언니를 비롯해 엘리, 케빈 등 캐릭터를 활용한 콘텐츠 지적재산권 기업이다. 한국거래소 예비심사 이전에 진행된 사업모델평가에서 AA, A 등급을 받았다. 캐리소프트의 수요예측은 올 들어 두 번째다. 7월 첫 번째 IPO 공모에서 기관 투자자들이 낮은 가격으로 주문을 넣자 재도전에 나섰다. 이번에는 기업가치를 대폭 낮추면서 증시 입성에 초점을 맞췄다.

티라유텍은 지누스와 같은 날 기관 투자자를 대상으로 수요예측을 진행한다. 기업가치는 834억원 수준이다. 티라유텍은 스마트팩토리에 필요한 IT솔루션인 MES(Manufacturing Execution System)를 주력사업으로 삼고 있다. 이는 작업현장에서 일정과 지시, 품질관리, 실적 집계 등을 지원하는 관리시스템이다. 티라유텍의 고객사로는 SK하이닉스, SKC, SK이노베이션 등 SK그룹과 삼성전자, LG디스플레이, LG화학 등이 꼽힌다.

지난 주 기관 투자자 대상 수요예측을 진행한 엔바이오니아, 케이엔제이는 이번 주 일반투자자를 대상으로 청약에 나선다. 이번 주 상장되는 기업은 녹십자웰빙, 아톤, 라온피플이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- 신한금융, CJ올리브영 지분 매입 전방위 지원 '실익은'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

이지혜 기자의 다른 기사 보기

-

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'