한화시스템, 해도 너무 한 박한 보수 '비정상적' [IB 수수료 점검]대기업 계열사 코스피 딜 한계 반복…롯데리츠 대비 지나친 수준

심아란 기자공개 2019-10-23 14:00:21

이 기사는 2019년 10월 22일 07:00 thebell 에 표출된 기사입니다.

기업공개(IPO) 수요예측에 나선 한화시스템이 업계 최저 수준인 80bp에서 수수료율을 책정했다. 통상적으로 대기업 계열사의 유가증권시장 딜은 저가 수수료 기조를 유지하고 있긴 하지만 이를 감안해도 지나치게 낮은 수준이라는 지적이 나온다. 공모 조건이 유사한 롯데리츠 IPO와 비교해도 한화시스템의 수수료율은 현실과 괴리를 보인다. 시장에서는 증권사 간 주관 경쟁이 치열해진 탓에 비정상적인 수수료를 수용할 수밖에 없다는 자조 섞인 목소리가 나온다.22일 투자은행(IB) 업계에 따르면 한화시스템은 상장 주관사단에 지급할 인수수수료율을 80bp로 책정했다. 공모 규모(밴드하단)가 4026억원인 점을 고려하면 주관·인수단의 보수는 32억원에 그친다.

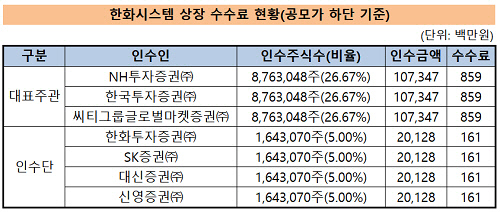

한화시스템 딜에는 총 7곳의 하우스가 참여하기 때문에 개별 증권사에 돌아가는 몫은 크지 않다. 대표 주관사인 NH투자증권, 한국투자증권, 씨티그룹글로벌마켓증권 등 3곳의 수수료 수입은 공모 공모가 하단 기준 8억원 안팎에 그친다. 한화시스템은 성과수수료로 20bp를 지급할 가능성을 열어뒀다. 다만 성과 보수는 공모 결과에 영향을 받는 만큼 기대하긴 이르다.

|

한화시스템의 파트너 대우는 최근 진행된 유가증권시장 딜과 비교해도 박한 수준이다. 롯데위탁관리부동산투자회사(롯데리츠)의 경우 4299억원대 딜을 성사시킨 주관사와 인수단에 인수수수료율로 100bp를 책정했다. 보수 총액은 43억원 수준이다. 더욱이 롯데리츠는 성과수수료를 포함해 최대 65억원까지 인수대가로 지급할 가능성을 열어뒀다.

현재 유가증권시장 상장 절차를 밟고 있는 기업 가운데 GS건설 계열사인 자이에스앤디와 자동차 부품사인 센트랄모텍이 제시한 인수수수료율은 각각 130bp, 310bp다.

한화시스템의 IPO 인수 대가는 올해 상반기 유가증권시장에 입성한 현대오토에버와도 격차를 보인다. 현대오토에버는 주관사와 인수단에 공모액(1685억원)의 90bp에 해당하는 금액을 수수료로 지급했다.

한화시스템의 수수료 규모는 지난해 유가증권시장 딜과 비교해도 비현실적이다. 작년에는 에어부산(187억원, 정액 4억원), 아시아나IDT(396억원, 300bp), 하나제약(1061억원, 173bp) 등이 딜이 성사됐다. 대기업 가운데는 애경산업(1978억원)과 롯데정보통신(1277억원)이 각각 80bp, 100bp를 주관사에 수수료로 제공했다.

시장 관계자는 "대기업 계열사 딜로 공모 규모가 큰 점을 감안해도 수수료 요율은 낮은 편"이라며 "IB 간 주관 경쟁이 치열해서 수수료율이 낮아지는 것은 어쩔 수가 없다"라고 말했다.

한화시스템은 21일~30일 총 8영업일 동안 기관투자자 대상 수요예측을 진행한다. 상장 밸류에이션은 EV/EBITDA 지표를 활용해1조3503억~1조5432억원으로 제시했다. 공모자금은 희망 공모가 밴드(1만2250원~1만4000원)를 기준으로 4026억~4601억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

- [KB캐피탈 인수 10년]‘KB차차차’ 앞세워 국내 대표 중고차거래 금융사

- [은행권 신경쟁 체제]KB국민은행, 리딩뱅크 관건은 '충당금'

- [우리은행 글로벌그룹 대수술]우리아메리카은행, 글로벌그룹 침체 속 '맏형 노릇' 톡톡