제테마, IPO 흥행 먹구름…공모가 확정 고심 수요예측 투심 저조..."올리패스 이후 기관 눈높이 보수화"

민경문 기자공개 2019-11-04 08:28:44

이 기사는 2019년 11월 01일 17:19 thebell 에 표출된 기사입니다.

필러업체인 제테마가 IPO 수요예측을 마친 가운데 시장의 이목은 확정 공모가격에 쏠린다. 분위기만 놓고 보면 회사 측이 당초 기대했던 밸류에이션을 받기란 쉽지 않아 보인다. 올리패스 IPO 이후 운용사들의 눈높이가 낮아진데다 필러업체간 경쟁이 심화되고 있다는 점 등이 투심을 떨어뜨렸다는 분석이다.제테마는 지난달 30~31일 수요예측을 진행했다. 희망 공모가는 3만6000원~4만8000원, 전량 신주모집(100%)으로만 구조를 설계했다. 예상 공모 규모는 432억~576억원이다. 제테마의 할인 전 밸류에이션은 4700억원에 달했다. 테슬라 상장인 만큼 주관사가 3개월 간의 풋백옵션 부담을 지게 된다. 대표 주관사는 한국투자증권이 맡았다.

아직 공모가격이 확정되진 않았지만 수요예측 분위기는 예상보다 저조했다. '필러업체'라는 점에서 기존 바이오업체와 차별화를 노렸지만 기관들의 투심을 끌어올리는 데는 한계가 있었다.

벤처캐피탈 관계자 "장외시장에서 제테마 주식이 과도하게 올랐다는 평가가 적지 않았다"며 "공모가 밴드는 이보다 높은 프리미엄이 더해진 만큼 투자자 입장에선 부담이 있었을 것"이라고 말했다.

앞서 상장한 올리패스의 후유증도 한몫한 것으로 보인다. 지난 9월 상장한 RNA 치료제업체 올리패스의 경우 당초 희망 공모가 범위는 3만7000~4만5000원이었다. 하지만 최종 공모가는 이보다 훨씬 아래인 2만원으로 확정돼 시장의 충격을 던졌다. 잇따른 바이오업계 악재들로 기관들의 올해 손실이 적지 않았다는 점 등이 보수화 요인으로 작용했다.

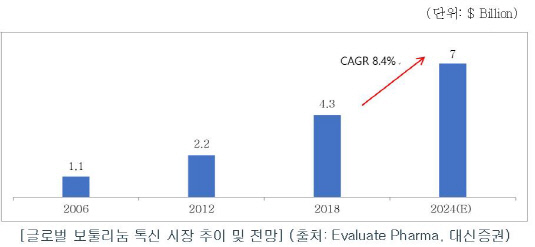

국내 필러업체가 우후죽순 생겨나면서 경쟁이 격화되고 있다는 점도 투자 매력도를 낮췄다는 해석이다. 제테마의 경우 HA필러인 에피티크 라인업이 실적 핵심이며 현재 보톡스 개발도 진행하고 있다. 올해 매출은 150억원 정도로 관측되는 가운데 러시아 필러업체와 맺은 OEM(주문자제조상품) 계약에 기대를 걸고 있다.

제테마의 최대주주는 김재영 대표로 약 30% 지분을 보유하고 있다. 미래에셋대우글로벌케이그로쓰PEF가 보통주와 우선주를 합해 9.6%를 보유중이다. 하나금융투자도 신탁 등을 통해 우선주 5.33% 지분을 갖고 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- '삼수는 없다' 이뮨온시아, 기평 'A·BBB'로 상장 본격화

- 스마일게이트RPG, 기업가치 '7조' 추산…IPO 전망은

- 'K-GAAP과 IFRS 사이' 스마일게이트의 CB 스토리

- 스마일게이트, CB 전환권 만료 덕 순이익 '8512억'

- [건설리포트]중흥토건, 분양수익 급감…수익성 제동