KB증권 딜, 기관 눈높이 부합…뒷심은 부족 [IPO 프라이싱 평가]미래에셋벤처투자, 시장 친화적 밸류 인정…나노브릭, 노랑풍선은 저평가

심아란 기자공개 2019-12-13 08:21:16

[편집자주]

2019년 기업공개(IPO) 시장은 '절반의 성공'으로 평가 받는다. 여러 산업군에서 다양한 상장 기업이 탄생해 공모 금액 3조원을 넘어섰다. 문제는 IPO 후 주가 흐름이 부진한 기업이 다수라는 점이다. 금융당국이 상장 기업 공모가를 시장 자율에 맡긴 1년 간의 성적표는 초라했다. 밸류에이션과 상장 후 주가의 차가 컸다. 2019년 IPO 시장에서 두각을 나타낸 증권사를 중심으로 IPO 딜의 면면을 살펴본다.

이 기사는 2019년 12월 09일 08:40 thebell 에 표출된 기사입니다.

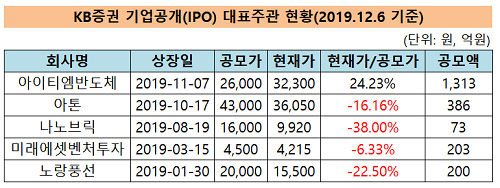

KB증권이 올해 수행한 기업공개(IPO) 딜은 수요예측에서 대부분 흥행을 거뒀다. 미래에셋벤처투자는 시장 투심을 감안해 몸값을 낮춰 공모에 나선 점이 주효했다. 미래에셋벤처투자 주가는 적정가에 수렴해가는 과정에서도 공모가를 웃도는 모습을 보였다.노랑풍선도 수요예측에서 높은 관심을 받으며 공모가는 밴드 상단을 초과해 결정했다. 다만 노랑풍선 주가는 시간이 지날수록 공모가보다 낮아지고 있다. 기술성장기업인 나노브릭은 발행시장에서부터 환대받지 못한 탓에 유통시장에서 더욱 저평가 받는 모양새다.

◇5건 IPO 딜…미래에셋벤처투자, 시장 친화 전략 긍정적

KB증권은 올해 IPO 대표주관 실적 2403억원을 기록하고 있다. 16일 코스닥 입성을 앞둔 신테카바이오의 공모액을 포함한 수치다. KB증권은 이달 브릿지바이오테라퓨틱스의 공모를 성사시킬 경우 490억~560억원의 실적을 추가하게 된다. KB증권이 마무리 지은 IPO 딜은 총 8건이며 이 중 3건은 스팩 공모다.

미래에셋벤처투자의 경우 상장 후 6개월 시점까지 공모가보다 높은 수준을 유지했다. 미래에셋벤처투자가 시장 눈높이를 수용한 점이 증시 안착의 배경으로 꼽힌다.

KB증권은 미래에셋벤처투자의 적정 가격(6391원)에 대해 최대 42%까지 할인율을 적용했다. 앞서 벤처캐피탈(VC) 업계에서 나우IB캐피탈, 아주IB투자 등이 공모 과정은 물론 상장 이후에도 부진한 성적표를 받은 점을 감안한 조치였다.

KB증권의 전략은 시장에서도 통했다. 미래에셋벤처투자 수요예측에 참여한 기관의 91%가 밴드 상단(4500원) 이상의 가격을 써냈다. 덕분에 미래에셋벤처투자의 최종 공모가는 4500원으로 결정됐다. 현재 주가는 실적 등의 변수로 소폭 하락했지만 KB증권이 제시했던 밴드(3700원~4500원) 안에서 움직이고 있다.

KB증권 관계자는 "IPO 과정에서 발행사의 자금 조달, 상장 이후 투자자의 수익 등 양쪽 클라이언트에 대해 신경을 쓰고 있다"라고 말했다.

◇나노브릭, 노랑풍선 부진…미제시 투자자 경계 목소리도

KB증권 주관 딜 가운데 나노브릭 주가의 하락폭이 가장 크다. 6일 종가는 9920원으로 공모가 1만6000원보다 38%나 내려와있다.

KB증권 관계자는 "나노브릭은 기술 성장 특례를 활용해 상장돼서 일반 트랙으로 상장한 곳보다 주가 출렁임이 큰 모습"이라고 진단했다.

나노브릭 다음으로는 노랑풍선의 주가가 부진한 상태다. 노랑풍선의 6일 종가는 1만5500원으로 공모가 대비 23% 정도 하락했다. 노랑풍선은 상장 후 3개월까지는 공모가보다 36% 높은 주가를 보이다가 6개월이 되자 공모가 대비 15% 정도 내려갔다.

노랑풍선의 공모가는 2만원으로 밴드 상단(1만9000원)보다 높게 결정됐다. 수요예측에 참여한 1088곳의 기관 중 2만원 이상을 제시한 곳이 68%에 달했기 때문이다. KB증권은 가격을 제시하지 않았던 21%의 기관을 포함해 최종적으로 물량을 배정했다.

시장 관계자는 "가격 미제시 기관 중에는 IPO 기업의 밸류에이션에 대해 고민하지 않아 밸류를 모르는 곳도 일정 부분 존재한다"라며 "수요예측은 기관에 적정가를 요구하는 제도인만큼 미제시 투자자가 적합하지 않을 수 있다"라고 지적했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

- [thebell interview/비상하는 K-우주항공 스타트업]남명용 대표 “루미르, 국가 공헌하는 우주기업 될것"

- [VC 경영분석]현대투자파트너스, '뜻밖의 암초' 조합 청산에 발목

- [LP Radar]서울시, 녹색펀드 출자사업 개시…모태·성장 GP 관심

- [thebell interview]"데일리파트너스, 바이오·금융 '교집합' 찾겠다"

- [thebell interview/비상하는 K-우주항공 스타트업]"이노스페이스, 성장 확신…주주에 하이리턴 보답"

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- [2분기 추천상품]불안한 시장 "소나기 피하자" 고배당·공모주 전면배치

- [2분기 추천상품]글로벌 기술주 인기 여전 "저평가 테크기업 주목"