삼성증권, 메드팩토 IPO 성공…2019년 '유종의 미' [IB 수수료 점검]인수수수료율 450bp 확정…올해 딜 4건에서 성과 인정 받아

이지혜 기자공개 2019-12-10 12:50:54

이 기사는 2019년 12월 10일 08:25 thebell 에 표출된 기사입니다.

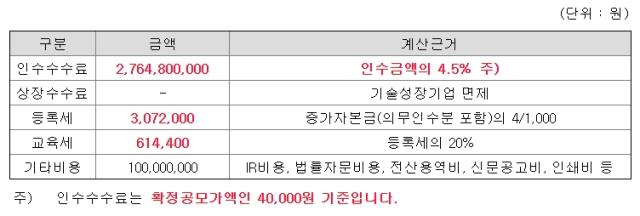

삼성증권이 올해 마지막 IPO 딜의 성공적 마무리를 예고했다. 메드팩토가 바이오주 투자심리 위축에도 희망밴드 상단에 공모가를 확정하면서다. 수입도 적지 않을 것으로 예상된다. 메드팩토는 대표주관을 맡은 삼성증권에 만족한다는 입장을 보이며 인수수수료에 성과수수료를 더 얹어줬다.메드팩토가 삼성증권의 인수수수료율을 450bp로 확정했다. 확정공모가액 4만원 기준으로 금액은 27억6480만원이다. 당초 메드팩토는 인수수수료율을 350bp로 정하되 대표주관사에게 인수금액의 200bp 한도 내에서 성과수수료를 추가지급할 수 있다고 제시했다. 메드팩토가 삼성증권에게 기본 인수수수료에 성과 보수로 100bp를 더 얹어준 것이다.

증권업계 관계자는 “공모가가 희망밴드의 최상단에서 확정되면 성과수수료를 당초 협의된 범위에서 최고 수준으로, 상단에서 확정되면 그 중간으로 지급한다”고 말했다. 메드팩토가 책정한 보수는 업계 평균에 비췄을 때 결코 적은 편이 아니다. 일반적으로 바이오기업 IPO는 인수수수료율 평균이 300~500bp가량이다.

메드팩토 관계자는 “삼성증권의 사업이해도가 높았다”며 “해외 기관투자자 미팅이나 기술성 평가를 진행할 때에도 삼성증권이 노하우를 발휘했다”고 말했다.

삼성증권은 홍콩의 정치불안으로 예정했던 해외IR을 진행하기 어렵게 되자 컨퍼런스콜을 진행하며 해외 기관투자자를 확보하기 위해 노력했다. 덕분에 이번 수요예측에도 삼성증권과 신뢰관계를 쌓은 주요 해외 기관투자자가 희망공모가밴드 상단에 참여했다는 후문이다.

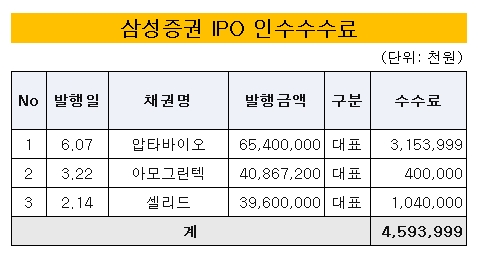

아모그린텍과 압타바이오도 마찬가지다. 아모그린텍은 3억원을 지급하려고 했지만 수요예측이 잘 이뤄지면서 인수수수료로 4억원을 지급했다. 압타바이오는 더 극적이다. 당초 합의된 인수수수료율은 250bp로 바이오업계 평균보다도 짰지만 수요예측 결과가 잘 나오면서 550bp를 지급했다. 이에 따라 인수수수료 금액도 32억원 규모로 삼성증권이 그간 수임한 바이오 딜 가운데 최고 수수료율을 경신했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [간판펀드 열전]메가펀드 옛 영광 한투네비게이터 '리부트'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [VC 투자기업]씨어스테크놀로지, 공모가 보장 '6개월'…흥행 총력

- 솔리더스인베, 바이오 심사역 '7인 체제' 새도약

- [VC 투자기업]경영효율화 집중 '핏펫', 재도약 채비 갖췄다

- [VC 경영분석]SBVA, '손바뀜' 속 실적 탄탄…"투자 집중"

- [LP Radar]VC 출자, 줄어든 출자비율에 모태 GP 침울

- [thebell interview]"해빗팩토리, 상담사 한 명이 8인분하는 비결은 AI"

- [VC 경영분석]파트너스인베, 펀딩·투자·회수 '3박자' 호실적 두각

이지혜 기자의 다른 기사 보기

-

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'

- [People in Showbiz]CJ그룹 IP로 브로드웨이 뮤지컬 '정조준'

- [People in Showbiz]YG의 베이비몬스터, 블랙핑크 계보 잇다…글로벌 '정조준'

- [지배구조 분석/YG엔터테인먼트]양민석, 단독 대표 복귀…사외이사 의장이 견제

- 박지원, 하이브 타운홀미팅서 성장 로드맵 공개