키움캐피탈 성공은 '예외'…BBB급 낙관 이르다 금리밴드 기준 금융채 등급민평…개별민평 적용 일반채와 달라

이경주 기자공개 2020-01-14 14:03:20

이 기사는 2020년 01월 10일 16:12 thebell 에 표출된 기사입니다.

키움캐피탈(BBB+)이 올해 처음으로 진행한 BBB급 공모채 수요예측을 성공적으로 마쳤다. 일각에선 작년 급격히 얼어붙었던 BBB급에 대한 투심이 살아난 것으로 기대하고 있지만 때 이른 낙관이라는 지적이 나온다.키움캐피탈은 공모채 발행 이력이 짧아 금리산정 기준을 금융채 등급민평으로 잡았다는 맹점이 있었다. 금융채 절대금리가 상대적으로 높기 때문에 수요예측에 유리하게 작용했다. 반면 대다수 BBB급 이슈어는 개별민평을 적용한다. 때문에 키움캐피탈이 BBB급에 대한 투심을 대변한다고 보기 어렵다.

◇금융채 BBB+ 등급민평 기준으로 희망금리 제시

키움캐피탈은 지난 8일 진행한 수요예측에서 희망금리밴드를 등급민평을 기준삼아 제시했다. 1년물(300억원)과 2년물(50억원) 모두 금융채Ⅱ(캐피탈) 등급민평 수익률에 –80bp~0bp를 가산한 이자율로 제시했다.

결과는 성공적이었다. 모집액(350억원)의 2.7배인 940억원이 청약됐다. 특히 대다수 발행사가 희망금리밴드 하단보다도 금리를 낮게 베팅했다. 증액 전 기준으로 1년물은 등급민평 대비 117bp(1.17%), 2년물은 87bp(0.87%) 낮게 금리가 정해졌다.

등급민평은 발행사가 속한 신용등급 회사채들의 평균 수익률을 뜻한다. 4대 민간 채권평가사가 각각 구한 값의 평균으로 구해진다. 키움캐피탈은 여신전문금융사(여전사)이기 때문에 일반 공모채 등급민평이 아닌 금융채Ⅱ(캐피탈) 등급민평을 적용했다.

반대로 개별민평은 발행사가 기존에 발행했던 회사채 유통금리를 4대 민간 채권평가사가 재평가해 평균을 낸 값이다. 때문에 개별민평을 적용하는 것이 발행사 현황이 반영된 합리적인 금리산정 방법이라 할 수 있다.

그럼에도 발행사가 등급민평을 적용하는 경우는 회사채 발행이 처음이거나 발행이력이 짧을 때다. 첫 발행 때는 개별민평(유통금리)이 없기 때문에 등급민평을 사용할 수밖에 없다. 발행이력이 짧아도 개별민평에 대한 신뢰가 충분히 쌓이지 않아 등급민평을 택하는 경우가 있다. 키움캐피탈은 발행이력이 짧은 경우다. 지난해 10월 처음으로 공모채(510억원)을 발행했다. 이어 이달 2개월 만에 두 번째 발행에 나섰다.

◇개별민평과 금리 괴리…BBB급 투심으로 판단 어려워

이 탓에 키움캐피탈 성공 사례가 BBB급에 대한 투심 변화로 보기 힘들다는 지적이 나오고 있다. 키움캐피탈은 빠른 자산확대와 안정적 재무 등으로 자체적으로도 동급(BBB+) 여전사들 대비 매력이 있었다. 여기에 금융채 등급민평까지 일반 공모채보다 높게 형성돼 있었다는 것이 투자자 관심을 끌었다는 평가를 받고 있다.

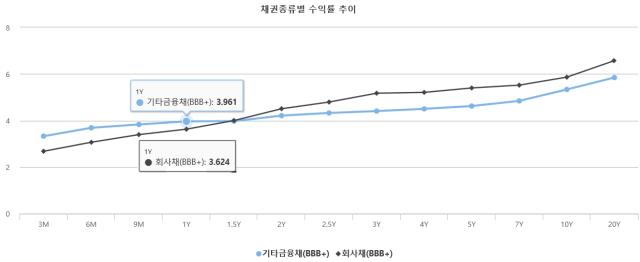

한국자산평가에 따르면 지난 6일 기준 1년물 BBB+급 금융채Ⅱ(캐피탈) 등급 평균수익률은 3.961%였다. 같은 기간 1년물 BBB+급 일반 공모채 등급 평균수익률인 3.624%보다 30bp가량 높았다. 키움캐피탈이 등급민평을 적용했기 때문에 회사채 금리 매력도가 일반 공모채들보다 평균적으로 높았던 셈이다.

반면 비슷한 시기 발행을 추진하고 있는 다른 BBB급 이슈어들은 모두 여전사가 아닌 일반기업인데다, 회사채 유통금리도 있어 개별민평을 적용하게 된다. 키움캐피탈과 동일선상에서 비교하기 힘들다.

AJ네트웍스(BBB+)는 오는 13일 400억원 공모채 모집을 위한 수요예측을 진행할 예정이다. 희망금리밴드는 2년물(200억원)과 3년물(200억원) 모두 발행사 개별민평 수익률에 -20bp~+20bp를 가산한 이자율을 제시했다. 대한항공(BBB+)도 이달 말이나 내달 초 1000억 이상 모집을 위한 수요예측을 준비하고 있다. 역시 개별민평 적용이 유력하다.

양사는 모두 개별민평이 키움캐피탈 등급민평보다 크게 낮다. 이달 6일 한국자산평가 기준 대한항공 1년물은 2.594%, AJ네트웍스는 2.564%다. 키움캐피탈 등급민평보다 1.3%포인트 이상 낮다. 그만큼 금리 매력도가 낮다는 의미다. 때문에 후발 BBB급 이슈어들은 작년 하반기에 이어 올해도 옥석가리기가 진행될 것이란 관측이 나온다.

IB업계 관계자는 “키움캐피탈이 BBB급 첫 타자였기 때문에 관심도가 높았지만 등급민평을 적용한 사례라 다른 이슈어들과 동일선상에서 비교할 수 없다는 점을 유의해야 한다”며 “올해 공모채 시장 상황이 작년 하반기보다 특별히 나아졌다고 보기 힘들기 때문에 후발주자들은 사정에 따라 공모채 모집이 쉽지 않을 수 있다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

- 'K-방산' 탑승 풍산, 새 캐시카우로 '매력 어필'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [PE 포트폴리오 엿보기]'매각 추진' 에프앤디넷, 체질개선 노력 빛 보나

- 딜로이트안진, TPG의 녹수 매각 '숨은 도우미'

- SK그룹 AI반도체 '사피온', 최대 2000억 시리즈B 펀딩 추진