켄코아에어로·JNTC·서울바이오시스 '줄줄이' 출격 [Weekly Brief]기관 수요예측 17일부터 잇달아 진행…투심 향방은?

이지혜 기자공개 2020-02-18 15:21:22

이 기사는 2020년 02월 17일 07:01 thebell 에 표출된 기사입니다.

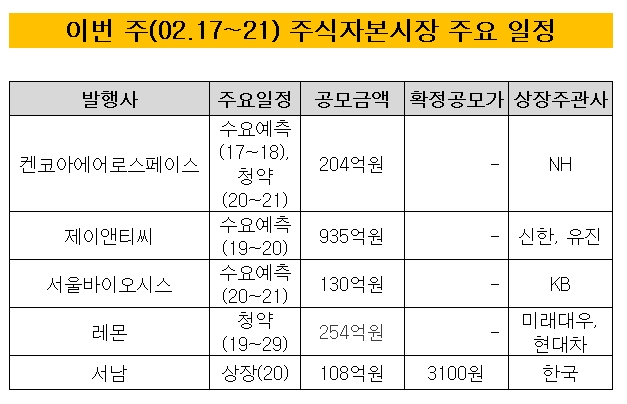

켄코아에어로스페이스와 JNTC, 서울바이오시스가 기관투자자를 대상으로 수요예측에 나선다. 공모규모는 켄코아에어로스페이스가 204억원, JNTC 935억원, 서울바이오시스가 130억원 정도다. 공모규모가 가장 큰 JNTC는 삼성전자를 든든한 고객사로 삼아 안정적 실적 성장세를 이어가고 있다. 특히 베트남사업이 실적에 날개를 달아주고 있으며 IPO를 발판으로 신사업에서도 성과를 내겠다는 청사진을 그려뒀다.켄코아에어로스페이스는 테슬라요건(이익미실현)을 통해 코스닥 상장을 추진하고 있지만 영업이익은 지난해 이미 흑자로 전환했다. 항공부품 가공 및 원소재사업의 성장 덕분이다. 서울바이오시스는 LED칩 기업이다. 마이크로LED 분야의 기술성과가 나타나고 있는 데다 I공모주 수량을 줄이면서 IPO 성사에 만전을 기했다.

◇켄코아에어로스페이스, 공모규모 204억

켄코아에어로스페이스가 17일부터 18일까지 기관투자자를 대상으로 수요예측을 진행한다. 총 공모 주식 수는 157만2330주로 신주모집은 131만4000주(83.57%), 구주매출은 25만8330주(16.43%)다. 희망공모가액은 1만3000~1만5000원이며 공모금액은 204억원 정도다. 대표주관사는 NH투자증권이다.

테슬라요건을 통해 코스닥 상장을 추진하고 있다. 그러나 영업이익은 이미 지난해 흑자로 전환했다. 2019년 3분기까지 누적 연결기준 영업이익은 17억3583억원이다. 당기순손실은 72억원에 이르지만 이는 미전환 상환전환우선주와 전환사채 옵션 평가에 따른 파생상품평가손실 인실액 때문이다. 지난해 3분기 미전환 상환우선주와 전환사채 대부분이 보통주로 전환돼 향후 대규모 금융비용이 발생할 가능성은 낮다.

켄코아에어로스페이스의 최대 강점은 록히드마틴, 보잉, 프랫앤휘트니, 걸프스트림 등 글로벌 기업의 1차 협력사라는 점이다. 특히 미국 자회사 켄코아USA의 성장세가 매섭다. 켄코아USA는 록시드마틴의 ‘상위 2%’ 엘리트 벤더로서 20년 이상 항공기 부품을 가공해왔다. 또 세계 3대 엔진사인 P&W에 항공엔진 부품도 제공하고 있다.

국내에서 글로벌 항공기업의 1차 협력사로 꼽힌 곳은 켄코아에어로스페이스가 유일하다. 향후 이런 지위가 흔들릴 가능성도 낮다. 항공산업은 초정밀 가공과 고난이도 조립이 요구되기 때문이다. 덕분에 켄코아에어로스페이스는 2017년 이후 연평균 매출 성장률이 70%를 훌쩍 넘는다. 지난해 3분기까지 누적 매출도 이미 2018년 수준을 넘었다.

◇JNTC, 서울바이오시스도 출격

JNTC와 서울바이오시스도 켄코아에어로스페이스의 뒤를 이어 기관투자자를 대상으로 수요예측을 진행한다. JNTC의 총 공모주식 수는 1100만주로 신주모집 방식으로만 이뤄진다. 희망공모가액은 8500~1만500원이다. 대표주관사는 신한금융투자와 유진투자증권이다.

JNTC는 오랜 만에 IPO 시장에 등장한 중대형급 기업이다. 공모금액은 935억원에 이른다. 최대 강점은 베트남사업이다. 베트남법인 JNTC VINA에서 2018년 하반기 본격적으로 3D커버글라스를 양산하며 가파른 실적 성장세를 보였다. JNTC는 IPO를 통해 신사업을 강화하겠다는 방침을 세웠다. 올해를 차량용 디스플레이 3D커버글라스 양산의 원년으로 삼겠다는 것이다. 실제로 JNTC는 BMW, 폭스바겐, 아우디 등 글로벌 유수 완성차업체의 방문을 받기도 했다.

서울바이오시스는 공모규모를 대폭 줄이는 등 IPO 성사를 위해 애쓰고 있다. 일반기업들이 공모물량을 최대한 키워 IPO에 나서는 것과 대비된다. 글로벌 기업으로 발돋움하기 위해 상장사 지위를 확보하려는 것이라는 분석도 나온다. 최대 42%에서 최소 33%에 달하는 할인율을 적용해 '저렴한' 공모가도 산출했다. 코스닥 상장 완주의지를 짐작케 하는 대목이다.

서울바이오시스의 총 공모주식 수는 200만주로 모두 신주모집으로만 이뤄진다. 희망공모가액은 6500~7500원이며 공모금액은 130억원이다. 대표주관사는 KB증권이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

이지혜 기자의 다른 기사 보기

-

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다

- [Inside the Musical]쇼노트의 '개천용' <헤드윅>, 20년 진기록 비결은

- YG엔터, 음원저작권 '투자'로 보폭 확대 '추가 수익 기대'

- 뮤지컬 시장 '성장의 조건'