"옛 영광 되찾자" 명가 재건 특명 김경우 우리PE 대표 [매니저 프로파일]'DCM 뱅커' IB 출신…블라인드 펀딩·투자에 박차

한희연 기자공개 2020-03-31 14:35:47

이 기사는 2020년 03월 27일 14:31 thebell 에 표출된 기사입니다.

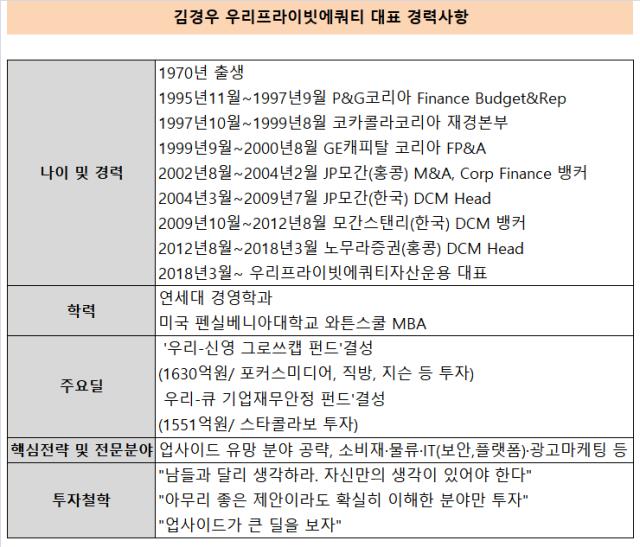

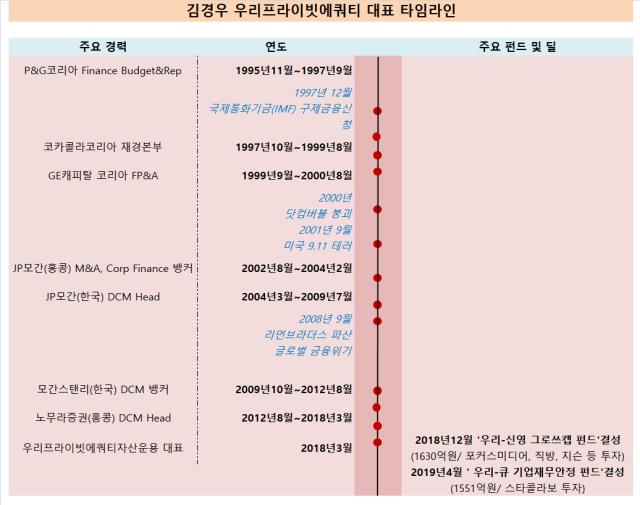

2018년 3월. 우리프라이빗에쿼티자산운용(우리PE)에 김경우 대표(사진)가 선임되자 업계에서는 의외라는 평가가 많았다. 오랜 침체일로를 걷던 우리PE의 쇄신을 위해 전격 영입된 인물이 업계에서 잘 알려진 인사가 아니었기 때문이다.2년이 지난 지금 우리PE는 이전과는 사뭇 달라졌다. 떠났던 운용인력들이 다시 돌아왔고 그 사이 2개의 블라인드펀드도 조성했다. 이를 기반으로 다양한 업종에서 활발한 투자를 진행하고 있다. 우리PE는 김 대표 부임 후 초반 1년간 인센티브 제도 정비 등 체질 개선에 나선 결과 다시 탄탄한 운용사로 거듭나고 있다.

◇성장스토리: 강렬했던 IB 입문, 신한-조흥 합병 프로젝트 참여

사실 우리PE 대표 직함 직전 10여년간 김 대표의 주 무대는 부채자본시장(DCM)이었다. 일반적으로 투자은행(IB)에서 M&A 자문을 하던 뱅커들이 사모투자펀드 운용회사(PEF)로 옮겨가는 경우는 왕왕 있었지만 DCM 뱅커의 PEF 행은 흔한 일은 아니었다. 하지만 더 거슬러 올라가보면 김 대표의 첫 IB 업무 시작은 M&A 딜이었다. 국내에는 PEF라는 개념도 생소하고, M&A딜도 그리 많이 일어나지 않았던 2002년 홍콩에 있는 JP모간에서 국내 굵직한 M&A 딜에 참여하며 남들보다 앞선 경험을 할 수 있었다.

대표적인 딜이 신한은행과 조흥은행 합병이다. MBA 졸업 후 갓 IB업무에 몸담은 그가 이런 대형 프로젝트에 투입된 이유는 사실 단순했다. 당시 JP모간 홍콩에서 한국어를 자유자재로 구사하는 몇 안되는 인물이었기 때문이다. 그렇게 시작된 대형 프로젝트 참여 경험은 주니어 IB뱅커에게 많은 것을 남겼다. 오랜기간 진행된 신한금융지주의 조흥은행 인수과정은 국내 IB 역사상 기념비적인 기록을 다수 남겼는데 이 과정을 고스란히 함께했기 때문이다.

상환우선주 발행을 통해 신한금융의 인수대금 마련을 성사시킨 것도 국내 최초 시도였다. 당시 JP모간은 인수 주선 뿐 아니라 M&A 파이낸싱 자문도 담당했고 상환우선주 발행을 통한 조달 아이디어를 처음으로 실현시켰다. 최근에야 M&A 딜에서 상환우선주 발행은 빈번하게 이뤄지고 있지만 당시만 해도 보기드문 시도라 이목을 집중시켰다.

김 대표는 2년여의 기간동안 관련 실무를 담당하며 인수합병 딜의 A부터 Z까지 임팩트 있게 습득했다. 인수합병 업무를 하며 신한지주의 상환우선주 발행과 이와 연계된 ABS 발행 등 기업자금조달에 관여한 것은 그를 자본시장으로 이끌었다. 그렇게 자연스레 DCM 뱅커로의 삶은 시작된다. 그는 2004년 JP모간 홍콩에서 한국으로 옮기며 DCM 헤드를 담당한다.

사실 2004년에는 국내 기업의 해외 자금조달이 지금처럼 폭발적으로 이뤄지진 않았다. 기획재정부나 국책은행의 채권 발행만이 일년에 몇 번에 불과했다. 이러한 분위기 속에서 이뤄낸 현대캐피탈의 첫 해외 펀딩은 김 대표의 값진 자산으로 남아있다. 현대캐피탈은 현재 국내 여전사 중 해외채권 이슈어로는 단연 최고의 위치에 있다. 달러 뿐 아니라 이종통화도 다양하게 발행한 이력을 자랑한다. 하지만 2000년대 초반만 하더라도 해외 펀딩을 고민하는 새내기 이슈어 후보자였다. 2000년대 초반 카드채 사태로 국내 펀딩이 막히자 현대캐피탈은 발상을 전환, 해외자금조달을 개척하기 위해 치밀하게 로드맵을 짜기 시작했다. 첫 데뷔 무대는 일본 사무라이채권 시장이었다. 2005년 현대캐피탈의 사무라이채권 첫 도전에 김 대표가 함께했다.

◇투자 철학: 하방 리스크 방어 보다 업사이드에 방점

금융업 종사자는 돈으로 부가가치를 창출하는 직업이기에 기본적으로 조심스러울 수 밖에 없다고 김 대표는 강조한다. 그는 특히 사회생활을 시작한 후 글로벌 금융위기, 카드채 사태, IMF 지원 등의 사건들을 다 겪는 과정에서 시장의 변화는 상당히 빠르고 영향은 매섭다는 것을 체감했다. 결국 남들과 다른 아이디어를 실현하려 하지만 밑바탕에는 치열한 돌두드리기 작업을 하고 있다는 설명이다.

하지만 그는 참신함을 지향한다. 뱅커 시절 새로운 딜 구조를 짜는 것은 결국 남다른 생각이 밑바탕이 됐다. 김 대표는 늘 "남들이 하지 못하는 생각을 하자"는 마음가짐으로 투자건을 대하고 있다고 강조한다.

그런 측면에서 그가 최근 2년간 투자했던 건들은 한 가지 공통점이 있다. 현재 상황에서 재무적으로 드라마틱한 실적을 나타내고 있진 않지만 향후 업사이드 클 것으로 기대되는 포트폴리오 들이다. 또 외국계 IB에 오래 몸담았던 경험에 비추어 국내에 국한되기보다는 해외로의 확장 가능성에 초점을 맞춰 딜을 우선적으로 검토하게 된다는 설명이다.

그는 "외국계 PE들을 보면 성장에 대한 확신이 있는 딜은 순수 에퀴티 투자로 서슴없이 하는 경우가 많다"며 "하방리스크를 막는데 급급하기보다는 산업을 깊이 있게 공부해 업사이드에 대한 확신이 정말 선다면 화끈하게 투자하는 편을 개인적으로는 선호한다"고 말했다.

단 참신한 생각이 무모한 생각이어서는 안된다. 김 대표는 바이오와 첨단 IT 투자는 되도록 손을 대지 않을 계획이라고 덧붙인다. 물론 이 두가지 섹터에도 업사이드가 상당하겠지만 세부 기술까지 속속들이 이해하기엔 아무래도 역부족일 수 밖에 없다. 일단 운용역들이 어느정도 전문성이 있는 섹터부터, 색다르게 투자하는 방편을 그는 고수할 생각이다.

◇트랙레코드1: 명가복원 특명 안고 우리PE행…7년 공백깨고 2차례 펀딩

오랜 DCM 뱅커 생활을 끝내고 2018년 3월 드디어 PE업계에 발을 들인 김 대표는 나름대로의 커리어를 쌓아가고 있다. 처음 부임 후 2년간은 침체됐던 하우스 복원과 시스템 개선에 공을 들였다면 앞으로는 PE업계에 처음 발을 들일때의 포부를 하나하나 실현해 나갈 수 있는 시점이라는 설명이다.

우리금융그룹이 해체와 설립을 거듭하며 우리PE도 부침을 겪었다. 과거 우리블랙스톤 2호 펀드가 두자릿수 수익률로 청산될 정도로 업계를 놀라게했던 이름값 있는 하우스였다. 하지만 지난 7여년간 블라인드펀드 결성이 전무할 정도로 침체기에 빠져있었다. 새 펀드가 없으니 당연히 투자활동도 없었다. 운용인력들은 하나둘 회사를 떠나기 시작했다.

하지만 김 대표 부임 후 2년간 우리PE는 확 달라졌다. 김 대표 부임 후 가장 처음 한 일은 성과보상체계 개편이다. 운용성과에 따라 보수를 더 많이 받을 수 있는 구조로 체계를 손봤다. 우수 인력을 끌어들이려면 결국 확실한 성과보상이 선행돼야 한다는 생각에서였다. 과거 우리블랙스톤의 영광을 일궈냈던 6명의 핵심운용인력 중 4명이 우리PE로 돌아왔고, 이들 인력들을 중심으로 다시 일어서기 시작했다.

첫 결실은 7년간 닫혔던 블라인드펀드 문호를 연 것이다. 우리PE는 2018년 6월 산업은행으로부터 성장지원펀드 그로쓰캡 펀드 위탁운용사로 선정됐다. 6개월간의 추가 펀딩작업을 거쳐 12월 1630억원의 펀드를 최종적으로 결성했다.

김 대표의 왕성한 식욕은 블라인드펀드 하나에 그치지 않았다. 주목적투자를 달리한 구조조정 부문의 블라인드펀드 조성에도 곧바로 도전했고, 2018년 11월 한국성장금융으로부터 기업구조혁신펀드 위탁운용사로 최종 선정됐다. 이 펀드는 펀딩작업도 빠르게 진행되 2019년 4월 1551억원 규모로 최종 결성됐다.

PE를 총괄하는 대표에서 투자 못지않게 펀딩 능력은 주요 심판대 중 하나다. 부임한지 1년안에 두개의 블라인드펀드를 결성해 낸 김 대표는 하나의 시험은 이미 치러낸 셈이다.

◇트렉레코드2: 1년여간 6건의 투자 성사, 포커스미디어코리아·직방·지슨 등

블라인드펀드 결성에 성공하더라도 기간내 제때 투자가 이뤄지지 않아도 문제다. 블라인드펀드 운용사들을 평가하는 가장 중요한 잣대는 IRR로 대변되는 수익률이지만 소진율 또한 무시할 수 없다. 우리PE의 경우 지난 2012년 우리블랙스톤펀드의 투자를 끝으로 블라인드펀드를 통한 투자가 전무했다. 펀딩 작업과 동시에 딜 파이프라인을 여럿 관리하는 것도 김 대표가 지난 2년간 주력했던 일이다.

블라인드펀드 첫 투자의 신호탄은 앞서 결성한 성장지원펀드에서 나왔다. 2019년5월 우리PE는 성장지원펀드를 통해 포커스미디어코리아에 약 130억원을 투자했다. 포커스미디어코리아는 엘레베이터TV에 광고를 설치, 운영하는 업체다. 엘레베이터는 소비자들이 매일 반복해 이용하는 독립된 공간이라 광고 효용성이 높다. 여기에 디지털 플랫폼을 마련하고 시간별, 지역별, 상황별로 맞춤 서비스를 제공하는 업체가 포커스미디어코리아다.

포커스미디어코리아는 모기업인 포커스미디어와 윤제현 대표, LG유플러스가 지분을 소유하고 있었다. 우리PE는 LG유플러스의 지분 일부와 유상증자를 통한 신주 취득 방식으로 투자를 진행했다.

물꼬를 트자, 다른 투자 건도 빠르게 성사됐다. 성장지원펀드를 통해 6월 모바일 부동산 플랫폼 1위 사업자인 직방에 투자를 집행한 것이다. 당시 직방 투자는 다수의 국내 PEF에게 러브콜을 받으며 경쟁이 상당히 치열했다. 1200억원의 직방 투자유치에 우리 PE는 100억원 정도의 RCPS를 인수하며 참여했다.

곧 이어 10월에는 사이버 보안기업인 지슨 투자도 성사시켰다. 지슨은 무선해킹과 관련한 보안 솔루션을 제공하는 업체다. 역시 RCPS형태로 150억원 가량을 투자했다. 올해 들어서는 2건의 신규투자를 단행했다. 대표적인 경기 방어주로 꼽히는 게임업종에 투자다. 우리PE는 최근 크래프톤에 약 280억원을 보통주로 투자하기로 결정했다. 크래프톤은 글로벌 히트 게임인 배틀그라운드로 잘 알려진 회사다. 또 자동차 부품업체인 명신에 전환사채(CB)로 330억원을 투자했다. 명신은 중국의 전기자동차 제조사인 바이튼과의 제휴를 통해 전기차 OEM 시장에 본격 진출을 시도하고 있다. 이를 통해 지난 1년반 동안 성장지원펀드에서만 약 1000억원에 달하는 투자를 집행했다.

구조혁신펀드의 경우 2019년 말 브랜드마케팅 업체인 스타콜라보에 투자했다. 회생절차중인 스타콜라보에 투자해 기존 채권자들의 자금을 대부분 변제해 회생을 조기 종결시키고 신규 운영자금을 추가로 더 넣는 구조다. 스타콜라보 투자는 특히 SI와 협업하는 구조를 짜 눈길을 끈다. 스타콜라보와 비슷한 사업내용을 가진 에이블과 협업해 턴어라운드를 본격적으로 꾀한다는 방침이다.

◇업계 평가: "추진력 있는 이성주의자"

현재 우리PE의 투자본부에는 8명의 운용인력이 있다. 자산운용본부의 8명의 운용인력 등을 합치면 총 인원은 25명 정도다. 대부분이 김 대표 부임후 새로 뽑은 인력들이다. 명가를 재건하겠다고 러브콜을 보냈을 때 이들 인력들은 왜 다시 돌아왔을까. 달라진 성과 체계도 분명 이유로 작용했겠지만 또 다른 이유도 있다. 바로 김 대표의 진정성과 합리성이다.

우리PE에 합류한 한 멤버는 김 대표가 오퍼를 보냈을 때 별로 주저할 이유가 없었다고 회상한다. 함께 하우스를 되살려보자는 제안에는 상당한 진정성이 있었고, 그의 지난 이력에서 이미 어느정도의 추진력을 확인했기 때문이다.

오랜 지인인 김민규 한국투자프라이빗에쿼티 대표는 "김 대표는 굉장히 추진력이 있는 인물"이라고 강조한다. 그리고 추진력의 바탕은 부지런함이라고 덧붙인다. PE 업계에 입문한지 3년차에 접어들지만 펀딩과 투자에 어느정도 두각을 보이고 있는 것은 결국 타고난 부지런함이 바탕이 됐다는 설명이다.

하지만 추진력만 갖고는 조직을 장기적으로 이끌기 힘들다. 김 대표와 2년간 함께 명가 재건을 위해 뛴 멤버들은 그가 '합리적인 리더'라고 말한다. 업무 강도가 높은 것은 사실이지만 그만큼 동기부여를 확실하게 하면서 조직을 이끌어 왔다는 평가다.

◇향후 계획: 차근차근 호시우행 스텝…미드캡 펀드결성 박차

성장지원펀드가 지난해 투자했던 기업과 현재 태핑중인 딜 내용을 감안하면 기본적으로 소비재, 물류, IT, 광고 등 산업 비중이 많다. 이는 우리PE의 투자운용인력 구성과도 연관이 깊다.

김 대표는 우리PE에 부임하며 투자인력의 배경 구성을 다양화해야 한다는 생각을 실천하고 있다. 기업의 밸류체인 중 특정 부문만 담당하는 뱅커와 달리 PE 종사자는 밸류체인의 처음부터 끝까지는 모두 담당해야 한다는 것이 그의 지론이다. 다양한 경험을 가진 운용인력의 전문성이 모이면 포트폴리오 기업 투자와 관리에 있어 운용의 미가 더욱 배가된다는 게 기본적인 생각이다.

올들어서는 미국 코닝사와 삼성디스플레이에서 각각 10년간 현장 경험을 쌓은 안성은 상무를 산업 전문가 겸 투자 인력으로 영입하기도 했다. 또 BHC 등 소비재 기업 운용 경험이 있는 권세정 이사도 올들어 영입했다. 이밖에 물류회사 재직 경험 등 우리PE 운용인력의 배경은 상당히 다변화 돼 있다.

다양한 경험을 가진 인력들과 매일 딜 파이프라인을 검토하는 현 생활은 뱅킹 업무와 비교했을 때 훨씬 다이나믹하다고 김 대표는 강조한다. 뱅커의 경우 획기적인 어드바이스를 제공해 일이 잘되면 성과를 얻었다고 평가하지만 PE투자의 경우 어드바이스를 넘어서 실제 '총알'을 쏘는 일이라 임팩트에 굉장한 차이가 있다. 결과적으로 베타(β)가 굉장히 큰 업종이라는 설명이다.

그는 "PE는 리스크테이킹이 많은 업종이지만 실상은 리스크를 잘 이해하고 공부해 이를 최대한 줄여야 좋은 평가를 받는 업종"이라며 "하나의 회사에 투자할 때 이 회사가 정말 유망한지, 인더스트리에 잠재 위험은 없는지 끊임없이 고민한다"고 말했다.

2년간 고치고 다듬었으나 아직은 스몰투 미드캡을 지향하는 작은 하우스라고 스스로를 낮추는 김 대표. 하지만 차근차근 단계를 밟아 나가며 머지 않은 미래에 미드캡 펀드의 결성과 투자를 하겠다는 포부가 확고하다. 올해로 PE업력 3년차를 시작하는 그는 하방 위험을 막아 안전하지만 업사이드가 막힌 딜 보다는 매물에 대한 깊은 공부를 바탕으로 업사이드를 노릴 수 있는 랜드마크 딜을 성사키는게 꿈이라고 강조한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다