[thebell League Table]'KB·NH' 굳건한 양강 체제…빅딜 공방[DCM/SB]한국·미래대우, 2위 그룹서 탐색전…캡티브 앞세운 SK증권 Top5 약진

강철 기자공개 2020-04-01 10:00:27

이 기사는 2020년 03월 31일 13:25 thebell 에 표출된 기사입니다.

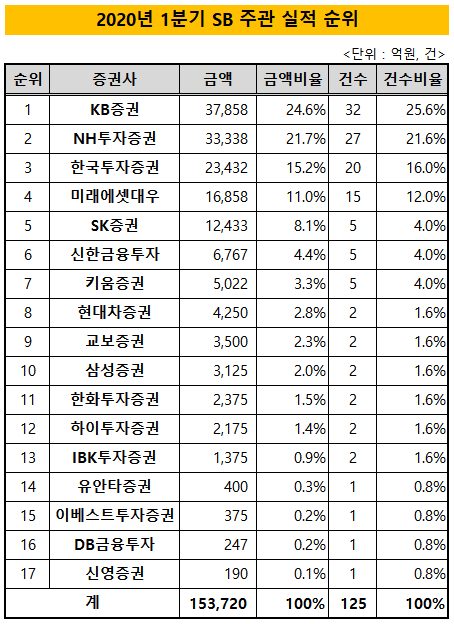

영원한 맞수인 KB증권과 NH투자증권이 2020년 1분기에도 국내 일반 회사채(Straight Bond) 시장을 양분했다. 코로나바이러스감염증(코로나19)이 실물경제를 위협하기 직전인 3월 초까지 부지런히 발행사들의 딜을 주관하며 3조원이 넘는 실적을 쌓았다.전통의 강자인 한국투자증권과 미래에셋대우도 2조원 안팎의 실적을 내며 경계권 내에서 빅2를 추격했다. SK증권은 SK하이닉스, SK텔레콤 등 그룹 계열사에서만 1조원이 넘는 딜을 따내며 2012년 이후 처음으로 Top5에 이름을 올렸다.

◇ 'KB·NH' 굳건한 양강 체제…치열한 공방전

KB증권은 2020년 1분기 3조7858억원(32건)의 일반 회사채 주관 실적을 달성했다. 코로나19라는 악재에도 불구하고 2019년 1분기(4조1238억원)에 못지 않은 실적을 기록하며 2년만에 1위 자리를 되찾았다.

2019년 1분기 왕좌에 올랐던 NH투자증권은 KB증권보다 4520억원 적은 3조3338억원(27건)을 기록하며 2위로 내려왔다. 코로나19의 여파로 3월에만 7600억원의 딜을 따낸 지난해와 같은 뒷심을 발휘하지 못했다.

KB증권과 NH투자증권 두 DCM 맞수의 대결은 2019년 못지 않게 흥미로웠다. 양사 모두 SK하이닉스, LG화학, 현대오일뱅크, S-OIL, LG전자 등 올해 1분기의 대표 빅딜들을 주관하며 치열한 공방전을 벌였다.

기선을 제압한 쪽은 NH투자증권이었다. 1월에만 약 1조원의 주관 실적을 기록하며 5000억원에 그친 KB증권을 멀찌감치 따돌렸다. △현대제철(5500억원) △SK텔레콤(4200억원) △한화솔루션(2800억원) 등 KB증권이 배제된 딜을 잇달아 주관하며 승기를 잡았다.

위기감을 느낀 KB증권은 빅딜이 몰린 2월 대반격을 시작했다. SK하이닉스, LG화학, 현대오일뱅크 외에도 △호텔롯데(4000억원) △에스파워(5000억원) △GS칼텍스(4000억원) △효성화학(1840억원) △GS EPS(2500억원)를 추가하며 역전에 성공했다. 2월 한달에만 2조4448억원의 주관 실적을 달성하며 1조7632억원의 NH투자증권을 압도했다.

공모채 시장이 얼어붙은 3월 초에도 삼양사, SK매직, SK가스 등을 더하며 사실상 승부를 결정지었다. NH투자증권도 3월 들어 한국타이어앤테크놀로지, 포스파워 등을 주관했다. 그러나 2월에 벌어진 격차를 만회하기에는 역부족이었다.

◇ 한국투자·미래에셋 분투…SK증권 계열사 물량 힘입어 Top5 진입

DCM 시장의 전통의 강자인 한국투자증권과 미래에셋대우도 2조원 안팎의 실적을 기록하며 KB증권과 NH투자증권에 이어 3·4위에 올랐다. 한국투자증권이 2조3432억원(20건), 미래에셋대우가 1조6858억원(15건)을 각각 주관했다.

한국투자증권은 LG화학, LG유플러스, GS칼텍스 등 1분기를 대표하는 랜드마크 딜에 공동 주관사로 참여하며 꾸준하게 실적을 쌓았다. 현대제철, 현대건설, 현대글로비스, 현대오일뱅크 등 '범 현대가' 딜에서는 NH투자증권과 찰떡 호흡을 과시하기도 했다.

1월 주관 실적이 2600억원에 그친 미래에셋대우는 2월 들어 호텔롯데, 에스파워, GS칼텍스, 현대건설, 현대위아, LG전자 딜에 잇달아 참여하며 부진을 만회했다. 딜 가뭄이 극심했던 3월에도 여천NCC, 한국타이어앤테크놀로지, S-OIL, 태영건설의 공모채 발행을 주관하는 등 막판 뒷심을 발휘했다.

한국투자증권과 미래에셋대우에 이어 1조2433억원의 실적을 기록한 SK증권이 5위에 올랐다. 국내 회사채 시장에 수요예측 제도가 도입된 2012년 이래 SK증권이 1분기에 1조원 이상의 주관 실적과 Top5를 달성한 것은 올해가 처음이다.

SK증권은 1월 SK텔레콤·SK E&S, 2월 SK하이닉스, 3월 SK가스의 발행을 주관하는 등 SK그룹 계열사 딜에 빠지지 않고 참여했다. 계열사 외에 대표 주관을 맡은 딜은 2월 한국투자금융지주가 3500억원 규모로 발행한 28회차 공모채 뿐이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [아시아나 화물사업부 M&A]'한투파 지원사격' 에어인천, 다크호스 등극하나

- [태영건설 워크아웃]'IM 수령' LX·GS·IS동서, 에코비트 인수 저울질

- [태영건설 워크아웃]에코비트 매각, '1.5조 스테이플 파이낸싱' 카드 노림수는

- [IB 풍향계]'뜨뜻미지근' ESG채권, 2차 전지 발행사만 '후끈'

- [IB 수수료 점검]'밴드 상단 초과' 민테크, KB증권 '함박웃음'

- 관광업 반등 베팅?…제주 드림타워 투자자 '추가' 확보

- [Market Watch]리테일 노린다...부산은행·JB금융 '월이자 코코본드'

- 카카오, 해외 EB 금리·교환가 높여 2억달러 조달

- 카카오, 2억달러 교환사채 발행 '공식화'

- [IPO 블루프린트 체크]목표 과했나...자람테크, 시설투자 줄이고 R&D 확대