캐피탈사 커버리지비율 급감...분류변경 권고 때문에 JB우리·아주·하나, 휴폐업자 NPL 대거 분류...충당금 추가 적립 無, 정책 엇박자

김현정 기자공개 2020-04-10 10:38:20

이 기사는 2020년 04월 08일 16:34 thebell 에 표출된 기사입니다.

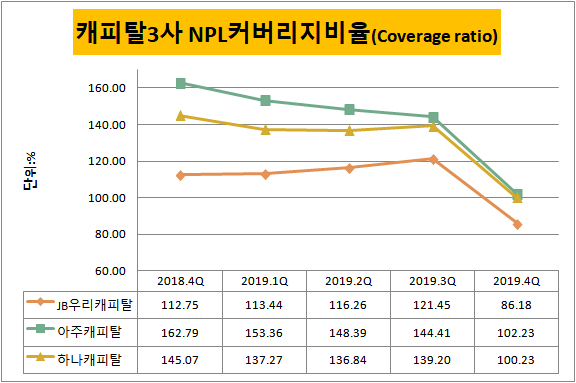

JB우리캐피탈, 아주캐피탈, 하나캐피탈 등 개인사업자 대출 비중이 높은 캐피탈사들이 지난해 말 NPL커버리지비율(Coverage Ratio)이 급감한 것으로 나타났다. 휴·폐업 개인사업자와 관련한 금융당국의 건전성 분류 권고에 따라 고정이하여신(NPL)이 급증했지만 막상 그에 대한 충당금 추가 적립이 필요하지 않는 탓이다. 캐피탈사에게만 적용되는 엄격한 건전성 잣대의 아이러니를 단적으로 보여주는 사례라는 지적이다.NPL커버리지비율이란 금융사의 부실 흡수능력을 알려주는 지표다. 대손충당금 적립금액을 고정이하여신금액으로 나눈 것으로 비율이 높을수록 부실에 대처할 수 있는 능력이 높다는 뜻이다. 통상 100%는 넘어야 안전한 것으로 여겨진다.

지난해 말 기준 JB우리캐피탈의 커버리지비율은 86.2%로 집계됐다. 2017년 이후 건전성 관리에 강도 높은 노력을 기울여온 결과 2018년 100%를 넘기고 지난해 3분기 말 기준 121.4%까지 끌어올렸지만 한 분기 만에 커버리지비율이 80%대로 떨어졌다.

아주캐피탈도 마찬가지다. 오랫동안 140~160%대의 커버리지비율을 유지했지만 2019년 3분기 144.4%에서 2019년 4분기 102.2%로 42.2%포인트 급락했다. 하나캐피탈 역시 같은 기간 139.2%에서 100.2%로 떨어졌다. 다른 캐피탈사들은 변동성이 크지 않은 것으로 파악됐다.

이들의 공통점은 개인사업자를 대상으로 한 대출 비중이 높다는 것이다. JB우리캐피탈과 아주캐피탈은 상용차 비중이 높고 하나캐피탈은 개인사업자들을 대상으로 하는 오토론을 기반으로 성장했다. 해당 캐피탈사들은 금융당국의 건전성 분류 권고에 따라 지난해 말 휴·폐업 개인사업자와 관련한 대출을 고정이하여신으로 옮겨 분류했다.

금융감독원은 지난해 검사를 나간 캐피탈사들 가운데 휴·폐업 개인사업자와 관련한 대출을 정상여신으로 분류하고 있는 캐피탈사들을 대상으로 해당 대출을 고정이하여신으로 분류하라는 권고를 내렸다. 그들이 연체를 하지 않더라도 휴·폐업은 위험한 시그널이라는 것이다. 이는 현행 여전사 자산건전성 분류기준에 따른 것이다.

권고사항을 이행한 JB우리캐피탈과 아주캐피탈, 하나캐피탈 등은 지난해 4분기 고정이하여신금액이 각각 408억원, 470억원, 330억원 급증했다. 휴·폐업 개인사업자 관련 대출의 분류변경이 대다수를 차지했다.

문제는 형평성이다. 우선 캐피탈사 가운데서도 휴·폐업 개인사업자 대출을 고정이하여신으로 분류하지 않은 곳이 많다. 지난해 검사 후 금융당국의 지적사항을 반영한 캐피탈사만 고정이하여신이 급증한 셈이다.

업권간 문제도 있다. 은행, 저축은행, 상호금융업 등 여전업을 제외한 다른 금융업권 감독규정에서는 개인사업자가 폐업해도 즉시 고정이하로 분류토록 하지 않고 있다. 여전업계는 협회와 감독당국에 이와 관련한 애로사항을 지속적으로 제기하고 있는 것으로 알려졌다.

금융사들이 휴·폐업 개인사업자를 일일이 찾기란 사실상 쉽지가 않다. 트럭, 버스, 특장차 등의 구입자금을 빌리느라 캐피탈사의 문을 두드린 개인사업자들이 현재 사업을 중단했는지, 잠시 쉬고 있는지 등의 정보를 알아내려면 주기적으로 연락을 취하는 수밖에 없다.

더욱이 실익도 없다는 설명이다. 이들이 사업을 중단했다거나 잠시 쉬고 있거나 혹은 다른 일을 시작했더라도 실질 연체와는 무관하다는 것이다. 캐피탈사들은 해당 대출을 고정이하여신으로 분류변경했어도 대손충당금을 추가로 적립하지 않았다.

대손충당금 적립은 IFRS 기준을 바탕으로 이뤄진다. 연체회차에 따라서 회사경험률로 쌓도록 돼있는데 과거 손실률이 변한 게 없기 때문에 추가 적립이 필요없다. 이런 이유로 권고 기준을 따른 캐피탈사들이 건전성 지표인 커버리지비율이 급감한 것이다.

이런 조치는 금융소비자 입장에서도 억울한 측면이 있다. 개인사업자는 휴·폐업을 반복하는 경우가 잦은데 연체 여부와 상관없이 건전성 등급이 낮아졌기 때문이다. 폐업한 이후 소득이 확인되고 성실하게 상환한 경우도 마찬가지다.

한 캐피탈사 관계자는 “권고를 받아 정정하거나 원래 원칙을 지키고 있는 캐피탈사만 고정이하여신을 떠안은 꼴”이라며 “대손충당금을 더 적립해야하는지 등의 기준도 없어 업계에서도 혼란이 있으며 만일 충당금을 더 쌓아야 한다면 실정에 맞지도 않는 대손비가 발생해 큰 손실이 우려된다”고 말했다.

금융당국도 이런 문제점을 인지하고 있다. 현행 기준대로 착오분류를 바로잡긴 하지만 다른 업권과의 형평성 및 정책의 실효성을 고려하면 지금의 제도가 꼭 맞는 것은 아니라는 분위기다. 실제로 금융위원회와 해당 감독기준 수정을 검토하고 있는 것으로 알려졌다.

금감원 관계자는 “커버리지비율이 높으면 좋긴 하지만 이 경우 부실대출이 늘어나서 NPL자산이 급증한 것이 아니기 때문에 따로 충당금 적립이 필요하진 않아 보인다”며 “착오분류를 개선하라 권고했지만 다른 업권에서는 같은 개인사업자라 하더라도 정상 혹은 요주의 정도로만 올리는 것도 사실”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- [VC 투자기업]'애드테크' 버즈빌, 영업권 손상차손 93억 발생 '왜'

- [VC 투자기업]모비두, 이커머스와 매출 '윈윈' 핵심은 소스애드

- [VC 투자기업]‘전자문서 서비스’ 자버, 30억 시리즈A 나선다

- [VC 투자기업]두핸즈, '품고' 글로벌 첫 타깃 일본…'역직구' 활로 지원

- [VC 투자기업]‘재수생’ 에스엠랩, VC 상장 전 구주매각 활발

- 오라클벤처투자, 자본잠식 중기부 '옐로카드'

- [LP Radar]상장사 육성 나선 제주도, 출자사업 접수결과에 '방긋'

- [비상하는 K-우주항공 스타트업]페리지, 준궤도 시험발사 앞둬…내년 본격 상용화 기대

- [비상하는 K-우주항공 스타트업]"나라스페이스, 위성영상 분석 경쟁시대 '키맨'될 것"

- 컴퍼니케이, 올해 청산 예정 4개 펀드 만기 연장