[정유업 리포트]'위기에 약했던' GS칼텍스, 체질개선 성공?분기 적자 최다 기록…재고손실 감안시 영업손실 대폭 감소

박상희 기자공개 2020-05-26 13:25:31

이 기사는 2020년 05월 22일 15:57 thebell 에 표출된 기사입니다.

국내 정유업계 2위 GS칼텍스는 큰 위기 때마다 유독 약한 모습을 보였다. 과거 2008년 글로벌 금융위기 때는 '빅4' 가운데 유일하게 분기 적자를 냈고, 2014년 말 유가하락 때는 매출액 대비 적자 폭이 가장 커 체면을 구겼다. 유가전쟁 후폭풍과 코로나19 여파로 정유업계가 사상 최악의 성적표를 받아든 1분기, GS칼텍스는 체질 개선에 성공했을까.◇2008년 4분기 나홀로 적자·2014년 4분기 매출 대비 적자폭 가장 커

올해 1분기 정유 4사(SK이노베이션·GS칼텍스·에쓰오일·현대오일뱅크)의 적자 규모는 4조3775억원에 달한다. 기업별로 살펴보면 SK이노베이션(1조7752억원), GS칼텍스(1조318억원), 에쓰오일(1조73억원), 현대오일뱅크(5632억원)의 순으로 영업손실 규모가 컸다.

업계 2위인 GS칼텍스는 1위 SK이노베이션 다음으로 적자 규모가 컸다. 다만 주력사업인 정유부문에 한정하면 이야기는 조금 달라진다. GS칼텍스의 전체 매출에서 정유부문이 차지하는 비중은 80%가량으로, 빅4 가운데 의존도가 가장 높다.

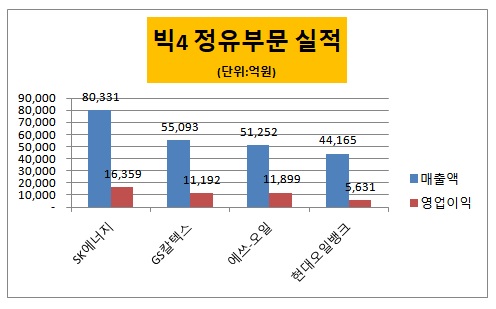

GS칼텍스의 정유부문 매출은 5조5093억원으로 지난해 1분기(6조1742억원)와 비교해 6649억원 감소했다. 같은 기간 SK이노베이션 석유사업(정유)부문 매출은 9조2080억원에서 8조331억원으로 1조1749억원 감소했다. 정유사업만 영위하는 현대오일뱅크는 5조1410억원에서 4조4165억원으로 7245억원 줄었다. 에쓰오일은 5조2066억원에서 5조1252억원으로 매출 변동에 큰 차이가 없었다.

매출액 변동으로만 보면 GS칼텍스의 감소폭은 업계 4위인 현대오일뱅크보다 적다. 코로나19로 인한 수요 절벽 상황에서도 매출 타격은 크지 않았던 셈이다.

GS칼텍스의 1분기 정유부문 영업손실 역시 1조1192억원으로, SK이노베이션(1조6359억원)이나 에쓰오일(1조1899억원) 대비 선방한 모양새다.

이는 유독 위기에 약한 모습을 보였던 과거와 달라진 것이다. GS칼텍스는 2008년 글로벌 금융위기 당시 빅4 가운데 나홀로 적자를 기록했다. 2008년 4분기 GS칼텍스는 정유4사 가운데 유일하게 영업손실(1107억원)을 기록했다.

6년 전인 2014년 정유업계가 조단위 적자를 기록했을 때도 GS칼텍스의 영업손실이 가장 뼈아팠다. 당시 4분기 영업손실 규모는 SK이노베이션(4630억원), GS칼텍스(4523억원), 에쓰오일(2132억원)순이었다. 매출액 대비 영업이익률은 SK이노베이션(-2.9%), 에쓰오일(-3.4%), GS칼텍스( -5%) 순이었다. 매출액 대비 손실 규모가 가장 컸다.

당시 SK이노베이션과 에쓰오일은 각각 37년, 34년만에 첫 분기 적자를 기록한 반면 GS칼텍스는 2차 오일쇼크 시절인1981년과 글로벌 금융위기가 닥친 2008년에도 각각 영업적자를 기록했다. GS칼텍스가 빅4 가운데 위기 상황에서 실적이 속수무책으로 고꾸라진 셈이다.

◇총평균법 도입 빅3 가운데 재고 손실 가장 커…경쟁사, 빅 배스 가능성도

적자가 발생할 때마다 GS칼텍스는 재고평가 영향 때문이라고 설명했다. 2014년 4분기 적자 당시 GS칼텍스 측은 "재고평가손실을 보수적으로 잡은 결과"라며 "그대신 유가 반등 국면에서는 개선세가 더 두드러질 것"이라고 설명했다.

실제로 재고평가가 실적, 특히 영업이익에 미치는 영향은 상당하다. 국내 정유사는 원유를 중심으로 한 원재료비가 제조원가의 90% 내외를 차지한다. 원유 가격 등락이 거듭되는 원가구조의 특성상 원유 구입 시점과 판매 시점의 가격 차이 및 기말 재고 자산 평가에 따른 실적 변동성이 큰 편이다.

유가가 하락하면 정유사가 보유하고 있는 재고관련 손실 등을 확대하는 등 정유사의 영업 실적에 부담으로 작용할 수 있다. 유가하락에 따른 매출의 감소로 이익액은 매출 감소폭보다 더 큰 비율로 감소할 수 있는 위험성이 높다. 재고자산평가손실은 매출원가에 가산된다. 원가 부담이 늘어나는만큼 영업손익에는 부담이 된다.

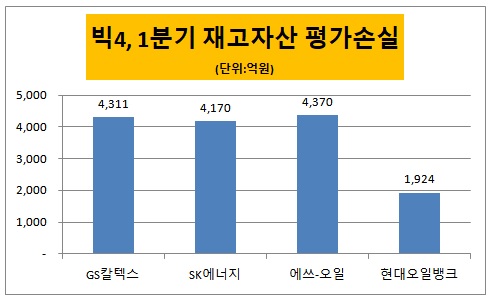

사우디아라비아와 러시아 간 유가 전쟁이 촉발된 1분기 GS칼텍스의 재고자산 평가손실은 4311억원에 달했다. 에쓰오일(4370억원)과 비슷한 수준이었고, SK에너지(4170억원)와 현대오일뱅크(1924억원)보다 많았다. 재고자산을 평가할 때 선입선출법을 적용하는 에쓰오일을 제외하면 GS칼텍스가 총평균법을 사용하는 빅3 가운데 재고손실이 가장 컸다.

총평균법은 분기 초 재고와 그 분기 매입의 평균을 내서 매출 원가로 반영하기 때문에 유가 변동에 영향을 덜 받는다면 선입선출법은 판매하고 남은 재고에 최근 가격을 적용해 유가가 떨어지면 손실을 더 입는다. 창사 이래 후입선출법을 쓰던 GS칼텍스는 국제회계기준(K-IFRS) 본격 도입 1년 이전인 2009년 총평균법으로 재고자산 평가법을 바꿨다.

재고자산평가손실을 제외할 경우 GS칼텍스의 영업손실 규모는 6881억원 수준으로 낮아진다. 그렇다고 GS칼텍스가 과거 위기 상황 대비 체질 개선을 이뤄냈다고 단정 짓기는 힘들다.

정유사의 수익을 결정하는 중요 요소 중의 하나는 정제마진이다. 정제마진은 원유 1배럴을 공정에 투입했을 때, 공급단계에서 얻을 수 있는 이익을 의미한다.

지난해 국내 정유사의 연간 생산실적 약 10억 배럴 기준에서 정제마진 1달러 변동 시 합산손익은 연간 약 1조2000억원 변동했다. 올해 1분기 평균 싱가포르 복합 정제마진은 2019년 평균 대비 약 2.5달러 감소했다. 이에 따른 정유부문 영업손실은 약 5000억~6000억원으로 예상된다.

GS칼텍스 관계자는 "정제 마진은 제품 스프레드(원자재-제품가격 차이) 상승과 하락으로 인한 것인데 이는 모든 정유사의 이익에 영향을 미친다"며 "다만 생산 캐파(capacity)와 공장 가동(operation) 및 세일즈 전략에 따라 업체별로 차이가 날 수 있다"고 말했다.

일각에선 경쟁사의 빅 배스(Big Bath·부실 털어내기) 가능성도 나오고 있다. 적자 폭이 큰 SK이노베이션과 에쓰오일이 코로나19 여파로 실적이 부진한 틈을 타 잠재부실 등을 손실로 인식하면서 실적이 더 악화된 것 아니냐는 분석이다. 이로 인해 GS칼텍스의 실적 악화가 상대적으로 덜 부각되는 반사효과가 나온 것 아니냐는 해석이다.

업계 관계자는 "SK이노베이션의 경우 정유업계 1위로 캐파 규모가 상당하다는 점을 감안해도 적자 폭이 예상보다 컸다"면서 "일부 빅 배스 가능성도 있는 것 같다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 자사주 전량 소각 감성코퍼레이션 "ESG 경영 시작"

- [교육업체 생존전략 돋보기]교원, 교육 매출 1조 탈환 전략 '대규모 투자'

- 라온시큐어, 아시아·태평양 '디지털 ID 톱 벤더' 선정

- '자사주 매입' 대동전자, 자진상폐 노리나