[매니저 프로파일]루키 PE '주춧돌' 놓은 김영민 JC파트너스 전무이종철 대표 10년 동고동락, 랜드마크 딜 성사 한몫

노아름 기자공개 2020-06-04 10:16:06

이 기사는 2020년 06월 03일 12:46 thebell 에 표출된 기사입니다.

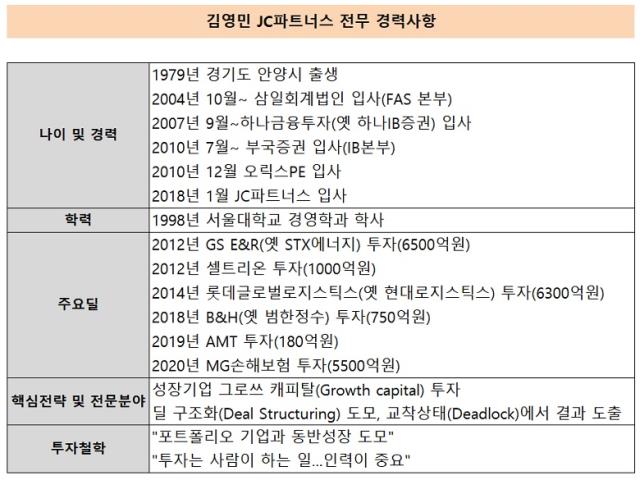

사모투자펀드(PEF) 운용사 JC파트너스는 올들어 시장의 스포트라이트를 여러번 받았다. 설립 2년을 갓 넘겼지만 굵직한 딜을 여럿 성사시켰고 첫 블라인드펀드 결성 포문도 열었기 때문이다.오릭스 출신 이종철 JC파트너스 대표의 존재감도 상당했지만 '오른팔'로 꼽히는 김영민 전무(사진)가 있었기에 운용사가 펀딩·인수·엑시트 3박자를 고루 갖출 수 있었다는 평가가 나온다.

JC파트너스는 일본계 오릭스프라이빗에쿼티(PE)를 이끌던 이종철 대표가 2018년 독립해 출범한 하우스다. 신생 PE로서는 드물게 왕성한 행보를 보여주고 있다.

올해는 MG손해보험 자본확충을 성공적으로 매듭지었고 신규 딜 물색에도 적극적으로 나서는 모습이다. 오릭스PE에서 한솥밥을 먹던 김영민 전무를 비롯해 주도적 역할을 하는 '키맨(Key man)'의 역할이 크다는 평가다.

◇성장스토리 : 회계법인·IB 거쳐 PE로 안착

1979년생인 김 전무는 회계법인에서 투자은행(IB)을 거쳐 PE업계에 발을 들인 케이스다.첫 사회생활을 시작한 곳은 국내 4대 회계법인 중 한 곳으로 꼽히는 삼일PwC. 김 전무는 졸업을 1년 앞둔 2004년 공인회계사 자격증을 딴 뒤 같은 해 10월 입사했다. 이후 3년간 그야말로 눈코 뜰 새 없이 바쁜 나날을 보냈다. FAS(재무자문) 본부에서 기업 감사와 인수·합병(M&A), 구조조정 전략수립에 이르기까지 밤낮없이 일했다.

성장할 수 있는 기회는 충분히 주어졌지만 서른 살을 앞두고 분위기 전환이 필요하다고 느꼈다. 우연히 찾아온 IB 뱅커로서의 새출발 기회를 붙잡았던 건 이 때문이다.

김 전무가 하나금융투자(옛 하나IB증권) IB본부로 이직한 시점은 2007년 초가을 즈음이다. 이후 수천억원대 딜을 접하며 또 다른 전환점을 맞는다. 당시 그의 주요 고객사는 두산그룹이었다. 그는 “하나금융투자에서 그룹 계열사·사업부문 매각자문을 수행하며 산업군에 대한 이해도를 높일 수 있었다”며 “그룹사의 의사결정 체계를 간접적으로 접할 수 있었던 계기”라고 말했다.

2000년대 후반 시장의 이목을 집중시켰던 딜은 두산그룹의 사업재편이었다. 당시 하나금융투자에 재직하던 김 전무는 캔·병유리 포장재 제조사 두산테크팩을 PEF 운용사 MBK파트너스에 매각하는 거래(2008년)에서 두산을 도왔다. 이듬해 두산주류BG를 롯데그룹에 매각할 때 마찬가지로 두산 측 자문을 수행했다.

딜 사이즈가 5000억원에 이를 정도로 규모가 상당한 거래에 발 들였지만 자문업무로 제한하기에는 딜에 대한 갈증이 컸다. 실제로 투자 분야에서 직접 활약해보고 싶다는 생각이 간절해졌고 당시 한국에서 운용사 규모를 키우려 인력을 확충하던 오릭스PE와 연이 닿아 2010년 PE업계에 첫 발을 내딛었다.

◇투자 스타일·철학 : 기업의 동반자, 적재적소에 필요한 도움 제공

김 전무는 피투자기업의 동반성장을 도모하는 것이 무엇보다도 중요하다고 강조한다. 인력 구조조정 및 비효율자산 처분 등 운용사가 투자금 회수를 위해 손쉽게 택할 수 있는 선택지도 있지만 그보다는 경영참여형 PEF 운용사로서 전문성을 발휘할 필요가 있다고 힘주어 말한다.

예컨대 제조역량을 인정받은 강소기업의 경우 새로운 기회를 창출하기 위해 해외진출 판로를 모색하거나 시설장비 확충 등 운영자금 목적의 마중물을 제때 공급해주는 역할을 재무적투자자가 수행해야한다는 설명이다.

이와 더불어 필요한 인물을 파악한 뒤 전문경영인 등 핵심 인사를 파견하는 일 또한 운용사가 빼놓지 않아야 하는 임무 중 하나라는 생각이다.

그는 “수준 높은 기술력을 갖췄지만 판매 물꼬가 트이지 않은 기업에 대해서는 운용사의 네트워킹 역량이 도움을 줄 수 있다”며 “성장 기회를 포착해 기업가치 제고에 나서는 것이 핵심”이라고 짚었다.

◇트랙레코드 1 : 투자부터 회수까지 난이도 높았던 STX에너지

STX그룹의 발전 자회사였던 STX에너지(현 GS E&R) 인수 및 엑시트(투자금 회수)는 김 전무의 투자 스타일이 잘 나타난 사례 중 하나다. 김 전무를 비롯해 오릭스PE의 이름을 알리는 역할을 했다는 평가를 받기도 한다.

오릭스PE는 2012년 당시 STX에너지의 구주와 교환사채(EB) 등을 매입했다. 앞서 STX엔파코 상장전지분투자(pre-IPO)로 STX그룹과 돈독한 관계를 다진 이후 성사된 투자였다. 다만 이듬해 EB 교환권을 행사해 1대주주로 올라서고 곧이어 잔여지분까지 매입하는 과정이 매끄럽진 않았다. 오릭스PE를 우호주주로 여겼던 STX그룹으로부터 책망받았을 뿐더러 차익실현만을 추구한다는 색안경 낀 시선을 감내해야했다.

숫자만 놓고 보더라도 1차 엑시트 당시 투자수익률(IRR) 72%를 거둔 기록적인 투자처로 꼽힌다. 하지만 투자성과 이면의 의미가 더 크다. 인수에서부터 GS그룹으로의 매각까지 긴장의 끈을 늦출 수 없었던 투자처로 기억되기 때문이다.

딜 구조화(Deal Structuring)를 비롯해 매도자 및 출자자 등 이해당사자 간 조율, 시장의 오해 불식까지 김 전무는 딜의 모든 과정을 책임졌다. STX에너지는 투자부터 관리, 엑시트까지 난이도가 상당한 포트폴리오였지만 가장 기억에 남는 기업이라고 김 전무는 강조했다. 결과적으로 STX에너지를 통해 한 단계 더 성장할 수 있었다.

◇트랙레코드 2 : 하우스 재건 ‘1호 딜’ B&H

B&H(옛 범한정수) 또한 김 전무의 주요 트랙레코드로 언급된다. B&H 투자액(750억원)은 앞선 투자처인 △STX에너지(6500억원) △셀트리온(1000억원) △현대로지스틱스(현 롯데글로벌로지스틱스·6300억원)에 못 미치지만 운용사 첫 마수걸이 투자라는 상징성이 있다.

액체여과기 제조사 B&H는 JC파트너스의 ‘1호 딜’이다. 2018년 봄 오릭스PE 대표 사임 및 후임 선임에 물리적 시간이 필요했던 이종철 대표는 김 전무와 노한얼 전무를 먼저 독립시켜 아레스파트너스를 만들었다. 당시 아레스파트너스가 발굴한 회사가 범한정수다.

B&H는 반도체 및 디스플레이 설비제조사에 초순수를 공급하는 동시에 설비배관 연결·보수사업도 영위한다. 삼성전자의 1차 벤더사이자 향후 안정적인 매출처를 추가로 확보할 수 있다고 판단한 JC파트너스는 구주 및 신주매입에 750억원을 들였다. 프로젝트펀드의 앵커 LP로는 MG새마을금고가 나섰고, 이외에 매도자가 후순위로 출자해 하방을 안정적으로 방어했다.

JC파트너스의 후속 딜에도 범한정수가 주요 역할을 담당했다. 이듬해 JC파트너스는 반도체조립업체 AMT 지분 45%를 180억원에 취득했는데, 이 중에서 JC파트너스가 100억원을 B&H가 80억원을 각각 출자했다. 김 전무는 하우스 재건 첫 테이프를 끊은 두 기업에 대해 발굴부터 인수후통합(PMI) 작업까지 JC파트너스 운용역들과 함께 이끌고 있다.

◇업계 평가 : 섬세하고 부드러운 인물, 합리성 겸비한 팔방미인

김치원 JC파트너스 전무는 김 전무가 ‘윤활유’ 역할을 하고 있다고 평가한다. 투자건별로 딜 구조가 수차례 바뀌기도 하고 그에 따라 의사결정이 번복되는 경우가 많지만 김 전무는 변화 흐름을 민감하게 읽어내 난이도 높은 딜을 성사시킨다고 말한다. 개개인의 전문성 발휘를 도와 시너지 효과를 내기도 한다. 두 전무는 이종철 JC파트너스 대표와 수년간 보폭을 맞춰 온 쌍두마차로 꼽힌다.

한솥밥을 먹던 김신완 오릭스PE 대표는 김 전무를 ‘젠틀하고 합리적인 인물’이라고 바라본다. 이직이 잦은 PE업계 특성상 운용역의 이합집산이 활발할 수밖에 없는데 온화하지만 냉철한 김 전무가 JC파트너스에서 존재감을 발휘하고 있다는 설명이다.

JC파트너스는 구성원들의 조직 충성도가 높은 운용사로 알려졌다. 김 대표는 이들이 오래 함께할 수 있는 이유로 구성원들이 만드는 분위기를 꼽는다. 김 전무는 부드러운 분위기로 후배들을 이끌다가도 이 대표 등의 의향을 잘 파악해 집중력을 발휘해야할 때 폭발적 에너지를 보여주는 인물이라고 짚었다.

◇향후 계획 : 블라인드펀드 결성 총력, 포트폴리오 안정화 도모

김 전무는 2010년 이 대표와 함께하기 시작한 이후 올해로 10년째 합을 맞춰오고 있다. 그간 JC파트너스에 따라붙었던 ‘일본계’ 꼬리표를 떼어냈다는 평가를 받기 시작한 시점은 비교적 최근이다. 운용사의 올해 목표이자 김 전무 개인의 목표는 △투자기회 모색 △포트폴리오 기업 안정화 △블라인드펀드 결성 등이다.

현재 조성하고 있는 블라인드펀드는 LP 풀 다변화의 시금석이 될 전망이다. JC파트너스는 산업은행과 성장금융이 주관하는 성장지원펀드 루키리그 위탁운용사에 선정돼 매칭자금 확보에 분주한 나날을 보내고 있다. 김 전무는 펀딩 작업을 진두지휘하고 있는 구자규 부대표 등을 도와 블라인드펀드(300억원) 결성을 조속히 끝마칠 계획이다.

이외에 범한정수, AMT를 비롯해 MG손해보험 등 포트폴리오 기업 인수후통합(PMI) 작업에도 만전을 기할 예정이다. 최근 마무리된 MG손해보험의 자본확충 거래까지 합한 JC파트너스의 운용자산(AUM)은 약 6430억원 상당이다. JC파트너스는 공개경쟁입찰 딜 보다는 수의계약(Private Deal) 기회를 향후에도 지속적으로 모색할 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'