'2대주주' 제주도, 제주항공 유증 첫 참여 배경은 [항공업 구조조정]지역사회 기여·지분가치 상승 기대, 이석주 사장 활약 '재조명'

유수진 기자공개 2020-06-29 14:07:03

이 기사는 2020년 06월 25일 15:46 thebell 에 표출된 기사입니다.

제주도가 제주항공이 실시하는 유상증자에 처음으로 참여한다. 2005년 제주항공 출범 이래 15년 동안 2대주주 지위를 유지해 왔으나 유증에는 단 한 번도 참여한 적이 없다. 항공업황 침체 속에서 흥행을 걱정하던 제주항공은 최대주주인 AK홀딩스에 이어 제주도까지 참여 의사를 밝히며 일단 한숨 돌리게 됐다.25일 항공업계에 따르면 제주도는 전날 오후 공유재산심의위원회를 열고 제주항공 유상증자에 약 80억원 규모로 참여하기로 결정했다. 추후 도의회의 동의 절차와 예산 심의 등을 거쳐 최종적인 투자 규모가 확정된다. 제주도 관계자는 "내부행정 절차를 거쳐 최종 참여 금액이 결정될 것"이라며 "주식 인수 금액은 유동적일 수 있다"고 말했다.

눈에 띄는 건 제주도의 증자 참여가 이번이 처음이라는 점이다. 제주항공은 2005년 1월 출범 이후 수차례에 걸쳐 유상증자를 실시했으나 제주도는 일절 참여하지 않았다. 예산 문제와 도의회 동의 절차 등에 번번히 가로막혔기 때문이다. 이로 인해 출범 초기 25%였던 지분율이 한때 3%대까지 떨어지기도 했다.

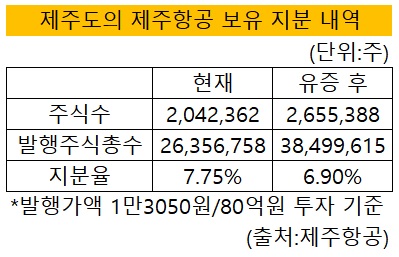

지금의 지분율(7.75%)은 2016년 제주항공으로부터 100만주를 무상양여 받고 두 차례에 걸쳐 배당금으로 주식을 추가매입하면서 갖추게 됐다. 그간 제주도가 유독 유증에 소극적인 모습을 보여온 탓에 제주항공은 이번에도 큰 기대를 하지 않았던 것으로 알려진다.

제주도는 제주항공이 지역사회 발전에 꾸준히 기여해왔다는 점과 추후 주가 상승이 예상된다는 점 등을 고려해 유증 참여를 결심했다고 밝혔다. 구체적으로는 △제주도에서 콜센터를 운영해 일자리 창출에 기여하고 △제주공항 기점 국제선 노선을 운항하며 △도민 및 4·3 유족 할인 등을 제공하고 있는 점 등을 긍정적으로 평가했다.

도 관계자는 "그간 제주항공이 제주지역의 이익을 위해 많은 도움을 줬다"며 "지금의 어려움만 이겨내면 지분가치가 상승할 거라는 기대감도 있다. 주주입장에서 경영 개선을 위해 함께 노력하겠다는 차원"이라고 말했다.

항공업계에서는 제주도가 제주항공과 운임 갈등을 해결하고 관계 회복을 이루며 이번 유증 참여까지 결심하게 됐을 거라는 해석이 나온다. 과거 양 측은 협약서상 명시된 항공운임 인상 조건과 관련해 입장차를 좁히지 못하며 법정 다툼까지 벌였었다. 제주항공은 경쟁사들과 비슷한 수준으로 운임을 올리고자 했으나 제주항공이 "일방적인 인상은 안 된다"며 제동을 걸었기 때문이다. 하지만 2018년 8월 서로 한발씩 양보하며 합의를 이뤄냈다.

특히 이 과정에서 현재는 AK홀딩스 대표이사를 맡고 있는 이석주 전 제주항공 대표의 역할이 컸던 것으로 알려져 있다. 이 사장은 제주도에 "함께 윈윈(win-win)할 수 있는 상생협력방안을 만들어 보자"고 제안해 화해를 이끌어냈다. 콜센터 운영과 제주 4·3 유족 할인, 제주 기점 국제선 노선 개설 등도 이때부터 본격화됐다. 이 사장은 제주항공을 잘 이끌어온 공로를 인정받아 지난달 애경그룹 인사에서 지주사 AK홀딩스 대표로 임명됐다.

다만 이번 유증 후 제주도의 지분율이 지금보다 낮아질 가능성이 높은 것으로 파악된다. 지분율 희석을 막기 위해 배정된 물량(75만2857주) 모두를 소화하려면 98억원이 필요하지만 계획중인 투자금이 80억원이기 때문이다. 80억원을 1차 발행가액(1만3050원)으로 단순히 나눠보면 61만3026주 매입이 가능하다. 18억원을 추가로 투입해 75만2857주를 모두 인수해야 기존 지분율을 유지할 수 있다.

다만 이번 유증 후 제주도의 지분율이 지금보다 낮아질 가능성이 높은 것으로 파악된다. 지분율 희석을 막기 위해 배정된 물량(75만2857주) 모두를 소화하려면 98억원이 필요하지만 계획중인 투자금이 80억원이기 때문이다. 80억원을 1차 발행가액(1만3050원)으로 단순히 나눠보면 61만3026주 매입이 가능하다. 18억원을 추가로 투입해 75만2857주를 모두 인수해야 기존 지분율을 유지할 수 있다.제주도 관계자는 "도의 재정 여건 등을 고려해 유증 참여 규모를 정한 것"이라며 "최종 발행가액이 아직 확정되지 않았으니 좀 더 지켜봐야겠지만 지분율이 좀 낮아질 가능성도 있다"고 말했다.

제주항공은 현재 유동성 위기 극복을 위해 주주배정 유상증자를 추진하고 있다. 조달한 자금은 운영자금(407억원)과 만기도래한 차입금 상환(1178억원)에 쓸 예정이다. 하지만 최근 주가하락으로 예상 발행가액이 기존 1만4000원에서 1만3050원으로 낮아지며 자본확충 계획에 일부 차질이 생겼다. 전체 유상증자 규모도 기존 1700억원에서 1585억원으로 115억원 줄어들었다. 최종 발행가액은 다음달 31일 확정된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- '삼수는 없다' 이뮨온시아, 기평 'A·BBB'로 상장 본격화

- 스마일게이트RPG, 기업가치 '7조' 추산…IPO 전망은

- 'K-GAAP과 IFRS 사이' 스마일게이트의 CB 스토리

- 스마일게이트, CB 전환권 만료 덕 순이익 '8512억'

- [건설리포트]중흥토건, 분양수익 급감…수익성 제동

- [K-배터리 파이낸스 분석]'롯데·SK·솔루스' 재무 한눈에 보니…CAPA가 실적 갈라