[Company Watch]'발행주 1.8배 증가' 케이엔더블유, 지배력 약화 우려주주배정 증자 224억 조달, 오원석 대표 등 30% 참여…업황 침체에 실적 쇼크

임경섭 기자공개 2020-07-07 12:19:24

이 기사는 2020년 07월 03일 16:34 thebell 에 표출된 기사입니다.

디스플레이 부품소재 업체 '케이엔더블유'가 총발행주식의 80%가 넘는 신주를 발행하면서 최대주주의 지배력이 약화될 수 있다는 우려가 나온다. 발행주식 수가 두 배가량 증가하지만 오원석 대표 등은 주주배정 물량의 30%만 참여하는 탓이다.3일 금융감독원 전자공시에 따르면 코스닥 상장사 케이엔더블유는 지난 2일 증권신고서를 제출하고 오원석 대표가 유상증자 배정물량의 30%만 참여할 예정이라고 밝혔다. 주주배정 후 실권주에 대해서는 일반공모 절차를 진행한다.

이번 유상증자 규모는 224억원으로 발행 신주는 460만주다. 현재 총발행주식 수 566만1347주의 81.25%에 달하는 수준이다. 신주가 대량 유입되고, 최대주주의 유상증자 참여 비중이 크지 않다는 점에서 향후 지배력 약화가 불가피하다는 지적이 나오는 이유다.

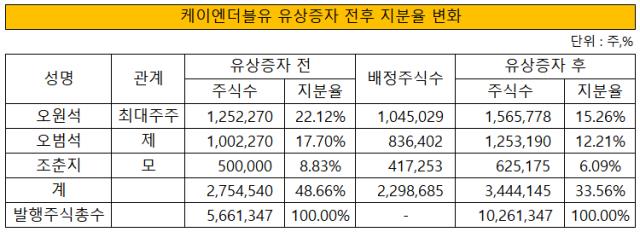

오 대표는 케이엔더블유 최대주주로 지분 22.12%를 보유하고 있다. 이어 동생인 오범석 부사장과 모친인 조춘지씨의 보유 지분은 각각 17.7%, 8.83%다. 이번 유상증자에서 배정 물량의 30%에 대해 청약자금을 전액 납입하면 오 대표의 보유 지분은 15.26%로 희석된다. 오 부사장과 조춘지씨 역시 각각 12.21%, 6.09%로 지분율 하락이 불가피하다.

이에 따라 오는 9월25일 유상증자에 따른 신주 상장이 마무리되면 오 대표를 포함한 특수관계자 지분율은 48.66%에서 33.56%로 하락할 전망이다. 특히 오 대표 등 특수관계자의 청약자금 납입이 이뤄지지 않으면 이들의 지분율은 26.84%까지 희석될 수 있다.

눈길을 끄는 부분은 전방산업인 완성차 판매가 급감하면서 올해 실적에 경고등이 켜졌다는 점이다. 올해 1분기 매출 160억원을 기록하면서 지난해 동기 300억원의 절반 수준으로 감소했다. 2017년 별도기준 영업이익 7억원을 기록한 만큼 4년 연속손실시 지정되는 관리종목 이슈에서는 비교적 자유럽지만 2018년부터 점차 적자폭이 커지고 있다.

이 때문에 현금흐름이 악화하고 있고, 올해 전방산업의 타격이 어느 해보다 큰 탓에 추가적인 자금조달에 나설 가능성도 제기된다. 이 과정에서 최대주주의 지분율이 추가로 하락할 수 있다는 지적도 나온다. 실제로 케이엔더블유는 지난해 영업활동으로 28억원의 현금유출이 발생했다. 올해 1분기에는 금융자산 처분으로 20억원을 확보한 덕분에 영업활동 현금유출을 7억원 수준으로 줄일 수 있었다.

케이엔더블유는 확보한 자금으로 차입금을 상환하고 해외공장 운영비를 충당할 계획이다. 유상증자 대금 224억원 중 80억원으로 채무를 상환한다. 단기차입금 93억원 중 대부분을 차지하는 기업은행 대출금 80억원을 상환하면서 당장의 부채 부담을 줄인다는 계획이다. 케이엔더블유의 순차입금 의존도는 11.62%로 차입금 자체는 많지 않은 것으로 보인다.

차입금을 상환하고 나머지 144억원은 운영자금에 활용할 계획이다. 이 자금의 대부분은 미국지사에 투입된다. 오는 4분기 운영자금으로 72억원이 필요할 것으로 예상하고 있다. 또 국내 및 베트남 중국지사에도 각각 20억원 가량 자금을 지원한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'