[두산그룹 구조조정]'소송에 발목' 두산인프라, 정말 1조원 떠안을까두산 측 "FI 지분 공정가치로 따져야 상식"…3심 연내 판결 기대

이아경 기자공개 2020-08-12 14:29:39

이 기사는 2020년 08월 10일 16:42 thebell 에 표출된 기사입니다.

두산인프라코어의 중국 자회사인 DICC(Doosan Infracore China Co., Ltd.) 관련 소송이 매각의 뇌관으로 떠오르고 있다. DICC에 투자한 재무적투자자(FI)와의 소송에서 패소할 시 두산이 물어줘야 할 금액이 최소 1조원에 달할 수 있다는 관측에서다. 우발채무 규모를 감안하면 매각 성사가 쉽지 않을 수 있다는 시장의 우려가 높아지고 있다.두산인프라코어의 계산법은 다르다. FI들은 공정가치가 아닌 내부 수익률로 소송 청구금액을 산정해 숫자가 다소 부풀려졌다는 입장이다. 패소하더라도 DICC의 실적이 지분투자를 받았던 시점과 비슷하게 회복된 만큼 당시 FI가 매입했던 가격대로 두산 측이 지분을 되사고, 나머지 금액 정도만이 실제 출혈이 될 것으로 보고 있다.

DICC와 FI들의 소송 일지는 2011년으로 거슬로 올라간다. IMM프라이빗에쿼티(IMM PE)·하나금융투자PE·미래에셋자산운용PE 등 FI들은 DICC의 지분 20%에 3800억원을 투자하면서 3년 안에 기업공개(IPO)를 통한 투자금 회수 조건을 내걸었다.

계약서에는 IPO가 이뤄지지 않을 경우 두산인프라코어가 보유하고 있는 주식을 제3자에게 공동으로 매각을 요청할 수 있는 권리, 즉 동반매각요청권(Drag-along·드래그얼롱)을 넣었다. 이를 원칙으로 하되 두산 측은 외부투자자가 매각하려는 가격 등으로 외부투자자의 지분을 매입할 수 있는 권리를 담았다.

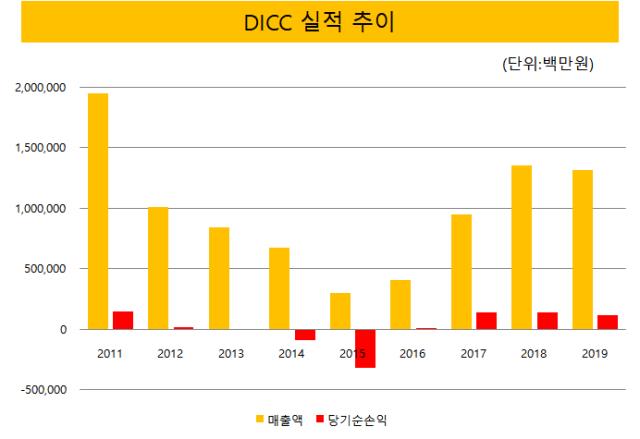

당시 DICC는 매출액 약 2조원, 당기순이익은 1000억원을 훌쩍 넘는 호실적을 냈다. 중국 정부가 대규모 건설 경기 부양책을 쓰면서 건설기계를 만드는 DICC에게 최적의 환경이 조성됐기 때문이다.

하지만 바로 다음해인 2012년부터 중국 건설경기가 침체되며 상황은 급반전했다. DICC는 그해 매출액이 지난해의 절반 가까이로 감소했고, 당기순이익은 무려 10% 수준인 154억원으로 쪼그라들었다. 2013년에는 매출액 8444억원에 순이익 30억원으로 더 악화했고 마침내 2014년 들어선 902억원에 달하는 적자를 봤다.

실적 악화로 IPO가 물건너가자 FI들은 2014년 DICC에 대한 드래그얼롱 권한을 행사했다. 두산인프라코어 지분까지 지분 총 100%를 외부자에게 매도하겠다고 결정한 것. FI들은 매각절차 진행을 위한 전 단계로 매도자 실사자료를 요구했으나, 두산 측이 제대로 협조하지 않아 매각에 실패했다는 이유로 소송을 제기했다. 결론은 두산의 '승'이었다.

1심에서 서울중앙지방법원(2015년 3월 2일)은 매수희망자가 확인되지 않은 상황에서 두산 측이 영업비밀이 포함된 실사자료까지 제공할 수 없었다는 주장을 받아들였다. 하지만 2심의 승기는 FI가 잡았다. 서울고등법원(2018년 2월 21일)이 두산 측의 매각절차 협조의무 불이행을 인정한 것.

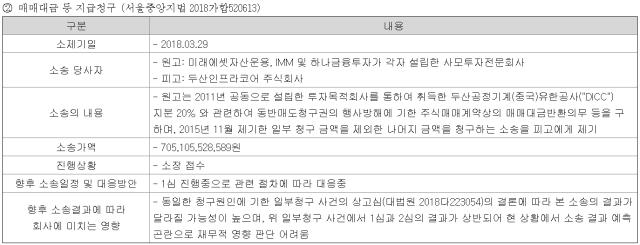

법원은 FI들이 주장한 주식 매매대금 7093억원 중 일부 청구한 100억원과 관련 이자를 지급하라고 두산인프라코어에 판결했다. 매매대금은 투자원금인 3800억원에 연 내부 수익률(IRP) 15%를 복리로 계산해 더한 금액이다. 두산은 이에 다시 반기를 들었고 양측은 대법원 판결을 기다리는 상황이다.

이에 더해 FI들은 2심에서 이긴 후 바로 잔여 주식매매대금인 7051억원을 청구하는 소송을 추가로 제기했다. 현재 1심이 진행 중으로, 앞선 상고심의 결론에 따라 해당 소송의 결과도 달라질 것으로 예상된다. 두 건의 총 소송가액은 7196억원이다.

1심과 2심의 결과가 달랐던 만큼 최종 결론이 어떻게 날 지는 아직 미지수다. 두산인프라코어가 승소할 경우 매각은 탄력을 받겠지만, 반대의 경우라면 책임을 떠안고 매각을 추진할 수밖에 없다. 두산그룹이 최소 1조원의 자금을 마련하는 방법으로 두산인프라코어 사업부문 매각을 택한 만큼, 면책계약을 넣을 가능성이 높다는 것이다.

다만 두산인프라코어는 설령 FI 지분을 매입할 의무가 발생해도 지분 매입가격은 공정가치로 따져야 한다는 입장이다.

두산인프라코어 관계자는 "2011년 당시 DICC의 매출액은 대략 2조원 가까이었다가 2015년에 저점을 찍고 올해 다시 2011년 수준을 회복했다"며 "공정가치로 볼 때 현재 FI들의 지분가치는 2011년 수준으로 볼 수 있다"고 말했다.

이어 그는 "소송가액 약 7100억원에서 3800억원은 DICC 지분 20%를 확보하는데 쓰이고, 나머지 금액(약 3300억원)이 외부로 나가는 실제 출혈금으로 볼 수 있다"고 설명했다. 지난해 DICC는 매출액 1조3151억원에 순이익 1129억원을 기록했다. 2017년과 2018년에는 순이익이 각각 1368억원에 달했다.

다만 두산인프라코어는 아직까지 DICC 소송으로 발생할 수 있는 손익을 명확하게 측정하고 있지 않다. 사업보고서에는 "향후 대법원에서 외부투자자가 주장하는 소송가액을 지급하고 대상주식을 취득하라는 판결이 내려진다고 하더라도 해당 취득거래와 관련해 장래 발생할 수 있는 손익을 현재로서는 신뢰성 있게 측정할 수 없다"고 적시했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'