3000억대 밸류 클리노믹스, 코로나 진단키트 덕 볼까 2023년 성과까지 몸값에 반영, 타사 제품 매입 판매는 '한계'

심아란 기자공개 2020-10-14 08:02:43

이 기사는 2020년 10월 13일 07:42 thebell 에 표출된 기사입니다.

유전자 진단업체인 클리노믹스가 상장 밸류에이션으로 3000억원대를 제시했다. 클리노믹스는 코로나19 시류 속에서 진단키트를 판매해 시장에서 인지도를 높였다.다만 타사의 제품을 매입해 판매한 상품 매출인 점은 한계였다. 클리노믹스는 2023년까지 코로나 관련 매출이 발생할 것으로 가정하고 있다. 자체적인 코로나 진단 제품도 출시할 계획인만큼 미래 가치를 앞세워 투자자를 설득할지 관심이 모아진다.

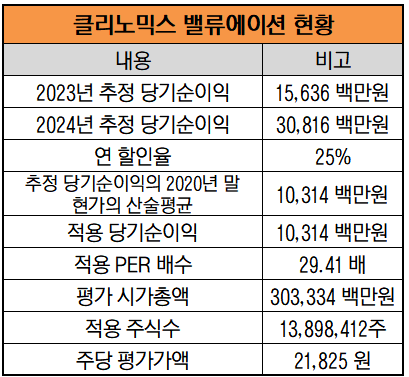

클리노믹스는 2023년과 2024년의 추정 당기순이익을 각각 156억원, 308억원으로 가정해 몸값에 반영했다. 현재가치로 할인한 평균치는 103억원으로 여기에 비교기업(휴마시스, 녹십자엠에스, 피씨엘, 진매트릭스)의 주가수익비율(PER) 29.41배를 적용했다.

시장에서는 클리노믹스의 몸값을 두고 우려하는 목소리도 나온다. 성장 잠재력에 기반한 기술성장기업이지만 미래 가치가 다소 높게 책정됐다는 평가다. 코로나19 관련 성과가 밸류에이션에 반영된 점에도 주목하고 있다.

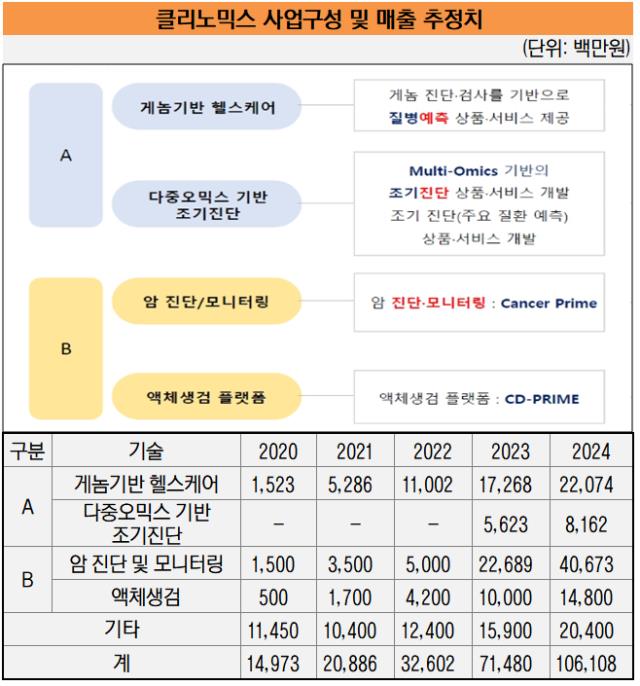

클리노믹스는 올해 연간 매출액을 150억원으로 예상하고 있다. 이 가운데 100억원이 코로나19 진단키트 판매에서 나올 것으로 가정했다.

팬데믹이 2023년까지 지속될 것으로 보고 내년에 50억원, 2022년에 20억원, 2023년에는 5억원의 코로나 관련 매출이 발생할 것으로 추정했다.

클리노믹스는 상반기에 헝가리 정부를 상대로 49억원 규모의 코로나19 진단키트 수출 계약을 체결하며 이목을 끌었다. 매출 목표치를 달성하려면 50억원어치를 판매해야 하나 아직까지 추가로 성사된 계약은 없다. 한 건의 계약은 작년 연결기준 온기 매출(41억원)을 뛰어 넘는 규모였다.

다만 이는 자체 제품이 아닌 국내 타업체의 물품을 매입해 수출하는 상품 매출 형태였다. 상품 매출은 원가율이 높은 탓에 수익성에 기여하는 바는 크지 않다.

코로나 상품의 매출 원가율이 77%에 달해 상반기 매출총이익률은 18%에 그쳤다. 같은 기간 매출액은 70억원, 영업손실 57억원, 당기순손실 67억원을 기록했다. 판매관리비와 연구개발비로 인해 영업손실과 당기순손실은 지속되고 있다.

대신증권 관계자는 "최근 공모주들이 상장 이후 주가 흐름이 좋지 않아 시장 상황을 반영하기 위해 클리노믹스는 몸값의 시장 친화 전략을 택했다"라고 설명했다.

실제로 클리노믹스는 당초 예비심사 청구서에 써낸 희망 공모가는 최대 1만8000원이었다. 증권신고서에는 공모가 하단으로 1만2800원을 적어내며 29% 가량 낮췄다.

클리노믹스는 공모 자금을 활용해 현재 연구개발 중인 제품과 서비스를 출시해 2023년부터는 영업이익을 시현할 수 있다는 입장이다. 내년 초에는 코로나19 진단키트의 자체 제품도 출시할 계획이다.

클리노믹스 사업부는 다중오믹스 기반 헬스케어와 정밀의료 등 두 가지로 구분된다. 헬스케어 사업부는 유전자 기반 헬스케어와 조기진단 사업으로 나눠져 있다. 정밀의료 사업의 경우 암 진단 모니터링과 액체생검 플랫폼 사업이다. 이와 함께 NGS 기반 유전자 데이터 분석, Bio 전문 컴퓨터 납품 등에서도 부가적인 매출이 꾸준히 발생할 것으로 추정한다.

2011년 설립된 클리노믹스는 울산과학기술원(유니스트)의 1호 벤처다. 박종화 공동대표와 김병철 공동대표가 함께 회사를 이끌고 있다. 두 사람의 공모 후 지분율은 각각 18.23%, 3.42%를 기록할 예정이다. 코스닥 상장사인 아미코젠이 2대 주주로 있으며 공모 이후 지분율은 12.09%이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인