유암코 '부정적' 등급전망…금리 메리트로 상쇄하나 [발행사분석]신용도 하락 리스크, 가격에 선반영…AA- 은행계 캐피탈사와 유사

강철 기자공개 2020-10-15 13:28:22

이 기사는 2020년 10월 14일 14:49 thebell 에 표출된 기사입니다.

부실채권 투자 전문 기업인 연합자산관리(유암코·UAMCO)가 약 3개월만에 공모채 발행을 재개한다. 최대 1800억원을 마련해 이달 말 만기가 도래하는 기업어음(CP)를 상환할 계획이다. 국내 신용평가사는 이번에도 등급 전망을 부정적(negative)로 평가했다.1년 넘게 이어지는 부정적 전망으로 인해 곧 등급 하향이 이뤄질 것이라는 전망이 나오는 점은 기관의 투자 심리를 위축시킬 수 있는 변수다. 다만 현재 금리가 AA- 은행계 캐피탈사와 비슷하게 형성되고 있는 점을 감안할 때 등급 조정이 이뤄져도 투자자가 입는 손실은 크지 않을 전망이다.

◇최대 1800억 조달…부정적 전망 수요예측 변수

연합자산관리는 오는 23일 2년 만기 공모 회사채를 발행해 1200억원을 확보할 예정이다. 지난 7월 3년물로 2000억원을 조달한 이후 3개월만에 다시 발행하는 공모채다. 2년물을 찍는 것은 2017년 3월 이후 약 3년 7개월만이다.

SK증권과 삼성증권이 공동으로 대표 주관을 맡았다. 두 증권사는 오는 15일 기관 투자자를 대상으로 매입 수요를 조사한다. 수요예측에서 모집액을 초과하는 주문이 들어올 경우 최대 1800억원까지 증액 발행을 검토할 계획이다.

연합자산관리는 공모채로 조달하는 자금을 전액 CP를 갚는데 투입할 예정이다. 발행 당일인 오는 23일 총 1400억원의 CP 만기가 도래한다. 원활한 상환을 위해서는 가급적 1800억원 증액 발행이 이뤄져야 한다.

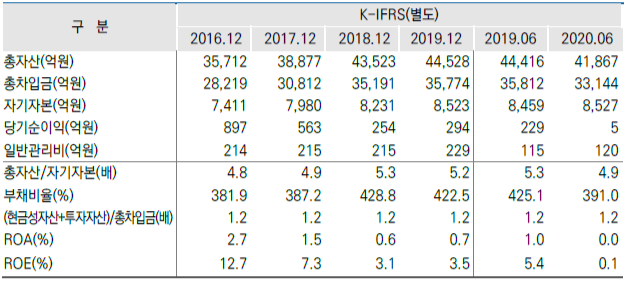

국내 3대 신용평가사는 이번 공모채의 신용등급을 'AA0'로 평가했다. 부실채권 투자 영역에서의 확고한 시장 지배력, 주요 주주인 국내 6대 시중은행(국민·신한·하나·우리·기업·농협)의 지원 가능성 등을 AA0 등급을 매긴 근거로 제시했다.

그러나 등급 전망은 이번에도 부정적으로 매겼다. 기업 구조조정 비중 증가로 경색되는 현금흐름, 불안정한 수익성, 영업 자산의 회수 기간 장기화, 높은 CP 의존도 등이 경영 상의 리스크를 유발할 수 있다고 봤다. 부정적 아웃룩은 지난해 5월 이후 1년 6개월 가까이 이어지고 있다.

크레딧업계 관계자는 "연합자산관리가 부정적 꼬리표를 오랜 기간 떼내지 못하면서 신용평가사에서 실질적인 레이팅 액션(rating action)을 취할 때가 임박했다는 얘기가 시장에서 나오고 있다"며 "등급 메리트가 있는 만큼 완판은 가능해 보이나 최근 이어지고 있는 강세 발행 행렬에는 동참하기 어려울 것으로 보인다"고 말했다.

◇등급 떨어져도 투자자 손실 크지 않을 듯

지난 12일 기준 연합자산관리 2년물 회사채의 민평금리는 1.432%다. 같은 기간 AA0 2년물의 등급 민평수익률은 1.315%다. 연합자산관리의 민평금리가 등급 평균보다 11~12bp가량 높다.

연합자산관리와 유사한 사업을 영위하는 비교 대상은 은행 계열 캐피탈사가 꼽힌다. 현재 은행 계열 캐피탈사 2년물 가운데 AA-등급의 금리가 1.4% 선에서 형성되고 있다. 등급이 AA0에서 AA-로 한 노치(notch) 떨어질 수 있는 가능성이 현재 금리에 어느 정도 반영된 것으로 분석된다.

연합자산관리는 이번 공모채의 가산금리 밴드를 개별 민평수익률의 '-20~+20bp'로 제시했다. 하나금융투자, 메리츠금융지주 등 최근 2개월 사이 2년물 공모채를 발행한 AA0 금융사의 밴드를 참고했다. 만일 가산금리가 밴드 최상단에서 결정되면 투자자는 3년물에 준하는 1.6% 초반의 금리로 2년물을 매입할 수 있다.

시장 관계자는 "기관이 부정적 아웃룩과 등급 하락 리스크로 인한 투자 부담은 분명 느낄 것으로 보인다"며 "다만 현재 형성되고 있는 금리를 감안하면 등급이 실제로 떨어진다고 해도 채권 가격의 하락폭은 그리 크지 않을 것으로 예상된다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- 'M캐피탈' 매각 돌입, 제한적 경쟁입찰 방식 유력

- '실사 막바지' 보령바이오파마, 빨라지는 매각 시계

- SK렌터카 ‘8500억’ 베팅한 어피너티, 가치평가 셈법은

- 스톤브릿지 'DS단석' 일부 엑시트, 투자금 1.7배 회수

- [Market Watch]증권채 투심 개선...A급 증권사는 여전히 '신중모드'

- 강동그룹, 디아너스CC 품는다

- [IPO 기업 데드라인 점검]SSG닷컴, 풋옵션 숙제 풀었지만 '여전히 갈길 멀다'

- 정부, 외평채 주관사단 5곳 확정…KDB산은 '낙점'

- [아시아나 화물사업부 M&A]'한투파 지원사격' 에어인천, 다크호스 등극하나