동방, 사모채로 단기금융 만기 대응…차입구조 개선 기업어음 등 상환…3월 425억 발행 추진, 연간 조달규모 넘겨

최석철 기자공개 2021-03-09 13:11:13

이 기사는 2021년 03월 08일 16:54 thebell 에 표출된 기사입니다.

물류업체 동방(BBB-/안정적)이 사모 방식으로 회사채를 발행해 200억원을 조달한 데 이어 3월 말 225억원 규모의 사모채를 추가 발행할 예정이다. 역대 연간 최대 자금조달 기록을 한달만에 새로 썼다.최근 수년간 사모채 발행 규모를 키우며 만기구조를 조금이라도 장기화하하려는 의도다. 앞으로도 여건이 되는 한 만기가 긴 사모채를 발행해 단기사채와 기업어음을 줄여가겠다는 계획이다.

◇8일 200억 발행...3월말 P-CBO로 추가 조달 계획

동방은 8일 200억원의 사모채를 발행했다. 만기 1년 6개월물과 2년물을 각각 100억원씩 발행했다. 표면이율은 1년 6개월물 5%, 2년물 4.8%다. DB금융투자가 주관업무를 맡았다.

기존에 P-CBO(채권담보부증권) 지원을 받지 않고 독자적으로 발행한 사모채와 비교하면 상대적으로 금리부담은 한결 덜었다. 2019년 11월과 2020년 3월에 발행한 사모채 발행금리는 5.6~5.9%였다.

추가 사모채 발행도 준비하고 있다. 3월 말 P-CBO 방식으로 255억원 규모의 사모채를 발행할 예정이다. 계획대로 발행이 마무리되면 3월 한달 동안 사모채 발행으로만 425억원을 조달하게 된다.

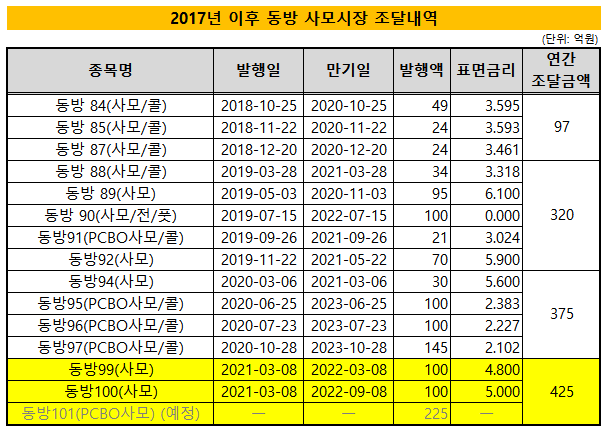

이는 동방이 그동안 사모시장에서 조달해온 연간 자금규모를 넘어선 수치다. 동방이 사모시장에서 조달한 자금규모를 연도별로 살펴보면 2018년 97억원, 2019년 320억원, 2020년 375억원, 2021년 425억원(예정) 등이다. 코로나19 확산 이후 P-CBO를 적극 활용하는 모습이다.

조달한 자금은 모두 차환과 운영자금으로 사용될 예정이다. 동방은 올해 상반기까지 사모채 134억원의 만기가 도래한다. 단기사채 100억원과 기업어음 260억원도 상반기 안에 갚아야하는 액수다.

동방은 오래동안 공모채와 사모채를 두루 발행해온 이슈어지만 2006년을 마지막으로 공모채 시장에 발길을 끊었다. 그 이후 사모채와 단기사채, 기업어음 등 단기금융시장으로 자금조달 창구를 옮겼다.

상대적으로 사모채와 단기금융시장에 대한 의존도가 점차 커지면서 단기 차입부담이 상당한 수준이다. 지난해 말 연결기준으로 1년 이내에 상환해야할 단기성차입금은 1571억원이다. 총차입금의 57.6%에 이른다.

물론 지난 2017년 말 단기성 차입금 비중이 82.8%에 이르렀던 것과 비교하면 크게 나아졌다. 동방이 2019년부터 사모채를 통한 자금조달에 더욱 공을 들이면서 점차 만기구조를 장기화하는 데 공을 들여온 효과다. 당분간 공모채 시장 복귀가 만만치 않은 만큼 사모채 발행을 통해 단기금융시장 의존도를 낮춰갈 계획이다.

◇안정적 사업기반 갖춘 종합물류기업...계열사 지원 부담 '여전'

동방은 전국 주요 거점에 물류센터와 하역·이송장비, 야적장, 선박 등 인프라를 갖춘 종합물류기업이다. 포스코, 한국전력 등 기존 거래처는 물론 쿠팡, 홈플러스 등 신규 고객사도 유치하면서 안정적 사업기반을 갖추고 있다.

동방은 3월말 발행 예정인 사모채를 위해 한국기업평가로부터 신용등급 ‘BBB-/안정적’을 부여받았다.

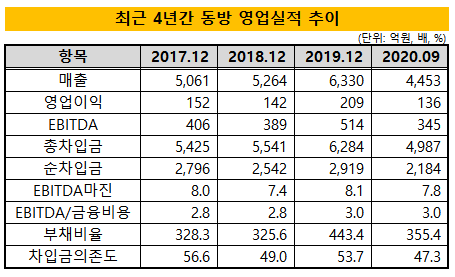

동방은 우수한 EBITDA(상각 전 영업이익) 창출력을 갖추고 있는 데다 지난해 7월 보유한 광양선박 지분 80.3% 전량을 577억원에 매각하면서 재무구조를 소폭 개선시키는 데 성공했다.

다만 매년 100억원 이상의 금융비용을 부담하고 있는 데다 계열사의 손상차손 인식과 과징금 부과 등으로 손익구조의 안정성이 낮다는 평가다. 2020년 9월말 연결기준으로 부채비율는 355.4%, 차입금의존도는 47.3%로 집계됐다.

동방에스앤디와 평택동방아이포트 등 계열사를 대상으로 담보 제공과 자금 대여, 현금 출자 등 꾸준한 지원 부담을 짊어지고 있다는 점 등을 감안하면 단기간에 재무구조 개선이나 큰 폭의 차입금 감축은 어려울 것으로 전망됐다.

한국기업평가는 “사업채산성이 높은 광양선박 매각으로 수익성이 일부 하락하고 우량화주 물량에 기초한 사업기반도 소폭 약화될 것”이라며 “다만 동방의 양호한 사업경쟁력을 감안할 때 단기적인 사업규모 축소에도 불구하고 점진적인 매출 회복과 양호한 영업수익성 유지가 가능할 것”이라고 바라봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

- 'K-방산' 탑승 풍산, 새 캐시카우로 '매력 어필'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [PE 포트폴리오 엿보기]'매각 추진' 에프앤디넷, 체질개선 노력 빛 보나

- 딜로이트안진, TPG의 녹수 매각 '숨은 도우미'

- SK그룹 AI반도체 '사피온', 최대 2000억 시리즈B 펀딩 추진