[CEO성과평가]진옥동 신한은행장, 디지털·ESG로 저수익 허들 넘었다비재무지표 높은 점수, 건전성 등 리스크 관리능력 탁월

고설봉 기자공개 2021-03-16 07:31:21

이 기사는 2021년 03월 15일 13:17 thebell 에 표출된 기사입니다.

진옥동 신한은행장에게 2020년은 다사다난했다. 실적 면에선 저금리 장기화와 사모펀드 부실 사태 이슈에 따른 영업활동 위축으로 고전했다. 재무지표만 놓고 보면 성과 평가에서 그리 높은 점수를 받기는 어려워 보이는 한해였다.하지만 비재무 지표 측면에서 보면 다른 그림이 보인다. 특히 건전한 영업문화 정착과 ESG 경영체제 강화 등 면에서 질적 성장을 이뤘다. 이에 대한 신한금융지주 및 이사회의 긍정적 평가가 그를 연임으로 이끈 모양새다.

◇’수익성·효율성’ KPI 핵심 지표 일제 하락

신한은행은 재무와 비재무 성과를 모두 반영한 핵심성과지표(KPI)를 토대로 해마다 대표이사(은행장)에 대한 업무수행 능력을 평가한다. 매년 실적과 재무 등 각종 수치 집계가 사실상 완료되는 시점인 3월 전후로 평가를 마무리한다.

신한은행 이사회는 해마다 KPI 기준에 크고 작은 변화를 준다. 연초 수립한 목표와 평가 지표를 토대로 1년 동안의 CEO가 보여준 성과를 기반으로 경영 능력을 평가를 한다. 이러한 경영성과 평가를 토대로 은행장 및 주요 임원들의 급여도 결정된다.

연간성과급 평가지표는 주로 재무 성과지표를 활용한다. 주주가치 관련 지표인 총주주수익률(TSR), 수익성 지표인 영업순이익과 자기자본순이익률(ROE) 및 총자산순이익률(ROA), 건전성 지표인 고정이하여신(NPL)비율, 리스크 관련 지표인 위험조정자본수익률(RAROC), 효율성 지표인 총영업이익경비율(CIR) 등을 사용한다.

장기성과급은 CEO의 임기 수행 과정 및 중장기 전략목표 이행률 등을 종합적으로 평가해 점수를 매겨 결정한다. 4년간의 경쟁사 대비 주가상승률, 영업순이익, ROE, 건전성 등 목표 달성률을 종합 평가한다.

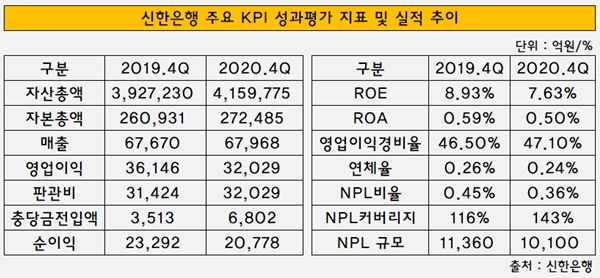

이러한 재무 성과지표에 대한 평가에서 지난해 진 행장은 높은 점수를 받지는 못한 것으로 분석된다. 신한은행의 주요 실적 관련 지표들이 2019년 대비 일제히 하락세를 면치 못했기 때문이다. 다만 일부 건전성 등 지표에선 안정화가 이뤄졌다.

우선 재무지표 중에선 건전성 쇄신이 눈길을 끈다. 고정이하여신(NPL)비율은 지난해 말 연결기준 0.36%를 기록했다. 2019년 말 대비 0.09% 포인트 낮아졌다. 진 행장 취임 후 해당 지표는 일시적인 상승 추이를 보였지만 지난해 1분기를 기점으로 매 분기 큰 폭의 개선세를 이어가고 있다.

연체율 추이도 거듭 개선되고 있다. 2019년 말 0.26%를 기록했던 연체율은 지난해 말 0.24%로 하락했다. 특히 경기변동성에 따른 만감도가 높은 소호대출의 연체율이 같은 기간 0.33%에서 0.15%로 큰 폭 개선된 점은 고무적이다. 진 행장 체제에서 잠재 리스크가 크게 줄었다는 의미로 볼 수 있다.

다만 수익성 및 효율성 측면에선 기대보다 성과가 낮았다. 금융사의 효율성 및 생산성을 확인할 수 있는 지표인 영업이익경비율(CIR)은 2019년 말 46.5%에서 지난해 말 47.1%로 상승했다. CIR은 영업이익 대비 판매관리비(인건·전산비)를 얼마나 지출하고 있는지 확인할 수 있는 지표다.

뼈아픈 구석은 ROE와 ROA, 순이익 등 수익성 지표다. 신한은행은 지난해 계속된 저금리 장기화와 사모펀드 이슈에 따른 상품판매 위축이 겹치면서 순이익 규모가 줄었다. 더불어 각종 리스크 대비와 사모펀드 선보상 등을 위해 대규모 충당금을 적립했다. 이에 따라 2019년 2조3292억원이던 순이익은 지난해 2조778억원으로 줄었다.

순이익은 줄었지만 자본과 자산총액 등 규모는 더 커졌다. 이에 따라 수익성 지표는 일제히 하락세를 면치 못했다. 지난해 말 ROE는 7.6% 이하로 떨어진 것으로 추정된다. 2019년 말 8.9% 수준에서 약 1% 포인트 넘게 하락한 수치다. 같은 기간 ROA는 0.59%에서 0.5% 이하로 낮아진 것으로 추정된다.

◇디지털·ESG 등 비재무 지표 고른 성장

반면 비재무 성과지표에선 후한 점수를 받았을 것으로 보인다. 디지털금융과 ESG(환경·사회·지배구조) 경영 등 중장기 전략에서 성과를 냈기 때문이다. 이러한 비재무 성과는 지난해 말 진 행장의 연임을 결정지은 원동력이 됐다.

신한은행의 경우 조용병 신한금융그룹 회장이 주요 전략과제로 삼았던 △원신한(One Shinhan) 가치창출 확대 △미래성장 포트폴리오 확장 △글로벌 시장에서 질적 성장성 △디지털 변화 성과 확대 △지속가능경영(ESG)체계 확립 등을 중점적으로 평가한다.

가장 눈에 띄는 것은 디지털부문이다. 신한은행의 대표 디지털금융 플랫폼인 SoL(쏠) 고객수는 지난해 말 기준 1250만명으로 증가했다. 월간 순이용자수(MAU)는 700만명을 넘어섰다. 최근 은행을 넘어 전 금융사에서 경쟁이 심화하고 있는 오픈뱅킹 분야에서도 좋은 성과를 냈다.

최근 들어 국내 은행들이 앞다퉈 성장을 추구하고 있는 ESG 부문에서는 선구자적 지위를 다졌다. 신한은행은 지난해 국내 시중은행 최초로 적도원칙에 가입했다. 최근 탈석탄 금융을 선언하는 등 신한금융그룹 차원에서 ESG 경영에 박차를 가하고 있다. ESG 경영은 경영 및 투자에 대한 의사 결정 과정에서 재무적 요소뿐 아니라 비재무적 요소를 고려하는 방식이다.

특히 지난해 코로나19 관련 정책금융 지원에서 신한은행은 경쟁사를 압도하는 실적을 보였다. 금융감독원이 지난해 2월 7일∼12월 31일까지 코로나19 관련 금융지원 실적을 집계한 자료에 따르면 5대 시중은행 중 지원액이 가장 많았던 곳은 신한은행이다. 법인·소호 신규 실적은 물론 원금·이자 유예 실적도 주요 5개 시중은행 가운데 신한은행이 최상위를 기록했다.

지난해 은행들의 금융지원 총액은 135조9937억원(114만4781건)이었다. 지원 부문별로 만기 연장·원금 상환 유예 총 84조8348억원(29만5743건), 신규 대출 51조1009억원(84만4115건), 원금·이자 납입 유예 580억원(4923건)을 각각 기록했다. 이 가운데 신한은행의 지원실적은 35조2572억원으로 국민은행(12조3879억원)의 3배 가량에 달하는 것으로 집계됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 피플&오피니언

고설봉 기자의 다른 기사 보기

-

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [은행권 신경쟁 체제]KB국민은행, 리딩뱅크 관건은 '충당금'

- [보험사 IFRS17 조기도입 명암]흥국생명, K-ICS 비율 경과조치 적용 꾸준한 개선세

- [은행권 신경쟁 체제]진격하는 하나·우리, 체급차이 어떻게 넘을까

- 신한금융 뿌리 깊은 나무와 새싹 '재일교포 주주'

- [보험사 IFRS17 조기도입 명암]농협생명, 새 회계기준서 부채규모 줄어든 비결은

- [보험사 IFRS17 조기도입 명암]농협생명, 부실한 자본관리 새 제도서도 취약성 드러났다

- [보험사 IFRS17 조기도입 명암]농협생명, 경과조치 적용에도 킥스비율 둔화세 여전

- [은행권 신경쟁 체제]하나은행, 리딩뱅크 수성 전략은 '영업 올인'

- [보험사 IFRS17 조기도입 명암]교보생명, 늘어난 부채총액 상품구조 부담 커졌다