모비데이즈, 내년 IPO 목표…주관사 '하나금투' 낙점 올 하반기 상장예비심사 청구, 지난해 영업익 흑자 전환

임효정 기자공개 2021-08-03 07:59:56

이 기사는 2021년 07월 30일 17:07 thebell 에 표출된 기사입니다.

모바일 전문 애드테크 기업인 모비데이즈가 기업공개(IPO) 파트너로 하나금융투자를 선정했다. 올 하반기 상장예비심사를 청구해 내년을 목표로 상장 작업에 본격 착수할 예정이다. 30일 업계에 따르면 모비데이즈는 최근 하나금융투자를 상장 주관사로 선정하고 상장 작업에 돌입했다. 2014년에 설립된 이후 7년 만에 코스닥 시장에 문을 두드리는 셈이다.

30일 업계에 따르면 모비데이즈는 최근 하나금융투자를 상장 주관사로 선정하고 상장 작업에 돌입했다. 2014년에 설립된 이후 7년 만에 코스닥 시장에 문을 두드리는 셈이다.2년 전 상장을 준비했던 모비데이즈는 당초 주관사로 한국투자증권을 선정했다. 상장이 연기되는 과정에서 주관사를 하나금융투자로 바꿔 다시 IPO에 도전하게 됐다. 모비데이즈는 올 하반기 내에 한국거래소에 상장예비심사를 청구할 예정이다. 승인까지 두 달 가량 소요되는 것을 감안하면 내년 초 상장이 가능하다.

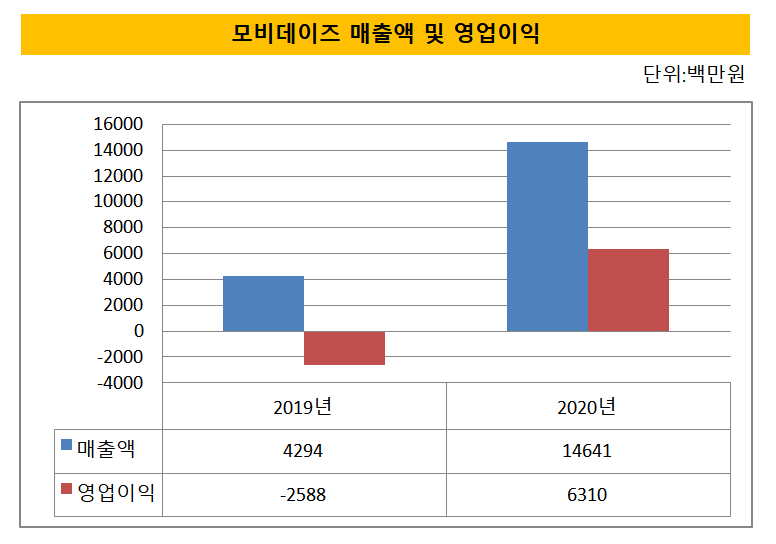

지난해부터 실적이 급상승하면서 상장에도 청신호가 켜졌다. 2019년 40억원대였던 매출액은 이듬해 150억원에 달했다. 영업이익도 흑자로 돌아서며 지난해 63억원을 기록하는 데 성공했다.

상장이 가시화되면서 투자자의 엑시트 기대감도 높아졌다. 그동안 다수의 벤처캐피탈이 투자자로 참여했다. 현대기술투자, 디티앤인베스트먼트, L&S벤처캐피탈, 케이앤투자파트너스, 메가인베스트먼트 등이 재무적투자자(FI)다.

2014년 설립된 모비데이즈는 데이터 기술과 광고 기술을 기반으로 국내외 광고주와 종합광고대행사에 퍼포먼스 마케팅, 미디어렙, 애드네트워크 서비스를 제공하고 있는 모바일 기반의 통합 마케팅 기업이다.

모비데이즈는 국내 모바일 영역 내 대부분의 매체 정보를 확보하고 있다. 월간 순수 이용자(MAU), 일간 순수 이용자(DAU), 연령대, 최적 광고 분야 등 매체 특성을 파악해 광고주의 니즈에 맞는 광고 패키지를 제공한다. 페이스북, 구글, 카카오, 네이버 등과 파트너십을 체결하며 성장을 이어가고 있다.

지난해 광고취급액이 1000억원을 훌쩍 넘으며 국내 디지털 마케팅 시장에서 손에 꼽히는 기업으로 성장했다. 지난해에는 중소기업벤처부가 선정한 '아기유니콘200'에도 이름을 올리기도 했다.

투자 업계 관계자는 "모비데이즈는 성장하는 모바일 광고 시장에서 퍼포먼스 마케팅 중심의 풀스택(Full Stack) 애드테크 기업으로 포지셔닝했다"며 "이에 따라 빠른 매출 성장세를 보인다는 점에서 향후 성장이 기대된다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

- [thebell interview/비상하는 K-우주항공 스타트업]남명용 대표 “루미르, 국가 공헌하는 우주기업 될것"