하나UBS, 중심축 MMF 고수…연기금 유출 소강 [자산운용사 경영분석]②'신종MMF' 등 탄탄, 운용보수율 '글쎄'…'공모주&지배구조' 선전, 일임이탈 만회

양정우 기자공개 2021-09-23 07:46:45

이 기사는 2021년 09월 16일 08:19 thebell 에 표출된 기사입니다.

하나UBS자산운용에 타격을 준 연기금발(發) 일임자금 유출이 소강 상태에 접어들었다. 일임 계약고의 감소 기세가 꺾인 동시에 공모주펀드 세일즈에서도 선전을 벌였다.전체 운용자산(AUM)에서 머니마켓펀드(MMF)가 절반에 가까운 비중을 차지하고 있다. 지난해 조 단위 뭉칫돈을 확보한 MMF가 9조원에 가까운 볼륨을 고수하고 있다. 다만 MMF는 운용보수율이 낮아 수익 측면에서 실속을 적은 상품이다.

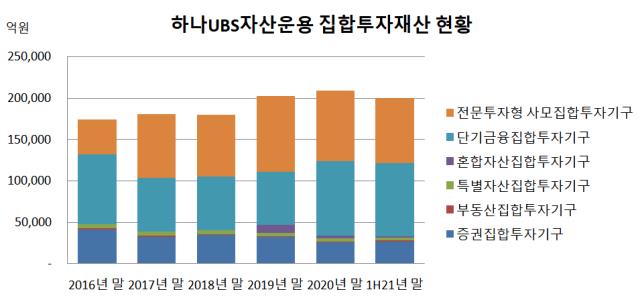

16일 금융투자협회 공시에 따르면 하나UBS운용은 올해 상반기 말 전체 펀드(집합투자재산) 설정잔액이 20조565억원으로 집계됐다. 전년 말(20조9237억원)보다 소폭 줄었다. 과거 18조원 대에서 오르내리던 AUM은 이제 20조원 대에 안착했다.

전체 AUM의 중심부에 MMF가 자리잡고 있다. 상반기 말 기준 단기금융집합투자기구가 8조8423억원으로 집계돼 44%를 차지하고 있다. 2019년 말 6조4072억원에서 지난해 말 8조9875억원으로 껑충 뛴 후 9조원에 육박한 규모를 유지하고 있다.

하우스의 대표 MMF인 '하나UBS신종MMF S-29'는 법인용 단기금융투자신탁이다. 운용펀드 규모(상반기 말 설정액 기준)가 3조5771억원이다. 역시 법인 전용 상품인 '하나UBS클래스원신종MMF K-5'도 전체 설정액이 2조8765억원으로 집계됐다. 주로 채권과 유동성자산에 투자하는 MMF는 코로나19 사태 이후 법인의 유휴자금을 대거 확보했다.

다만 MMF는 실적 측면에서 실속을 챙기기 어려운 상품이다. 단기금융집합투자기구의 운용보수율은 0.06%에 불과하다. 증권집합투자기구(0.4%)와 격차가 상당하다. AUM을 MMF 위주로 키울 경우 실적 확대에 한계가 있을 수밖에 없다. 지난해 조 단위로 MMF를 늘렸으나 전체 운용보수(239억원→245억원)는 미미하게 늘어났던 이유다.

올들어 증권집합투자기구가 증가세로 돌아선 게 눈에 띈다. 주식, 채권 등 전통자산에 투자하는 펀드다. 2016년 말 4조1165억원이었던 볼륨이 수년 째 위축되면서 지난해 말엔 2조5955억원으로 집계됐다. 하지만 올해 상반기 2조6379억원을 기록해 소폭이나마 성장한 실적을 거뒀다.

전통 주식형 펀드가 부진을 겪은 건 하나UBS운용도 마찬가지다. 하지만 '하나UBS공모주&지배구조증권자투자신탁' 등이 선전을 벌인 것으로 집계됐다. 이 펀드는 국공채, 통안채 등에 투자해 안정적 채권 수익을 거두면서 공모주로 알파 수익을 얻는 전략을 구사한다. 근래 들어 공모주 투자가 '핫'한 인기를 끌면서 상반기 동안 1254억원이 유입됐다.

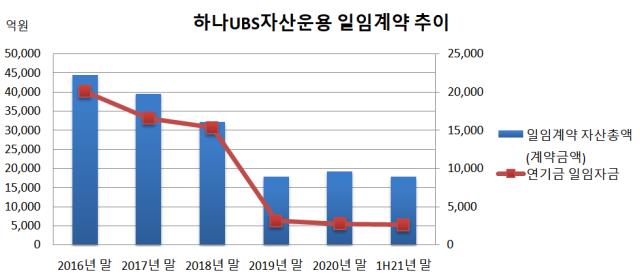

그간 하나UBS운용의 발목을 잡아온 일임 계약고의 위축도 크게 완화된 것으로 나타났다. 지난해 말 일임계약금액은 1조9157억원으로 집계됐다. 과거 4조원 대와 비교해 급격히 쪼그라든 수치다. 다만 올해 상반기 말엔 1조7851억원을 기록해 감소 폭이 줄어들었다.

일임자금의 이탈을 이끈 건 핵심 고객이었던 연기금이다. 2016년 말 2조98억원이었던 연기금 일임계약금액은 지난해 말 2776억원으로 급감했다. 다만 올해 상반기 말엔 2625억원으로 집계돼 100억원 가량 줄어드는 데 그쳤다.

연기금 자금 이탈은 일임자산 운용 스타일에도 변화를 가져왔다. 과거 연기금 비중이 높았을 때는 주식형 일임계약이 많아 지분증권에 투자한 비중이 50%를 넘었다. 이제 보험사 자금이 부각되면서 채무증권에 무게 중심이 실리고 있다. 상반기 말 투자일임계약의 최대 고객은 보험사(고유계정 2768억원, 특별계정 1조2457억원)였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

양정우 기자의 다른 기사 보기

-

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'