씨아이에스, 주가 따라 순익 오락가락…CB 허들 넘기 도전 [스팩 합병 상장사 분석]③2020년 파생상품평가손실 153억…올해 영업이익 3배 상승, 실적 전환 기대

남준우 기자공개 2021-10-18 13:48:00

[편집자주]

스팩 합병을 통해 증시에 입성하는 기업이 점점 늘고 있다. 과거 스팩은 직접 상장을 추진하기 어려운 기업의 우회 상장 수단으로 여겨졌다. 그러나 최근 알짜 기업들도 속속 스팩을 통한 상장에 나서면서 위상이 달라지고 있다. 다만 일각에선 여전히 스팩 합병 상장사에 대한 편견이 존재한다. 최근 스팩 합병에 성공한 기업의 상장 전후를 조명해 본다.

이 기사는 2021년 10월 14일 08:02 thebell 에 표출된 기사입니다.

씨아이에스(CIS)는 여느 중소·중견 기업처럼 자금 조달 루트로 전환사채(CB)를 주로 사용해왔다. CB는 특성상 주가가 상승하면 회계상 손실로 반영된다. 작년에 주가가 큰 폭으로 상승하면서 실적 개선과 상관없이 순손실을 기록했다.올해는 실적 상승 폭이 회계상 손실을 충분히 상쇄하고도 남은 만큼 순이익 전환이 기대된다. 선수금에서 흘러나와야 할 현금이 아직 재무제표에 덜 반영된 만큼 현금 흐름도 차차 개선될 것으로 보인다.

◇2021년 상반기말 기준 CB 잔량 750억

씨아이에스는 2002년 설립된 2차 전지 소재 개발업체다. 지난 2017년 1월 20일을 기일로 한국제3호스팩과의 합병을 통해 코스닥에 상장했다.

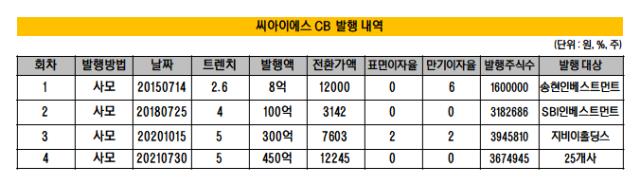

여느 중소·중견기업처럼 자금 조달 루트로 전환사채(CB)를 주로 사용해왔다. 상장 전이었던 2015년 7월, 2년 6개월 만기의 사모 CB 8억원을 발행했다. 2018년에는 SBI인베스트먼트를 대상으로 4년 만기 사모 CB 100억원을 발행했다.

작년 10월에는 SBI인베스트먼트가 김수하 대표가 보유 중인 지분 17.95%를 인수하는 주식매매계약(SPA)을 맺었다. SBI인베스트먼트와 에스티리더스PE가 합작한 특수목적회사(SPC)인 지비이홀딩스가 533억원을 지불했다.

지분 인수 직후에는 5년 만기 사모 CB 300억원을 발행했다. 지비이홀딩스가 전액 인수했다. 지난 7월에는 25곳의 기관투자자를 대상으로 450억원을 발행했다. 13일 기준 CB 잔량은 750억원이다. 주식 수로는 총 5749만1676주며 기발행 주식수의 13.25% 규모다.

공장 증설과 R&D 등 성장에 밑거름이 될 수 있는 자금을 꾸준히 CB로 조달했다. 다만 이 기간 재무제표는 다소 악화됐다.

CB는 '야누스의 얼굴'을 띄고 있다. CB는 채권의 형태를 띄고 있지만 향후 주식으로 전환할 수 있는 선택권이 달려 있다. 투자자가 원할 때 채권을 주식으로 바꿔 주가 상승에 따른 차익을 볼 수 있다.

한국채택국제회계기준(K-IFRS)은 CB나 신주인수권부사채(BW) 등에 포함된 전환권을 파생상품으로 인식해 회계에 반영하도록 규정한다. 평가손실이 발생할 경우 실제 현금 유출과 상관없이 파생상품 부채로 계상된다.

주가가 하락하면 평가이익이 발생한다. 반대로 주가 상승시 CB 전환가격과 시가간 괴리가 커져 평가손실이 발생하고 손익계산서상 당기순손실로 잡힌다.

◇주가 상승으로 2020년 파생상품평가손실 153억

씨아이에스는 상장 초기부터 당기순손실이 발생했다. 실적과 CB가 동시에 영향을 줬다. 상장해인 2017년 매출 261억원, 영업손실 48억원을 기록했다.

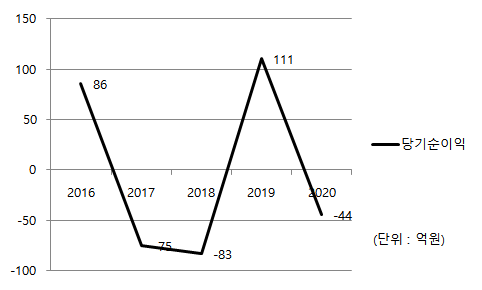

전년 대비 매출(761억원)은 66% 줄고, 영업이익(102억원)은 적자전환했다. 당기순이익도 같은 기간86억원 흑자에서 75억원 적자로 돌아섰다.

2018년에는 매출액이 435억원으로 2017년보다 67% 증가했다. 다만 영업손실 규모는 120억원으로 전년 대비 두배 이상 증가했다. 영업손실 규모가 커지면서 당기순손실도 전년 대비 8억원 증가한 83억원을 기록했다.

2019년에는 잠시 반등했다. 해외 수주량이 본격적으로 증가하면서 매출 1005억원, 영업이익 153억원을 기록했다. 매출이 전년 대비 두배 이상 증가하면서 당기순이익도 111억원을 기록했다.

씨아이에스는 이때부터 본격적으로 2차전지 수혜 기업으로 주목받기 시작했다. 2018년 1564억원이었던 수주잔고는 2020년 처음으로 2000억원대를 돌파하며 2422억원을 기록했다. 올 1분기말 기준으로도 2722억원을 기록한 것으로 알려졌다.

하지만 CB가 '야누스의 얼굴'을 드러내기 시작했다. 씨아이에스의 주가는 2019년까지만해도 주당 3000원을 넘기지 못했다. 2020년 한해 동안 3배 이상 뛰며 주당 1만원에 근접하더니 최근엔 2만원에 다다랐다. 12일 종가 기준으로는 주당 1만9100원이다.

씨아이에스가 작년 10월에 발행한 300억원 규모의 사모 CB 전환가액은 주당 7603원이다. 주가가 큰 폭으로 뛰며 파생상품평가손실 153억5309만원이 발생했다. 2019년 2억7217만원과 비교했을 때 55배 증가한 수치다.

씨아이에스는 2020년 매출 1180억원, 영업이익 139억원을 기록했다. 영업이익이 2019년 대비 9% 감소하긴 했지만 매출은 17% 증가하며 성장세를 보였다. 하지만 CB로 인한 파생상품평가손실 때문에 당기순손실 44억원을 기록했다.

◇2021년 상반기말 기준 선수금 840억…현금 흐름 개선 기대

올 상반기 기준 파생상품평가손실은 총 56억2395만원이다. 작년 한해 동안 발생한 파생상품평가손실의 36%에 해당한다. 다만 올해는 전망이 밝다. 작년과 비교했을 때 실적이 더 좋아졌다.

올 상반기 기준 씨아이에스는 매출 732억원, 영업이익 107억원을 기록했다. 작년 상반기 대비 매출(337억원)은 117%, 영업이익(28억원)은 282%나 증가했다. 영업이익은 이미 작년 한해 기록에 거의 근접했다.

역대급 실적 덕분에 파생상품평가손실을 반영했음에도 씨아이에스는 올 상반기말 기준 당기순이익 39억원을 달성했다. 작년 상반기 당기순손실 25억원을 기록한 것과 대비되는 모습이다.

현금 흐름도 점차 개선될 것으로 보인다. 씨아이에스의 올 상반기 영업활동으로 인한 현금 흐름은 -247억원이다. 다만 이는 선수금에서 나와야할 흐름이 덜 반영된 수치다. 올 상반기말 기준 씨아이에스의 선수금은 840억원 규모다.

회계법인 관계자는 "수주 산업을 영위하는 기업은 회계상 수주 직후 매출을 인식하고 사업 진행률에 따라 현금 흐름이 계상된다"며 "선수금 규모를 봤을 때 현금 흐름은 차차 개선될 것으로 보인다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

남준우 기자의 다른 기사 보기

-

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재

- [아시아나 화물사업부 M&A]취항지별 '운항 허가' 리스크, 딜 클로징 미칠 영향은

- [아시아나 화물사업부 M&A]'KAS+아시아나에어포트', 지상조업 독점 해결책은

- 한앤코, '코오롱인더 필름 JV' 지분 80% 확보한다

- 총회연금재단, 이래CS 운영 자문 맡길 GP 찾는다