IPO 찬바람 솔솔…마이너스 공모주펀드 '속속' 멀티에셋·하나UBS 채권형 펀드 '적색등'…코스닥벤처펀드, 비우호적 여건 직면

양정우 기자공개 2021-10-21 07:17:19

이 기사는 2021년 10월 15일 16:18 thebell 에 표출된 기사입니다.

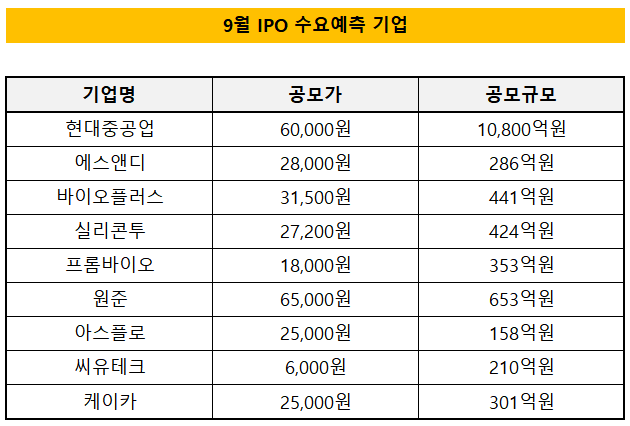

뜨거웠던 국내 기업공개(IPO) 시장에 찬바람이 불면서 마이너스 수익률을 거두는 공모주펀드가 나오기 시작했다. 일단 멀티에셋자산운용과 하나UBS자산운용의 채권형 펀드에 적색등이 켜졌으나 폭발적으로 늘어난 코스닥벤처펀드도 불리한 여건에 놓여있다.15일 자산관리(WM)업계에 따르면 지난달 IPO 수요예측을 벌인 신규 상장사 9곳(스팩 상장 제외) 가운데 5곳의 주가(전일 종가 기준)가 공모가를 밑돌고 있다. 이들 기업은 에스앤디, 바이오플러스, 실리콘투, 프롬바이오, 케이카 등이다.

'따상(공모가 두 배의 시초가 후 상한가)'은커녕 공모가마저 사수하지 못한 업체가 절반을 넘어섰다. 기관 수요예측에 나설 때마다 사상 최대 규모의 뭉칫돈이 쏠리고 경쟁률 신기록을 갱신했던 시점과 투자 분위기가 확연하게 바뀌었다.

긴장감이 맴도는 건 공모주 투자가 알파 창출의 핵심 전략인 공모주펀드도 마찬가지다. 공모주의 매력은 증권사 IB가 책정한 적정기업가치에 할인율(10~30%)이 반영된 가격(공모가)으로 주식을 살 수 있는 점이다. IPO 자체에 가격 할인의 프로세스가 적용된다. 공모주펀드는 이런 콘셉트를 감안해 설계됐기에 상장 후 주가가 공모가에도 못 미치면 곤혹스러울 수밖에 없다.

연초 이후 수익률(지난 13일 기준)이 마이너스를 기록한 펀드도 속속 등장하고 있다. 멀티에셋자산운용의 '멀티에셋PIONEER공모주IPO증권투자신탁(이하 멀티에셋공모주, -0.65%)', 하나UBS자산운용의 '하나UBS파워공모주증권자투자신탁(하나UBS공모주, -2.06%)' 등이 대표적이다.

이들 두 펀드는 채권 투자가 주축인 상품이다. 멀티에셋공모주는 채권에 대한 투자 비율이 70% 이상이다. 나머지 30%만 주식(공모주)에 투자를 벌인다. 하나UBS공모주의 경우 국공채형 모펀드와 채권혼합형 모펀드에 100%를 투자하는 펀드다. 모두 수익률의 안정성이 매우 높은 스타일이지만 마이너스 수익률을 기록하는 성적을 거뒀다.

공모주펀드가 처한 비우호적 여건은 채권형 펀드만의 고민이 아니다. 연초 따상 열풍과 코스닥 주가 랠리의 최대 수혜자인 코스닥벤처펀드도 수익률이 크게 낮아지고 있다. 아직까지 연초 이후 기준으로 마이너스 수익률인 공모펀드는 나오지 않았으나 1개월 수익률은 마이너스 성적인 펀드가 적지 않다.

코스닥벤처펀드는 정부가 코스닥시장 육성과 벤처기업 활성화의 일환으로 출시한 상품이다. 전체 투자금의 50% 이상을 코스닥과 벤처기업에 투자하는 게 특징이다. 그 대신 공모주 우선배정 혜택을 누린다. 하지만 최근 코스닥 시장의 폭락세에 타격을 받았다. 유니버스 대부분이 코스닥 상장사인 데다 의무보유 확약에 묶여 즉각 매도로 대응할 수 없는 자산도 있다.

여기에 국내 공모주펀드가 폭발적으로 늘어나면서 우선배정 요건을 충족하기 위한 경합도 치열하다. 국내 메자닌(CB, BW 등), 신주 발행량은 한정돼 있기 때문이다. 우선배정 조건을 달성하지 못한 운용사는 투자 눈높이를 점차 낮출 수밖에 없다. 크레딧 리스크가 높은 발행사의 메자닌이라도 일단 펀드에 담는 방식으로 공모주 우선배정에 참여하고 있다.

WM업계 관계자는 "활황 장세가 끝나면 메자닌 투자자가 주식 전환보다 상환 청구로 돌아설 가능성이 높다"며 "부채상환능력이 낮은 발행사의 메자닌은 유동성 리스크가 점증할 수밖에 없다"고 말했다. 이어 "IPO 시장도 냉기가 돌기 시작하면 상장에 나서는 기업이 줄기 시작할 것"이라며 "폭발적으로 늘어난 공모주펀드가 투자할 물량이 부족해질 수 있다"고 덧붙였다.

코스닥벤처펀드는 2018년 첫 조성 이후 한동안 투자자가 외면해 왔다. 무엇보다 수익률 부진이 원인이었다. 공모형 코스닥벤처펀드의 경우 2018년 말 누적 수익률이 모두 마이너스였을 정도다. 그 뒤 2019년 말까지 부진을 겪다가 지난해 들어 기사회생에 성공했다.

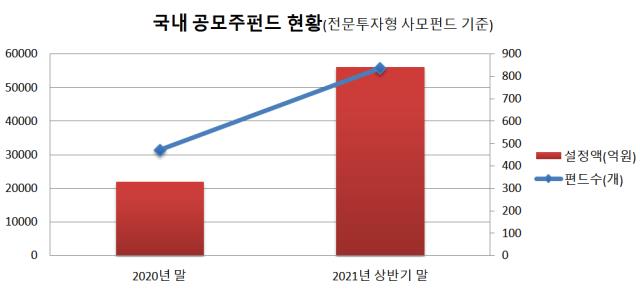

올해 상반기 말 기준 공모주펀드(코스닥벤처펀드, 공모주하이일드펀드, 일반 공모주펀드 등)는 총 5조6158억원으로 집계됐다. 지난해 말 2조2035억원과 비교해 반년만에 2배 이상 급증했다. 따상 신드롬에 공모주 투자가 '핫'한 인기를 끌면서 너도나도 펀드 조성에 나섰다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

양정우 기자의 다른 기사 보기

-

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'