A등급 '해태제과' 올해 첫 공모채 추진…최대 800억 목표 'KB·키움'과 발행 전략 협의…얼어붙은 시장 수급 변수

강철 기자공개 2022-05-23 14:21:19

이 기사는 2022년 05월 20일 10:16 thebell 에 표출된 기사입니다.

해태제과가 올해 첫 공모채 발행에 나선다. 불안정한 회사채 시황을 극복하며 목표로 잡은 800억원 증액 발행에 성공할지 성공할지 관심이 쏠린다.20일 증권업계에 따르면 해태제과는 다음달 초 자금 조달을 목표로 공모채 발행을 검토하고 있다. 현재 대표 주관사인 'KB증권·키움증권'과 세부 발행 조건을 논의 중이다. 두 증권사는 2019년부터 해태제과의 회사채 발행 업무를 사실상 전담하고 있다.

발행 목표액은 500억원을 염두에 두고 있다. 만기는 3년 단일물로 구성하는 것이 유력하다. 발행 시점을 다음달 초로 잡은 점을 감안할 때 늦어도 이달 말에는 가격 결정을 위한 수요예측을 실시할 것으로 예상된다.

조달한 자금은 대부분 만기채 차환에 투입할 것으로 보인다. 2019년 발행한 15회차 3년물 500억원의 만기가 오는 7월 10일 도래한다. 회사채 금리 상승이 지속될 가능성이 높은 점을 감안해 미래 차환 재원을 마련해두는 것으로 보인다.

해태제과는 국내 대표 식품 제조사다. 비스켓, 껌, 캔디, 초콜릿, 스낵, 파이, 냉동식품 등 여러 먹거리를 제조해 판매한다. 롯데제과, 크라운제과, 오리온과 함께 국내 4대 제과 기업으로 꼽힌다.

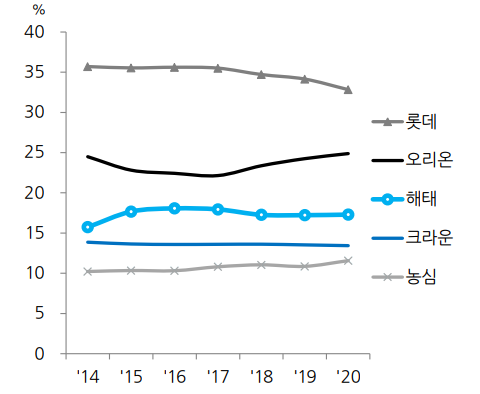

약 15~20%의 국내 시장 점유율을 바탕으로 연간 5500억원 안팎의 매출액과 5~10%의 EBITDA마진을 꾸준하게 달성하고 있다. 올해 1분기에는 매출액 1467억원, 영업이익 55억원, 순이익 27억원을 기록했다.

국내 회사채 시장에 수요예측 제도가 도입된 2012년부터 거의 매년 공모채를 발행하는 정기 이슈어(issuer)이기도 하다. 지금까지 공모채로 조달한 누적 자금만 약 5000억원에 달한다. 작년 4월에도 시장을 찾아 400억원을 마련했다.

국내 3대 신용평가사는 지난해 4월 본 평가에서 해태제과의 신용등급과 전망을 'A0, 안정적'으로 제시했다. 주력 사업의 시장 지위와 수익 창출력이 A0 등급에 준한다고 평가했다. 빙과사업 매각 후 한층 건전해진 재무구조는 등급 상향의 트리거가 될 수 있다고 봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계