[특례상장 주관사 성적표]링크제니시스, 신기루 된 '5년간 3배 성장' 로드맵[하나금융투자]실제 성장률 40% 미만...보수적으로 책정한 기업가치는 충족

남준우 기자공개 2022-06-14 13:02:02

[편집자주]

코스닥 특례상장 요건이 도입된 지 17년이 지났다. 몇 년 안에 획기적인 성장이 가능하다는 장밋빛 미래를 제시하는 경우가 대부분이다. 하지만 거래 정지를 당하거나 상장 폐지 얘기가 나오는 곳이 속속 등장하는 게 현실이다. 주관사는 시장 상황이 좋을 때 자격이 되지 않는 기업을 마구잡이로 상장시켜 놓고 높은 수수료만 챙겼다는 비판을 받고 있다. 더벨은 특례 상장 기업의 현황을 살펴보고 주관사별 역량을 가늠해보고자 한다.

이 기사는 2022년 06월 10일 14:34 thebell 에 표출된 기사입니다.

하나금융투자는 링크제니시스 IPO 몸값을 최대한 보수적으로 책정해서 투자자에게 제시했다. 4년을 넘긴 지금, 기업가치는 예상했던 것과 비슷한 수준까지 올라왔다.하지만 투자자에게 제시했던 성장 로드맵은 결과적으로 신기루에 불과했다. 매출액 기준으로 약 3배 성장할 것으로 내다봤지만 실제 성장률은 40%에도 미치지 못한다.

◇IPO 몸값 절반 깎아서 제시…투자자 고수익 기대

링크제니시스는 2018년 2월 기술특례 상장 요건을 활용해 코넥스에서 코스닥으로 이전 상장했다. AI 기반 반도체 검증 자동화 시스템 사업을 영위하는 회사다. 모든 소프트웨어 제품은 시장 출시 전 반복적인 테스트를 통한 신뢰성 입증이 필수다. 자체 개발한 'MAT' 자동화 프로그램이 기존 수작업 방식 대체재로 주목받으며 주목 받았다.

LG전자, 현대모비스 등 대기업이 주요 고객사다. 상장 전 MAT가 한국정보통신기술협회로부터 국내 최초 블랙박스 자동화 테스트 도구로 채택되는 등 기술력을 인정받았다. 다른 특례 상장사와 달리 상장 전 꾸준히 이익을 실현한 만큼 재무구조도 탄탄했다.

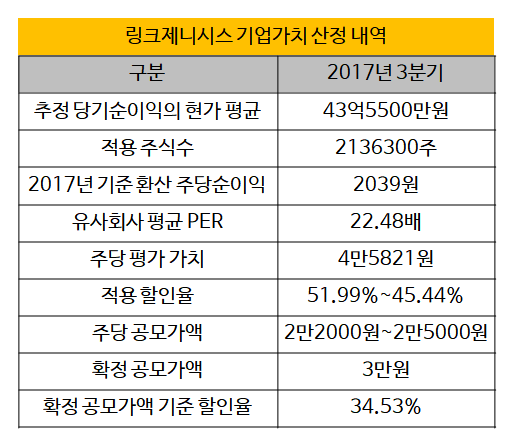

주관사인 하나금융투자는 링크제니시스의 할인 전 기업가치를 약 1000억원까지 내다봤다. 2017년 순이익은 30억원 미만이나 2021년에 103억원까지 증가할 것으로 전망했다. 2018년~2021년 순이익 현가 평균(43억원)에 유사회사 평균 PER 22.48배를 적용했다.

하나금융투자는 링크제니시스의 성장 근거를 CIM(생산관리시스템)과 XCom, Xgem 등으로 대표되는 S.W 사업으로 제시했다. 2016년~2017년 반도체 생산장비 성장률이 69%로 전망되는 점을 투자자에게 언급했다. XCom·XGem 제품군은 2017년도 목표 추정치 달성을 눈앞에 둔 상황이었으며 CIM은 국내외 생산 설비 발주를 이미 받은 상태였다.

이러한 추세가 2019년도까지는 지속할 것으로 내다봤다. 삼성전자가 4년간 37조원을 반도체 설비 공정의 투자를 계획한 점 등을 추가 근거로 제시했다. 앞으로 5년간 꾸준한 성장세를 기록할 것으로 예측한 이유다.

몸값도 보수적이었다. 하나금융투자는 51.99%~45.44%라는 비교적 높은 할인율을 적용했다. 이에 기대가 컸다. 기관투자자 수요예측에서 750대 1이 넘는 경쟁률을 기록하며 공모가밴드(2만2000원~2만5000원) 최상단을 넘긴 주당 3만원으로 공모가를 결정했다.

공모가를 적용한 기업가치 640억원이다. 여전히 할인 전과 비교했을 때 약 35% 할인된 가격이다. 투자자로서는 예상대로만 성장해준다면 상장 이후 여전히 높은 수익률을 기대할 수 있다.

◇국내 시장 경쟁 심화에 실적 상승 '기대 이하'

최근 링크제니시스의 몸값은 약 800억~900억원 선으로 하나금융투자의 예측과 비슷한 수준까지 올라왔다. IPO 이후 증자 과정에서 시가총액이 다소 떨어진 측면도 있지만 애초에 높은 할인율을 적용했던 만큼 큰 괴리는 없다.

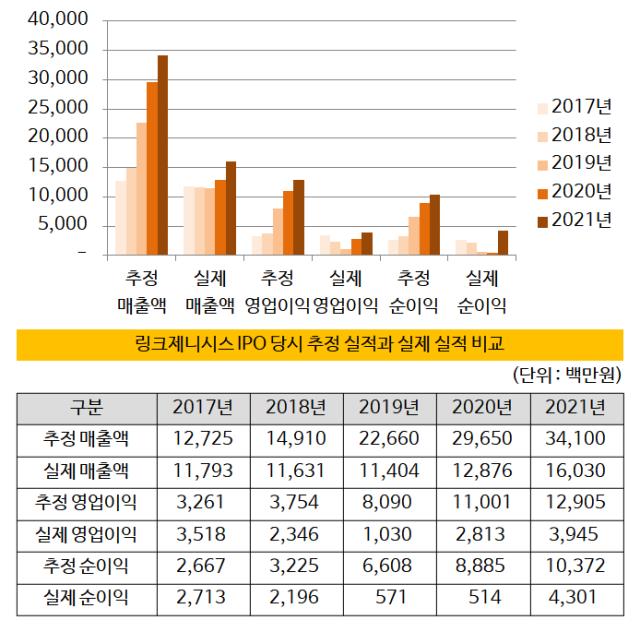

하지만 하나금융투자와 링크제니시스가 제시한 성장 로드맵은 결과적으로 신기루에 불과했다. 매출액 기준으로 5년간 3배 성장을 기대했다. 실제 성장률은 3배는커녕 40%에도 미치지 못했다.

IPO 당시 약속한 자금 사용 계획은 잘 지키고 있다. 링크제니시스는 공모로 유입된 87억원을 연구개발, 해외시장 개척 등에 사용하기로 약속했다. 한동안 영업이익이 준 주된 이유는 연구개발비다. 매년 대규모 연구개발비가 판관비에 포함되고 있다.

그럼에도 불구하고 장밋빛 전망과의 괴리가 너무 크다. 2021년 연결기준 실적 전망치는 매출 341억원, 영업이익 129억원, 순이익 103억원이다. 실제로는 매출 160억원, 영업이익 39억원, 순이익 43억원에 불과하다. 영업이익 기준으로 보면 2017년 35억원을 기록한 이후 하락하다가 작년에서야 겨우 원상복구 했다.

처음 계획했던 해외시장 진출이 코로나19라는 변수에 막힌 점은 억울할 일이다. 다만 이를 제외하고서라도 국내 시장 경쟁 심화를 지나치게 낙관적으로 받아들인 것이 아니냐는 비판도 나온다.

한 반도체 업계 관계자는 "반도체나 소프트웨어 테스트 장비는 국내 업체별로 기술력 차이가 월등하게 큰 경우는 찾기 힘들다"며 "결국 수주를 얼마나 해오느냐의 문제인데 SFA와 같은 대형 업체뿐만 아니라 최근 소부장 업체들도 속속히 시장에 들어오면서 경쟁이 심화하고 있는 상황"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

- 'K-방산' 탑승 풍산, 새 캐시카우로 '매력 어필'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [PE 포트폴리오 엿보기]'매각 추진' 에프앤디넷, 체질개선 노력 빛 보나

- 딜로이트안진, TPG의 녹수 매각 '숨은 도우미'

- SK그룹 AI반도체 '사피온', 최대 2000억 시리즈B 펀딩 추진

남준우 기자의 다른 기사 보기

-

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재

- [아시아나 화물사업부 M&A]취항지별 '운항 허가' 리스크, 딜 클로징 미칠 영향은

- [아시아나 화물사업부 M&A]'KAS+아시아나에어포트', 지상조업 독점 해결책은

- 한앤코, '코오롱인더 필름 JV' 지분 80% 확보한다

- 총회연금재단, 이래CS 운영 자문 맡길 GP 찾는다

- [아시아나 화물사업부 M&A]FI 필요한 제주항공, '애경그룹 주담대' 허들 넘을까