루닛 밸류에이션, 작년말 프리IPO 수준 제시 예심 청구서 수치 대비 17% 할인, 최대 5149억 기대

심아란 기자공개 2022-06-17 10:33:18

이 기사는 2022년 06월 16일 11:11 thebell 에 표출된 기사입니다.

인공지능(AI) 기반 의료 솔루션 개발사 루닛이 IPO를 위한 증권신고서를 제출했다. 희망 공모가 상단 기준으로 5149억원의 상장 밸류를 책정했다. 거래소 상장예비심사 청구서에 써낸 가격보다 17% 할인한 수치로 시장 분위기를 감안해 눈높이를 조정한 것으로 보인다.루닛은 내달 7일부터 이틀 동안 공모가 확정을 위한 수요예측에 나선다. 4월에 거래소 예비심사를 통과하고 약 2개월 만에 공모 절차를 시작했다. 공모 예정 금액은 534억~595억원이다. 공모 구조는 100% 신주 발행이므로 공모액은 모두 루닛으로 유입될 예정이다.

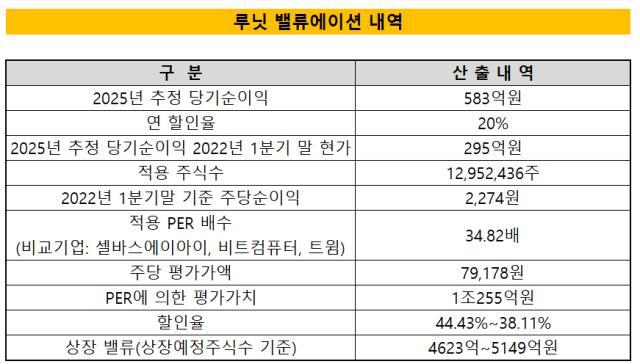

루닛은 2025년의 추정 당기순이익을 583억원으로 가정해 기업가치를 산출했다. 현재가치로 환산하면 295억원으로 여기에 비교기업(셀바스에이아이, 비트컴퓨터, 트윔)의 평균 PER 34.82배를 적용했다.

추정 순이익을 활용한 적정 기업가치는 1조255억원으로 책정했다. 할인율을 적용해 시장에 제시한 기업가치는 최대 6347억원이다.

우선주와 주식매수선택권 등 잠재주식수를 제외한 상장 밸류는 4623억~5149억원으로 나타났다. 거래소 예비심사 청구서에는 최대 6198억원을 적어냈으나 실제로는 17% 낮춘 셈이다. 공모가 하단 기준 프리 밸류는 4800억원으로 작년 11월에 완료했던 프리IPO의 포스트 밸류와 동일하다.

프리IPO를 전후해 내실을 강화했지만 상장 밸류에는 반영하지 않았다. 지난해 11월 유방암 진단 솔루션과 응급질환 자동분류 솔루션 두 품목에 대해 미국 식품의약국(FDA)에서 정식 허가를 획득했다. 그해 12월에는 미국, 캐나다, 일본, 호주, 브라질 등 5개국 의료기기 단일심사 프로그램인 MDSAP 인증을 획득하며 등 글로벌 공략을 위한 기반을 다졌다.

제약·바이오·헬스케어 섹터가 침체돼 있는 시장 상황을 고려해 몸값을 조정한 모습이다. 루닛이 밴드 하단에서 공모가를 확정지어도 의료 AI 기업 IPO 딜 중에서는 가장 높은 상장 밸류로 기록될 전망이다. 앞서 상장한 뷰노, 제이엘케이, 딥노이드 등의 상장 몸값은 평균 1900억원 수준이었다.

2013년 설립된 루닛은 의료 AI 영상분석 기술 상용화에 성공했으며 가던트헬스, GE헬스케어, 필립스, 후지필름 등 글로벌 업체와 파트너십을 맺은 점이 핵심 경쟁력으로 꼽힌다. 대표 제품은 암 진단에 활용되는 AI 솔루션 '루닛 인사이트(Lunit INSIGHT)'와 암 치료를 위한 AI 바이오마커 플랫폼 '루닛 스코프(Lunit SCOPE)'다.

지난해 매출액은 66억원을 기록했으며 올해는 1분기 만에 작년 연간치 절반 수준인 약 30억원을 달성했다. 루닛은 올해 연간 매출액을 207억원으로 예상하고 있다. 이번 IPO로 확보한 자금은 연구개발과 해외 판로 확보에 투입할 계획이다. 상장 주관사는 NH투자증권이 맡고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인