롯데케미칼, 최대 5000억 공모채 발행 추진 미국 양극박 생산기지 자금 소요 대비, 급등하는 금리 대비 목적도

강철 기자공개 2022-08-01 07:19:13

이 기사는 2022년 07월 28일 15:19 thebell 에 표출된 기사입니다.

롯데케미칼이 6개월만에 공모채 시장에 복귀한다. 최대 5000억원을 조달해 미국 양극박 생산기지 건립을 비롯한 여러 자금 소요 이슈에 대비할 방침이다.28일 증권업계에 따르면 롯데케미칼은 이르면 다음달 말 공모채를 발행해 수천억원의 운영자금을 확보할 계획이다. 현재 주관사단과 회사채 시장 분위기와 수급 동향을 파악하고 있다. 주관사단은 KB증권, 한국투자증권, 삼성증권, 키움증권으로 꾸렸다.

모집액은 2500억원으로 설정했다. 만기는 3년물과 5년물로 나누는 것을 염두에 두고 있다. 수요예측에서 모집액을 초과하는 주문이 들어오면 최대 5000억원까지 증액을 추진할 방침이다. 발행 시점을 감안할 때 8월20일 전후로 입찰이 이뤄질 것으로 예상된다.

이번 3·5년물은 롯데케미칼이 지난 2월28일 이후 약 6개월만에 다시 발행하는 공모채다. 반년 전에는 3·5·10년물로 5000억원을 마련해 차입금 상환과 원재료 매입에 활용했다. 다만 이후로는 급등하는 금리를 고려해 시장성 조달을 자제했다.

6개월만에 공모채로 마련하는 자금은 상당 부분 미국 양극박 공장 건립에 투입할 것으로 예상된다. 롯데케미칼은 최근 이사회를 열고 미국 전지소재 계열사인 'LOTTE Battery Materials USA'에 1억640만달러(약 1383억원)를 출자하는 안건을 결의했다.

LOTTE Battery Materials USA는 모회사 출자금을 활용해 켄터키주 엘리자베스타운 인근에 양극박 생산기지를 건립할 계획이다. 완공 예정 시점인 2025년부터 연간 3만6000톤의 양극박을 미국 전기차 배터리 시장에 공급한다는 목표를 세웠다.

양극박 공장 건립 외에 만기채 차환에 대비한다는 포석도 있는 것으로 보인다. 롯데케미칼이 2015년 발행한 51회차 7년물 1000억원의 만기가 오는 10월 8일 도래한다. 기준금리가 계속해서 오르고 있는 만큼 회사채 금리가 하향 안정세를 보이는 현 시점에 미리 차환 재원을 마련하는 것이 필요하다.

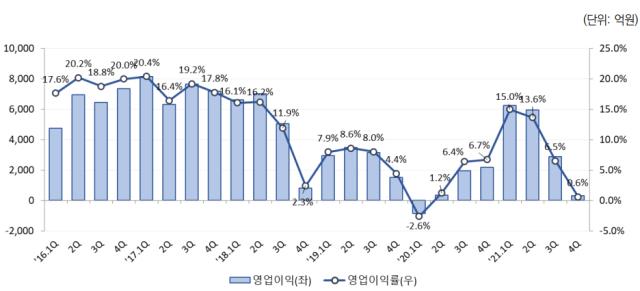

한국기업평가와 한국신용평가는 지난 3월 정기평가에서 롯데케미칼 회사채의 신용등급과 전망을 'AA+, 안정적'으로 매겼다. 제품 구성, 생산 능력, 계열사 밸류 체인 등이 AAA등급에 준할 정도로 우수하다고 평가했다. 이를 감안할 때 회사채 업황이 불안정하더라도 목표로 잡은 최대 5000억원 조달은 어렵지 않을 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계