SK실트론, 8550억 CAPEX 배경은 현금 유동성 자신감 보유 현금자산·이익잉여금 우상향, 영업현금흐름 및 운전자본 관련 지표도 양호

이민우 기자공개 2022-10-04 14:19:49

이 기사는 2022년 09월 30일 14:41 thebell 에 표출된 기사입니다.

SK실트론이 8550억원 규모의 300㎜ 실리콘 웨이퍼 증설을 단행한다. 이번 투자 이후 공급망과 금리, 반도체 업황 및 내부상황 등 내년 상반기 경영환경을 지켜본 뒤 4000억원 규모의 추가 투자에도 나설 계획이다. 경영환경상에서 고민하는 부분도 투자시점에 대한 것으로 알려져 투자 백지화나 규모 축소 등의 가능성은 낮을 것으로 전망된다.올해 3월에도 SK실트론은 1조원대 규모 CAPEX 계획을 발표한 바 있다. 내년 상반기 추가투자 단행을 생각하면 총 2조2000억원 이상으로 이번에 발표된 투자만 해도 자산총액의 24.84%에 해당한다. SK실트론은 올해부터 2026년까지 3단계에 걸쳐 2조3000억원을 투자할 계획이다.

SK실트론 관계자는 "고객사 및 시장에서 요구하는 반도체 수요는 계속해서 증가 중"이라며 "추후 글로벌 시장 내 반도체 수요의 증가를 고려하면 선제적인 투자가 필요할 것으로 판단됐다"고 설명했다.

◇연이은 과감한 CAPEX 배경 '현금·투자여력 지표 우상향'

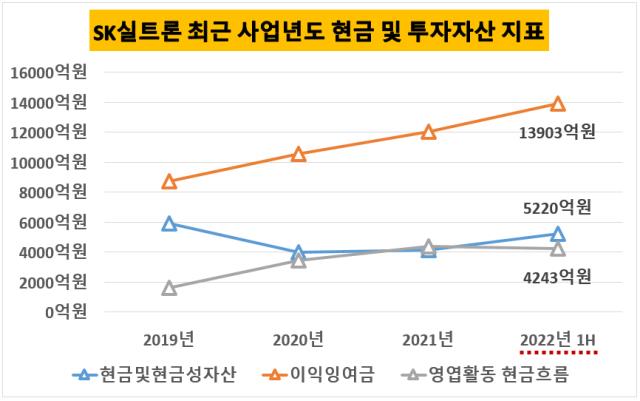

SK실트론의 과감한 CAPEX 단행은 풍부한 현금자산 및 현금창출능력에 기반한다. 올해 반기보고서 기준으로 SK실트론이 보유한 현금및현금성자산은 5220억원 규모다. 지난해 상반기 4130억원 규모에서 1000억원 이상 늘었다. 지난해를 포함한 3개 사업년도에서 현금및현금성자산은 2019년 5910억을 기록한 이후 2020년 4009억원, 지난해 4130억원으로 4000억원 대를 유지했는데 올해 5000억원 이상으로 곳간이 다시 쌓였다.

현금및현금성자산 증가의 주요 배경은 영업활동의 호조다. 2020년부터 지난해까지 각 반기 당 창출됐던 SK실트론의 영업활동 현금흐름은 각각 1164억원, 2270억원, 2070억원, 2310억원이었다. 반면 올해는 상반기에만 4243억원 영업활동 현금흐름이 발생한 것으로 나타났다.

이에 비례해 CAPEX 등 기업의 투자여력을 가늠할 수 있는 이익잉여금 규모도 꾸준히 확대되고 있다. 올해 상반기 별도기준 SK실트론의 이익잉여금은 1조5044억원으로 지난해말보다 2000억원 이상 늘었다. 지난해를 제외한 최근 3개 사업년도에서 2018년 당시 이익잉여금은 6589억원이었는데 이후 8723억원(2019년), 1조857억원(2020년)을 기록하며 우상향 곡선을 그리는 중이다.

SK실트론 관계자는 "6월 한국신용평가에서도 기존에 '안정적'으로 평가받았던 등급 전망이 '긍정적'으로 한 단계 상항됐다"며 "조정 핵심 사유로는 우호적 수급에 이은 이익창출력 지속과 재무안정성 개선 예상, 빠른 투자성과 가시화로 인한 외형 강화 전망이 꼽혔다"고 전했다.

◇운전자본 적정 수준 유지, 재고·매출채권회전율 등 유동성 지표도 양호

통상 재고자산 및 매출채권이 크게 감소한 채 영업활동 현금흐름만 증가할 경우 현재보다 과거 영업에서 창출된 현금의 비중이 큰 것으로 해석된다. 이는 사업체의 현재 영업활동이 원활하지 않아 추후 현금창출능력이 떨어질 수 있다는 신호로 비춰진다. 꾸준한 영업활동현금흐름이 창출되기 위해선 재고자산 및 매출채권이 일정한 수준 이상으로 유지돼야하는 셈이다.

SK실트론의 재고자산은 올해 상반기 5007억원을 기록해 지난해말보다 줄었지만 감소 폭은 24억원 정도에 불과했다. 반면 매출채권은 2864억원을 기록해 지난해말 대비 495억원 늘어 전체 운전자본은 오히려 471억원 규모 만큼 확대됐다. SK실트론의 현금 창출 능력이 상반기 이후에도 꾸준히 유지될 가능성이 높은 셈이다.

운전자본은 늘었으나 유동성에 끼치는 부담을 평가할 수 있는 재고자산회전율과 매출채권회전율 등 관련 지표는 양호하다. SK실트론은 매출이 지난해 상반기 대비 33.8% 증가하는 등 꾸준히 외형 면에 성장하고 있지만 재고자산은 5000억원대 내외로 일정한 수준을 계속 유지 중이다. 덕분에 SK실트론의 재고자산회전율은 2020년 2.6회에서 지난해 2.9회, 올해 상반기 3.2회로 개선됐다.

매출채권회전율은 외형성장에 따라 10.2회(2018년), 10회(2019년), 9.8회(2020년), 지난해 8.8회로 감소하고 있으나 반도체 관련 사업체 상당수가 5회 미만인점을 생각하면 아직 준수한 수준이다. 매출채권회전일수 역시 2018년 35.6일에서 지난해 41.6일까지 늘었으나 반도체 및 수출 기업의 통상 회전일수인 50일에는 못미쳐 여전히 빠른 대금회수 속도를 유지 중이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- '삼수는 없다' 이뮨온시아, 기평 'A·BBB'로 상장 본격화

- 스마일게이트RPG, 기업가치 '7조' 추산…IPO 전망은

- 'K-GAAP과 IFRS 사이' 스마일게이트의 CB 스토리

- 스마일게이트, CB 전환권 만료 덕 순이익 '8512억'

- [건설리포트]중흥토건, 분양수익 급감…수익성 제동

- [K-배터리 파이낸스 분석]'롯데·SK·솔루스' 재무 한눈에 보니…CAPA가 실적 갈라

이민우 기자의 다른 기사 보기

-

- [이통3사 AI 매치업]sLLM 경쟁, SKT '선착' KT '추격' LGU+ '후발'

- [네이버 알짜사업 톺아보기]인수 우려샀던 포시마크, 발빠른 정상화 '시너지 기대'

- [네이버 알짜사업 톺아보기]C2C 강자 크림, 종합패션 이커머스 플랫폼 발돋움

- 크로스앵글, 웹3 솔루션 사업 강화 돌파구

- [네이버 알짜사업 톺아보기]스노우, 컴퍼니빌더·카메라앱 '투트랙 전략' 순항

- [Company Watch]본사 합병 카카오브레인, 적자에 성과 부진 '그대로 흡수'

- [KT·현대차 딥 커넥션]밀리의서재·지니뮤직, 콘텐츠사의 대량고객 연결고리

- [KT·현대차 딥 커넥션]최대주주 올랐지만 '곧 하산' 전망, 파트너십은 '유지'

- [Company Watch]'순액법 착시 있지만' 카카오모빌리티, 인프라 성장 '호조'

- [KT·현대차 딥 커넥션]주식뿐 아닌 인재도 교환, 김영섭호도 영입 이어간다