[오늘을 만든 M&A]SK하이닉스, 솔리다임 인수 후 달라진 차입 기조④순부채 15조원 수준, 만기는 장기 분산…차환·상환은 금융시장 여건 따라 대응

김형락 기자공개 2022-11-28 07:26:02

[편집자주]

국내 주요 그룹 성장사에서 굵직한 인수·합병(M&A)은 빠지지 않고 등장한다. 그룹마다, 기업마다 전략은 각양각색이다. 경쟁사를 인수해 시장 지배력을 확대하기도 하고, 기존 사업 포트폴리오에 없는 기업을 인수해 수익원을 다각화하기도 한다. 때로는 M&A가 기업의 명운을 좌우하기도 한다. 그래서 기업들은 M&A 뒤에도 목표했던 시너지를 창출하기 위해 전략, 재무, 법무, 인사 등 가용 자원을 총동원해 일사불란하게 움직인다. THE CFO는 국내 주요 기업들의 M&A 경로, 인수 후 통합(PMI) 성과, 향후 과제 등을 짚어본다.

이 기사는 2022년 11월 22일 13:27 THE CFO에 표출된 기사입니다.

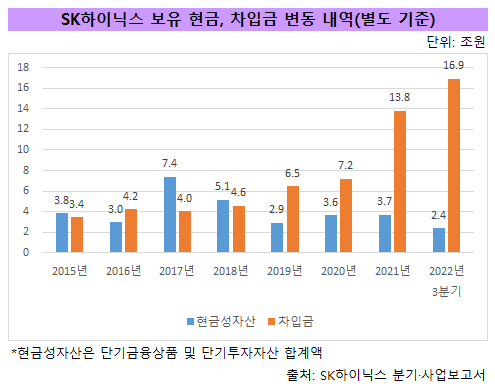

SK하이닉스가 차입 의존도를 높이는 재무 전략을 펴고 있다. 영업활동현금흐름만으로 시설투자와 인수·합병(M&A), 주주 환원 활동 등을 감당하기 어렵기 때문이다. 지난해 인텔 낸드 사업 1차 인수 절차를 끝낸 자회사로 운영자금도 추가로 내려주고 있다. 불어난 차입금을 줄여가기 위해선 2025년까지 낸드 사업 인수 절차를 마치고, 수익성을 바탕으로 영업활동 현금 창출 규모를 늘려가야 한다.SK하이닉스는 차입을 일으켜 인텔 낸드 사업 인수자금을 만들었다. M&A 전후로 차입 전략 변화가 뚜렷하다. 지난해 12월 1차 인수대금 61억900만달러(7조2501억원)를 치르기 위해 장기차입금을 늘렸다. 별도 기준으로 총차입금은 6조6045억원 증가했다. 2019~2020년 1조~2조원대 순증 흐름과 대조적이다.

올 3분기까지 차입 확대 기조가 이어졌다. 신규 차입과 환율 상승으로 원화 환산 외화 차입금이 늘어나는 효과가 겹쳤다. 지난 3분기 말 별도 기준 총차입금은 16조8952억원으로 지난해 말(13조8017억원)보다 약 3조1000억원 늘었다. 연결 기준 총차입금은 약 4조4000억원 늘어난 22조원이다. 별도 기준 차입금 증가분이 대부분을 차지한다.

◇ 자회사 다롄팹·솔리다임으로 약 11조원 수혈

SK하이닉스는 별도 기준 유동성을 주축으로 자금 소요에 대응하고 있다. 배당 지급뿐만 아니라 자회사 자금 지원, M&A 대금 등을 집행하고 있다. 인텔 낸드 사업 인수자금도 SK하이닉스 별도 기준 현금성자산이 해외 자회사를 거쳐 인텔로 빠져나가는 구조다. 별도 기준으로 자본적 지출(CAPEX)도 꾸준히 발생한다. 최근 3년 동안 유형자산 취득에 매년 8조7096억원을 투입했다.

인텔 낸드 사업은 SK하이닉스 보유 현금만으로 소화하기 어려운 투자 건이었다. SK하이닉스는 2020년 10월 88억8000달러(약 10조원)에 사업 양수 계약을 체결했다. 그해 말 SK하이닉스 별도 기준 현금성자산은 3조6206억원이었다.

지난해 11월 이사회에서 인텔 낸드 사업을 인수하기 위한 차입 실행을 의결했다. 산업은행 등에서 장기차입금으로 3조5565억원을 빌렸다. 만기는 각각 2025년 12월(2조3710억원, 이자율 3개월 리보 금리+1.1%), 2027년 12월(1조1855억원, 이자율 3개월 리보 금리+1.25%)으로 나눴다. 그해 만기가 도래한 장기차입금을 일부 상환해 장기차입금 총 순증액은 2조7711억원(별도 기준)을 기록했다.

회사채로도 유동성을 만들었다. 지난해 사채 발행잔액은 별도 기준으로 3조8334억원 순증했다. 1월에 외화채를 3조원가량 찍어뒀다. 만기는 2024년 1월(5928억원, 이자율 1%), 2026년 1월(1조1855억원, 이자율 1.5%), 2031년 1월(1조1855억원, 이자율 2.38%) 순으로 돌아온다.

차입으로 확충한 유동성은 인텔 낸드 사업 인수를 담당하는 해외 자회사(다롄팹, 솔리다임)로 내려보냈다. 자금 이동은 SK하이닉스 현금흐름에 나타난다.

지난해 SK하이닉스는 별도 기준으로 영업활동과 재무활동으로 들어온 현금흐름, 기존 보유 현금을 투자활동현금흐름으로 썼다. 주요 지출 내역은 유형자산 취득 10조4706억원, 기타비유동자산 증가 6조1933억원, 솔리다임(SK hynix NAND Product Solutions) 등 종속기업 지분 취득 3조9807억원이다. 기타비유동자산은 올해 1분기 다롄팹(SK hynix Semiconductor (Dalian)) 출자, 대여금으로 전환한 장기선급금이다.

올해 솔리다임에 추가로 운영자금을 지원했다. 지난 4월 SK하이닉스는 솔리다임에 1조4107억원을 출자했다. 지난 5월에는 SK하이닉스 이사회에 솔리다임 자금 부족 현안이 보고되기도 했다. 지난 8월 솔리다임으로 1년간 운영자금 3억달러(4304억원)를 대여해줬다.

◇ 낸드 사업 인수 2차 클로징 보유 현금 투입 가닥

인텔 낸드 사업 인수 잔금 22억7100만달러(2조4484억원)는 당장 유동성을 압박하는 요인은 아니다. 납입 기한은 2025년 3월이다. SK하이닉스는 현재 보유 현금으로 지급 가능하다고 판단하고 있다. 지난 3분기 말 SK하이닉스 연결 기준 현금성자산은 7조2122억원이다.

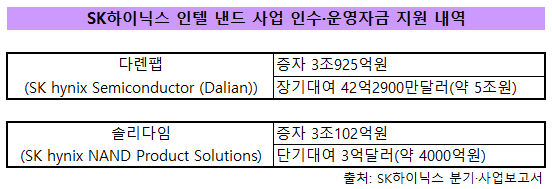

추가 재원 투입 여부는 낸드 사업 현금 창출력에 달려 있다. SK하이닉스가 다롄팹, 솔리다임에 인수자금으로 내려준 유동성을 소진하지 않도록 자체 현금흐름을 만들어 내야 한다. SK하이닉스는 다롄팹에 총 3조925억원을 출자하고, 42억2900만달러(5조389억원) 대여했다. 솔리다임으로는 총 3조102억원을 출자하고, 3억달러를 대여해줬다. 인텔 낸드 사업 양수총액(10조4124억원) 이상으로 유동성을 지원해줬다.

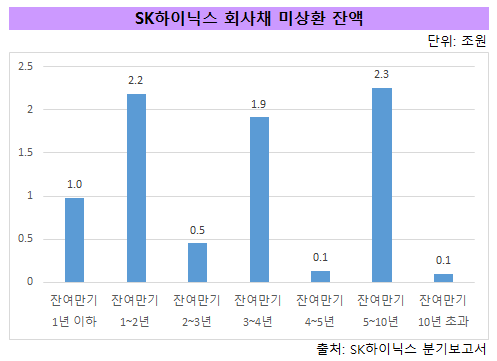

다가오는 차입 만기는 차환과 상환을 함께 고려하고 있다. SK하이닉스는 현재 반도체 업황 다운턴(하강 국면)에 대응해 투자를 줄이며 수익성과 유동성을 관리하고 있다. 차입 만기는 고루 분포시켜 뒀다. 회사채 잔액은 만기 5~10년 28%(2조2548억원), 1~2년 27%(2조1848억원), 3~4년 24%(1조9148억원) 순이다. 조 단위 장기차입금 만기도 2025년과 2027년 돌아온다.

SK하이닉스 관계자는 "인텔 낸드 사업 2차 클로징 대금은 보유 현금으로 지급 가능할 것으로 전망한다"며 "차입금은 금융시장을 활용하거나, 자체 창출 현금흐름으로 상환할 계획"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'

김형락 기자의 다른 기사 보기

-

- [기업집단 톺아보기]코스피 이전 추진하는 파라다이스, 거버넌스 재편 과제

- [Board Index/BSM분석]롯데쇼핑, 기업 운영 경험도 이사회 필요 역량

- [Board Index/롯데그룹]이사진 출석률 100%인 상장사는 한 곳뿐

- [Board Index/롯데그룹]롯데지주는 부결 의안, 계열사엔 보류 의견

- [유동성 풍향계]CJ올리브영, 유보 이익으로 만든 FI 지분 매입 자금

- [Board Index/롯데그룹]사추위에 대표이사 두는 롯데케미칼

- [Board Index/롯데그룹]비상장사부터 시작한 대표·의장 분리

- [Board Index/롯데그룹]계열사 21곳 움직이는 이사진 147명

- [CFO는 지금]롯데하이마트, 자본준비금으로 배당 재원 쌓는 이유는

- [About CFO]빙그레, 고재학 상무 이사회 합류 이유는