[롯데그룹 유동성 점검]'그룹 얼굴' 롯데지주, 차입규모 역대 최고③연간 소요자금 2조 추산…공모 조달 '적색등'

고진영 기자공개 2022-12-07 08:49:20

[편집자주]

일진머티리얼즈 인수, 신소재와 바이오 신사업 진출, 대규모 설비투자, 그리고 롯데건설 지원 등으로 어느 때보다 롯데그룹이 짧은 시간에 많은 돈을 쓰고 있다. 금리 인상과 잇딴 채권시장 이슈에 더해 대규모 지출이 예상된 롯데그룹에 신용평가사들이 일제히 등급전망을 '부정적'으로 바꾸면서 앞으로 외부에서 자금을 끌어오기 쉽지 않을 것으로 전망된다. 결국 내부에서 현금을 확보해야 할 필요성이 높아진 지금, 롯데그룹의 유동성 상태를 THE CFO가 점검해본다.

이 기사는 2022년 12월 01일 15:59 THE CFO에 표출된 기사입니다.

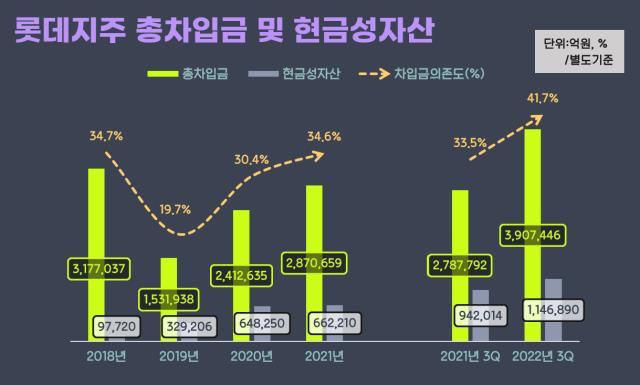

롯데지주는 롯데그룹의 얼굴과 마찬가지다. 최근 롯데지주 신용등급 조정이 그룹 전체의 위상 균열로 직결되는 것도 놀랍지 않다. 자존심 문제를 차지하더라도 롯데지주는 계열사들에 잦은 자금 수혈을 하면서 재무부담이 부쩍 늘었다. 차입규모 역시 급증 추세다.롯데지주는 현재 총차입금이 역대 최고 수준을 보이고 있다. 5년 전까지 1조원 이하(별도기준)를 유지했으나 2018년 롯데케미칼 지분 인수대금 대부분을 단기차입금 조달로 충당한 탓에 그해 차입금이 3조1770원으로 껑충 뛰었다.

그러다 이듬해 롯데카드와 롯데캐피탈 지분 매각으로 1조9000억원 규모의 여유자금을 벌고 단기차입금을 상환, 총차입금이 1조원대로 돌아왔는데 올 9월 말 다시 3조9084억원까지 확대됐다. 3년 전과 비교해 2배가 넘는 규모다.

차입이 늘어난 것은 계열 지분투자와 관련한 순유출 부담이 이어진 탓이다. 2019년 이후 롯데지주가 계열사 지분 취득에 쓴 돈을 보면 롯데케미칼 1956억원, 롯데칠성음료 915억원, 캐논코리아 656억원, 롯데글로벌로지스 594억원, 롯데푸드 555억원 등 대략 5000억원에 이른다.

그밖에도 롯데자산개발 유증에 2091억원을 태웠고 올해는 코리아세븐 유상증자 참여 3984억원, 롯데헬스케어 설립 700억원, 롯데컬처웍스로부터 이노션 주식 매입 466억원 등 약 5000억원이 넘는 자금을 추가로 썼다. 또 올 8월 롯데바이오로직스 설립 과정에서 출자금 104억원을 지출한 뒤 최근 1924억원을 더 출자했다. 전부 합하면 총 1조4000억원 수준이다.

이에 따라 롯데지주의 이중레버리지비율은 2019년 말 131.3%에서 2022년 9월 말 151%까지 올랐다. ‘이중레버리지비율’은 지주사의 자회사 출자총액을 지주사의 자기자본으로 나눈 비율이다. 100%를 넘으면 자회사 출자가 지주회사의 부채를 통해 이뤄졌다는 뜻이다.

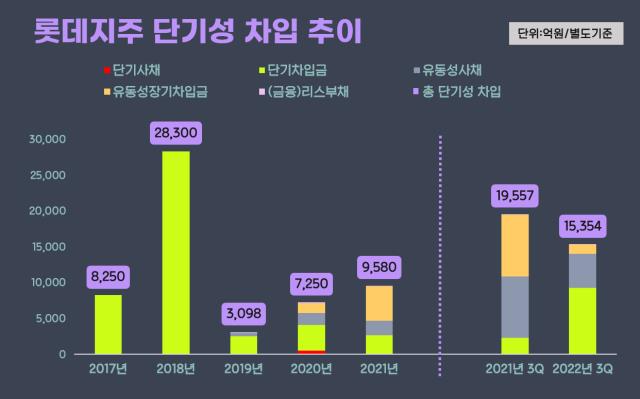

현재 차입금 구성을 보면 9월 말 별도기준 4조원 규모의 총차입 가운데 단기차입금은 9300억원, 유동성 장기부채는 6054억원이 있다. 구체적으로 유동성 사채 4732억원, 유동성 장기차입금 1300억원, 유동성 금융리스부채 22억원 등이다. 합산했을 때 1년 내 만기가 도래하는 단기성차입이 1조5354억원에 달한다. 이자의 경우 올해 나간 비용을 연환산해서 1400억원 수준이다.

여기에 2020년 이후 꾸준히 연 4000억원대의 자본적 지출(CAPEX) 비용도 쓰고 있다. 또 '별도 손익 기준 배당성향 30% 이상'을 배당정책으로 내세운 만큼 배당으로 나갈 돈 역시 계산에 넣어야 한다. 이를 전부 고려할 때 다가오는 1년간 롯데지주가 소요해야 할 자금은 2조원 이상으로 추산할 수 있다.

대응할 유동성은 충분할까. 올 9월 말 롯데지주의 별도기준 현금성자산(단기금융상품 포함)은 약 1조1469억원, 현금창출 능력을 보여주는 상각전영업이익(EBITDA)는 1980억원을 기록했다. 직접 쓸 수 있는 유동성 원천은 대략 1조4000억원으로 가늠된다. 일부 리볼빙될 단기차입을 감안해도 2조원을 충당하기에 아주 넉넉한 규모는 아니다.

추후 시장성 조달도 쉽지 않아질 전망이다. 롯데지주는 회사채보다 장기 기업어음(CP)을 통한 자금조달을 선호해왔다. 올해 1월부터 8월까지 무려 2조3000억원의 CP를 발행했다. 장기 CP는 수요예측 과정을 거치지 않기 때문에 발행 비용을 최소화할 수 있지만 수요예측을 실시하지 않는 데다가 단기 신용등급을 적용하기 때문에 자본시장을 왜곡한다는 지적을 꾸준히 받았다.

롯데지주 역시 비판에서 자유롭지 못했는데 최근에는 공모 조달을 확대하는 움직임이 두드러졌다. 2020년부터 작년까지 연간 약 4000억원 규모의 공모채를 찍다가 올해는 7월까지 7000억원어치를 발행했다.

하지만 최근 롯데케미칼의 일진머티리얼즈 인수에 따른 재무 부담, 롯데건설 재무 이슈 등이 불거지면서 3대 신용평가사들은 롯데그룹 계열사들의 등급전망을 줄줄이 조정했다. 롯데지주(AA)의 등급전망에도 ‘부정적’이 붙었다.

시장 관계자는 “일단 아웃룩에 부정적 전망이 달려있으면 등급이 한 노치 떨어졌을 때보다도 오히려 투자주문 받기가 어려워지기 때문에 공모 조달은 힘들 것”이라며 “현금흐름이 안정적이고 계열사 지분에 기반한 자금조달력도 가지고 있어서 유동성 위기라고는 할 수 없지만 롯데지주의 상징성을 감안하면 그룹 위상에 타격이 크다고 본다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

고진영 기자의 다른 기사 보기

-

- [Film Making]스튜디오드래곤 <그놈은 흑염룡>, 이수현 감독-김수연 작가 호흡

- 충무로의 '유사 보증수표'

- [멀티플렉스 재무 점검]CJ CGV, 외형은 불렸는데…'양날의 검' 해외사업

- [클래식 뉴 웨이브]클래식도 팬덤몰이… '크로스오버'의 딜레마

- [Film Making]네이버웹툰, 웹툰 <좀비딸> 영화로 만든다

- [멀티플렉스 재무 점검]CJ CGV, 이자만 영업이익 3배…원인은 리스부채

- [멀티플렉스 재무 점검]'영구채 줄발행' CJ CGV, 진짜 부채 부담은

- [숫자로 보는 영화]대원미디어, 지브리 애니 전시회 재개 'BEP 11만명'

- [클래식 뉴 웨이브]필름 콘서트 약진…영화·클래식 음악의 '공생'

- [Film Making]롯데엔터 배급 <경주기행>, 이달 크랭크인