일반 청약도 '흥행'…기술력·공모구조 투심 자극 ⑥경쟁률 868대 1, 증거금 4조2155억…15일 코스닥 데뷔

정유현 기자공개 2023-02-09 07:39:44

[편집자주]

국내 1호 사이버 위협 인텔리전스(CTI) 기업 샌즈랩이 코스닥 상장에 도전한다. ‘멀웨어즈닷컴’ 서비스를 운영하며 기술력으로 성장 스토리를 쓰고 있는 샌즈랩의 증시 입성 과정을 짚어보고, 상장 이후의 모습을 그려본다.

이 기사는 2023년 02월 08일 10:40 thebell 에 표출된 기사입니다.

사이버 위협 인텔리전스(CTI) 기업 '샌즈랩'의 기관 수요예측 온기가 일반청약으로 이어졌다. 보유 기술력과 매력적인 공모 구조와 더불어 최근 인공지능(AI) 관련주가 증시 반등을 주도하는 분위기가 더해진 결과다. 1587억원의 밸류에이션으로 오는 15일 코스닥에 데뷔한다.샌즈랩은 지난 5~6일 양일간 일반 투자자 대상 공모 청약을 진행했다. 기관투자자 대상 수요예측에 이어 또 다시 흥행에 성공한 모습이다. 경쟁률은 868대 1을 기록했으며 청약 증거금은 4조2155억원에 달한다.

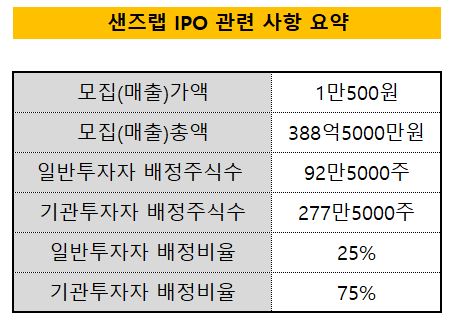

앞서 진행한 국내외 기관투자자 대상의 수요예측에서는 희망공모밴드의 최상단인 1만500원에 공모가를 확정했다. 공모 물량(370만주)의 75%인 277만5000주 모집에 총 1541곳의 기관이 참가한 결과다. 경쟁률은 1325.79대 1을 기록한 것으로 집계됐다.

수요예측 참여 건수 기준으로 96.76%가 밴드 상단 이상의 공모가를 제시했다. 공모가밴드(8500~1만500원) 최상단 이상에서 상장할 수도 있다는 의미다. 하지만 샌즈랩은 높은 가격 산정을 자제했고 밴드 최상단인 1만500원으로 정했다. 공모가가 확정되며 밴드 최하단 기준 314억원 수준이었던 모집총액이 388억5000만원으로 74억원 증가했다.

샌즈랩의 투자 매력을 높인 것은 시장 친화적인 공모가와 유통 물량이 꼽힌다. 공모 예정 주식은 총 370만주로 이중 300만주(공모 주식의 81.1%)는 신주로 발행한다. 70만주(공모 주식의 18.9%)는 구주 매출에 나선다.

구주는 최대주주가 보유 지분을 매각해 현금화 하는 것이 아니다. 최대주주로부터 무상 증여 받아 자사주로 보유하고 있던 물량 일부를 매각하는 것이다. 구주 매출이 자사주이기 때문에 100% 신주 모집하는 것과 같은 효과가 볼 수 있다. 즉 388억5000만원의 자금이 샌즈랩으로 전부 유입된다는 뜻이다.

오버행 이슈도 최소화했다. 상장 예정 주식 수 1511만1000주 가운데 25.73%인 388만7500주만 상장 직후 유통된다. 유통물량 25.73%(388만7500주) 중 370만주가 공모주다. 락업이 걸리지 않은 기존 주주물량은 18만7500주로 비중이 미미하다. 구주주들이 대다수 락업에 동참한 영향에 상장 후 사실상 공모주만 유통된다고 보면 된다.

구주주 74.27%는 락업을 걸었다. 최대주주인 케이사인은 공모 전 보유주식 641만3740주를 5년 동안 의무 보유하기로 했다. 김기홍 대표뿐 아니라 샌즈랩의 주요주주인 강희자씨도 함께 5년을 보유한다. 최대주주 측이 의무 보유를 확약하며 상장 후 기업가치 증대해 대한 확고한 자신감을 드러낸 것으로 해석됐다. 이 같은 전략이 일반 청약에서 통한 것으로 풀이된다.

샌즈랩은 핵심 기술은 하루 평균 200만개, 누적 22억개 이상의 악성코드 빅데이터 분석 및 수집 능력이다. 아시아 1위의 방문자 수 및 데이터 보유량을 자랑하는 인텔리전스 플랫폼 ‘멀웨어즈닷컴’을 기반으로, 고객들에게 SaaS(Software as a Service) 형태는 물론 다양한 솔루션 형태로 사이버 위협에 대한 정보 서비스를 제공한다.

샌즈랩의 상장 예정 주식 수 1511만1000주에 공모가(1만500원)을 대입하면 기업가치는 약 1587억원으로 계산된다. 상장 후 샌즈랩은 클라우드 데이터 센터 건립 및 인프라 확충을 통해 CTI 서비스를 더욱 안정적으로 제공할 예정이다. 또 해외 우수인력 확보에도 공모자금을 사용해 기업가치를 더 높여갈 예정이다.

최근 AI 관련 새내기 공모주들이 증시에서 강세를 보이고 있어 샌즈랩이 바통을 이어나갈지 주목된다. 최근 미래반도체·오브젠·삼기EV·스튜디오미르 등이 매력적인 공모가와 적은 유통물량을 바탕으로 첫날 공모가 대비 두 배에 시초가를 형성한 뒤 상한가를 기록하는 ‘따상’을 기록했다. 샌즈랩도 유통 물량이 적어 주가가 오르기 쉽기 때문에 투자자가 몰릴 가능성이 있다.

김기홍 샌즈랩 대표이사는 “쉽지 않은 시장 상황에서도 샌즈랩의 가능성을 믿고 투자해 주신 분들께 감사드리며, 실적으로 보답할 수 있도록 꾸준히 앞서 나가겠다”고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"

- [2024 더벨 글로벌 투자 로드쇼-베트남]"1억 인구, 평균연령 32세…증시 대세 상승 초입"

- [2024 더벨 글로벌 투자 로드쇼-베트남]지역별 강력한 세제 인센티브 매력 '인수합병 활발'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

정유현 기자의 다른 기사 보기

-

- 꿈비 박영건 대표, 첫 콜옵션 카드 손에 쥘까

- '200억' 실탄 조달 꿈비, 적자에도 투심 '이상무'

- [에뛰드는 지금]재무 지표 안정화, 배당 재개 '시기상조'

- [에뛰드는 지금]내실 성장 기조 안착, 위기 속 '효자' 복귀

- [캐시플로 모니터]빙그레, CAPEX 대폭 확대에도 현금 더 쌓았다

- '알짜배기' 계열사 동원홈푸드, 유보율 4000% 돌파

- [동원그룹은 지금]10조 매출과 엇박자 '밸류에이션', 저평가 해소 '고심'

- [동원그룹은 지금]김남정 회장 'M&A 새 챕터' 준비, 시너지 효과 '방점'

- '이유 있는 적자' 무신사, 빌드업 발판 마련

- [뉴(new)농심 전략 점검]글로벌 매출 40% 육박, '이익률 6%' 3년만에 회복