[배당정책 리뷰]HMM, 2년 연속 2배 배당에도 '온도차'긴축 필요한 때 vs 번 만큼 달라…"선제적 투자, 주주환원책 중 하나"

허인혜 기자공개 2023-03-27 07:35:50

이 기사는 2023년 03월 23일 08:07 thebell 에 표출된 기사입니다.

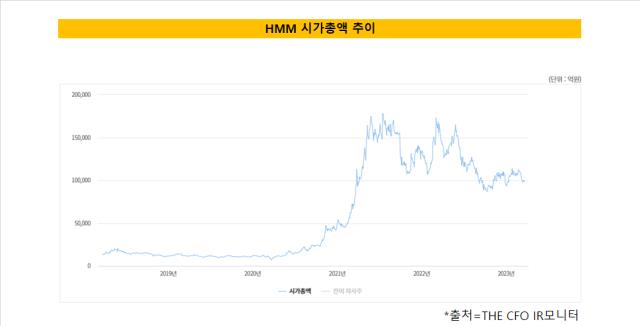

HMM은 올해 3월 연말 결산배당금을 발표하며 2년 연속 배당에 성공했다. 배당금액도 지난해 대비 두 배로 늘렸다. 지난 2년간 팬데믹 여파로 역대급 호황을 누리며 코로나19 이전 대비 주가도 큰 폭으로 상승했다. 기록으로만 보면 만족할 만한 성과지만 HMM의 배당정책을 두고 온도차가 감지된다.◇HMM, 배당 전년대비 2배 결의

HMM은 이달 2022년 연말 결산 배당 금액을 주당 1200원으로 결의하고 공시했다. 지난해 주당 현금 배당액 600원에서 두 배로 확대했다. 배당 총액은 5868억원이다. 가장 큰 수혜자는 주요 주주인 산업은행과 해양진흥공사다. 산은이 지분 20.69%로 1214억원, 해진공이 19.65%로 1171억원을 배당 받는다.

HMM의 배당정책을 두고 시각은 엇갈린다. HMM으로서는 2022년 배당 개시 이후 2년 연속 배당, 배당금액 2배 증액 등의 성과가 있었다. 반면 일부 주주들은 중간배당이나 자사주 매입 등의 직접적인 방안을 요구하고 나섰다.

온도차 배경으로는 HMM의 최근 3년간의 상황을 따져볼 필요가 있다. HMM의 호황기는 팬데믹 기간과 일치한다. 글로벌 공급망 교란으로 운임비가 크게 오르면서 HMM도 호재를 맞았다.

대표적인 운임 지수인 상하이컨테이너운임지수(SCFI)는 2020년 1월만 해도 981.19포인트였지만 2022년 1월 5109.6포인트까지 치솟았다. 통상 해운업계가 수익성 전환 지점으로 보는 게 1000포인트인데 다섯 배까지 뛴 것이다.

10년간 적자를 내던 HMM이 흑자전환에 성공한 것도 2020년이다. 영업이익이 9810억원으로 집계됐는데 2년 만에 영업이익이 10배로 뛴 셈이다. 2021년에는 7조3775억원의 영업이익을 나타냈다. 2021년 매출액과 영업이익은 전년 대비 각각 115.1%, 652.2% 급증한 바 있다.

호황은 2년간 이어졌다. HMM은 2022년 연결기준 매출 17조5828억원에 영업이익 9조9515억원, 당기순이익 10조662억원을 기록했다. 역대급 실적이다. 영업이익률은 53.5%로 국내 매출 상위 100대 기업 중 1위다.

쌓아둔 현금도 적지 않다. 지난해 3분기 말을 기준으로 10조원을 넘겼고 2022년 말에는 14조원을 웃돈다고 알려졌다. 건전성도 대폭 개선돼 지난해 말 기준 부채비율은 26%에 불과하다.

◇불황기 시작 "긴축·CAPEX 확대 병행해야"

HMM은 돈을 풀기보다 긴축 정책이 필요한 상황이라는 전언이다. 돌아선 시장 상황에 대응하는 한편 이르면 올해 마무리 수순을 밟을 HMM 매각전에도 촉각을 세우고 있다. 김경배 HMM 대표도 올해 초 기자와 만나 "어려운 시기일 수록 비용절감이 최고라고 본다"며 "해운 경기는 출렁이는 것이 특징인 만큼 벌었던 돈으로는 기초 체력을 다져야 한다"고 설명했다.

해운경기 불황은 운임비용으로 증명된다. SCFI지수는 올해 1월까지만 해도 1000포인트를 넘겼지만 2월부터는 그 밑으로 내려앉았다. 1년 전과 비교하면 운임비가 5분의 1로 줄었다. HMM의 사업 포트폴리오에는 아직까지 컨테이너선 매출 비중이 9할 이상으로 절대적이다.

HMM은 운송편별 운임비 흐름에 자체 수익률이 크게 흔들리지 않도록 포트폴리오 강화 작업을 병행 중이다. 벌크선 사업 확대가 대표적이다. HMM의 벌크선 매출 비중은 2013년 유동성 위기 이후 축소된 바 있다. 드라이벌크 운송권, 액화천연가스(LNG)선 등 벌크사업 관련 부문을 줄지어 매각하면서다.

때문에 HMM은 수익률이 개선되자마자 포트폴리오 수정에 나섰다. 지난해 7월 중장기 전략을 발표해 벌크선 사업규모를 2026년까지 현재 29척 대비 90% 확대하겠다는 계획을 세웠다. 실제로 HMM이 벌크선 사업 확대를 목표한 뒤부터 조금씩 매출 비중이 오르는 중이다. 지난해에는 벌크선 매출액 비중이 전년 5%에서 5.9%로 소폭 늘었다.

그만큼 자본지출(CAPEX) 목표치도 높다. 약 15조원의 투입이 예상된다. HMM의 현금성 자산이 두둑하게 쌓여있지만 투자 비용 등에도 적지 않은 금액이 소요될 것으로 전망된다. HMM의 매각이 예정돼 있지만 보유 현금은 고스란히 HMM의 미래 설계 비용으로 들어가리라는 전망이 우세하다.

HMM은 선제적 투자가 곧 주주환원으로 이어진다는 입장이다. 첫 배당 재개 시점인 2022년 3월 결산배당을 공시하며 주주들의 불만이 고조되자 HMM은 15조원 투자로 기업가치가 확대되면 자연스럽게 주주환원으로 이어진다는 주장을 편 바 있다.

배당정책의 시각차가 있었지만 주주들의 총주주수익률(TSR)을 따져보면 팬데믹 전 투자자에게 손해보는 장사는 아니었다. 2020년에서 2021년 사이 주가가 크게 오르면서 TSR이 272%까지 치솟았기 때문이다.

2020년 3월 2120원이었던 주가가 2021년 5월 5만1100원으로 급등한 바 있다. 이듬해인 2022년에도 TSR 66.16%를 기록했다. 지난해 말을 기준으로는 음극(-)으로 전환됐지만 2020~2021년 주가 급등의 기저효과로 볼 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 박셀바이오, 진행성 간세포암 타깃 'Vax-NK' 특허 출원

- 베니스 비엔날레, 30년만에 두발로 선 '곽훈'의 의미

- [대기업 프로스포츠 전술전략]'모기업발 숙제' 엔씨다이노스, 당분간 긴축 불가피

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- [코스닥 리빌딩 리포트]'비상장사 투자 손실' 비투엔, 신사업 '삐걱'

- [엔비디아 밸류체인 파트너]'AI 붐'에 매출 오른 아이크래프, 단골 잡기 전략

- [노바렉스를 움직이는 사람들]정판영 연구개발총괄, '원료 강자' 만드는 브레인

- [제약바이오 R&D 인사이더스]'라면의 원조' 삼양식품의 바이오 도전 시작은 '대체육'

- 뷰노, '비파괴검사' 강자 이번엔 '안저분석' 혁신기기로

- [바이오텍 상장 재도전기]허리띠 졸라맨 벤처 10년, 건강한 비만약 실마리 찾다

허인혜 기자의 다른 기사 보기

-

- [방산기업 국산화율 톺아보기]K방산 이끈 '한국형 프로젝트'

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기

- [방산기업 국산화율 톺아보기]'무늬만 국내산'에서 국산화율 80%…수출 '퀀텀점프'

- [항공사 기단 2.0]유일하게 규모 줄인 에어부산, 기재 현대화는 계속

- [ESG 등급 분석]한화에어로, 국내외 평가 A등급 안착

- HD현대마린솔루션의 '유일무이'

- [항공사 기단 2.0]안정화 끝 변화 꾀하는 진에어

- [항공사 기단 2.0]비행기 키운 티웨이항공, '쓰는 돈 vs 버는 돈' 승자는

- 연 목표치 7할 채운 HD한조양, 수주 쪼개보니

- [항공사 기단 2.0]'보잉737'만 띄우는 제주항공, 꽉 잡은 경제성