'사드 무풍' 에스엔피월드, IPO 수요예측 흥행 경쟁률 약 534:1, 공모가 최상단 확정…소액 공모·합리적 몸값 '덕봤다'

강우석 기자공개 2017-09-20 10:44:52

이 기사는 2017년 09월 18일 16:59 thebell 에 표출된 기사입니다.

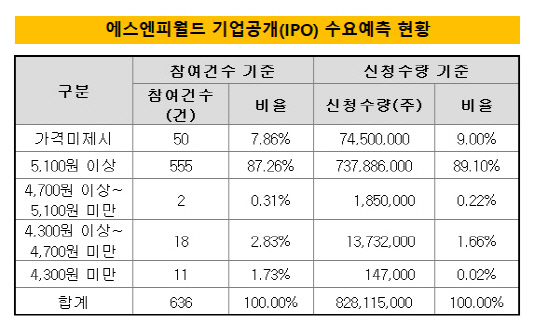

화장용 스폰지 및 퍼프 제조업체 에스엔피월드(S&P월드)가 공모가 산정을 위한 기관 수요예측에서 흥행을 거뒀다. 화장품 주가가 전반적으로 부진하지만 회사의 수익구조 상 사드(THAAD) 영향을 받지 않는 점이 통한 것으로 분석된다.에스엔피월드는 지난 14일부터 이틀 동안 수요예측을 실시했다. 희망 공모가는 4300~5100원 사이, 총 공모액은 밴드 최상단 기준 102억 원이었다. 청약경쟁률이 534.27대 1로 흥행하면서 발행사와 주관사는 공모가를 밴드 최상단인 5100원으로 정했다.

전체 참여자 중 87.26%에 달하는 기관 자금이 밴드 최상단에 몰렸다. 신주 물량은 5100원을 써낸 기관과 가격을 제시하지 않은 기관들이 확보하게 됐다. 의무보유확약은 전체 물량의 4.97%인 28건이 들어왔다. 이 중 1개월은 24건, 2주는 4건이었다.

|

몸값을 합리적으로 책정한 것이 흥행 요인으로 꼽힌다. 에스엔피월드와 주관사는 앞서 밸류에이션 산정 과정에서 주가수익비율(PER) 지표를 활용했다. PER을 10~12배 안팎으로 적용해 화장품 업계에 대한 싸늘한 투심을 고려했다. 다른 IPO 딜에 비해 규모(86억~102억 원)가 작았던 점도 유리하게 작용했다.

IB 업계 관계자는 "할인율이 높은데 공모 규모도 작아 청약에서 흥행한 것으로 보인다"라며 "다만 화장품 업종에 대한 전반적인 투심 회복으로 보기엔 아직 사례가 충분치 않다"고 말했다.

주관사 대신증권은 에스엔피월드의 상장으로 3억3600만 원 상당의 인수수수료를 확보했다. 공모가가 밴드 최상단으로 책정되면서 당초 예정된 금액보다 1600만 원을 더 가져가게 됐다.

에스엔피월드는 우리사주조합 대상으로 오는 19일, 개인 및 기관 대상으로 19~20일에 각각 청약을 진행키로 했다. 이번 조달자금(102억 원)은 대부분 신공장 건축비(55억 원)와 차입금 상환(40억 원)에 사용될 예정이다.

에스엔피월드는 화장용 스폰지 및 소품 제조 업체로 2002년 설립됐다. 이듬해 NBR 라텍스 소재 스폰지가 로레알 품질 기준을 통과하며 성장발판을 마련했다. NBR 스폰지는 발림성이 뛰어나며 내구성과 인장력이 강한 편이다. 이 밖에 후로킹 퍼프·플러피 퍼프 등 다양한 종류의 퍼프도 개발해 매출 규모를 키웠다. 2008년 매출 100억 원을 넘어섰으며 2012년에는 수출 오백만불탑을 수상하기도 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '친환경 축산업' 센티넬이노베이션, 30억 펀딩 돌입

- [VC 펀드분석], K-콘텐츠 스케일업 펀드 투자 '순항'

- [thebell note]벤처캐피탈리스트와 숫자

- [VC 경영분석]한투파 턴어라운드, 몰로코 성과보수 255억 잭팟 '덕'

- [LP Radar]혁신성장펀드, VC 참여 저조할 듯…PE 위주 전망

- [VC 투자기업]메가존클라우드 이사회 위용…KB증권 '김현준' 가세

- [비상장사 재무분석]정상화된 메가존클라우드 부채비율, 결손으로 '악화'

- [K-배터리 파이낸스 분석]동화일렉의 보물 '중국', 유럽·미국 확장 기반

- [캐시플로 모니터]세아상역, '재고감축' 실적 부진 속 현금흐름 개선

- [기업집단 톺아보기]삼성증권, 우발채무 줄이자 부실채권 급증