상장 앞둔 동구바이오제약, 차입금 확 줄인다 공모자금 30% 차입금 상환…시설 투자 등 생산량 증대 투자도

이석준 기자공개 2018-01-10 08:13:58

이 기사는 2018년 01월 09일 13:56 thebell 에 표출된 기사입니다.

동구바이오제약이 올해 차입금을 확 줄인다. 2월 코스닥 상장 과정에서 발생할 공모금액 일부와 영업활동으로 벌어들인 현금을 차입금 상환에 대거 사용할 계획이다. 시설 확충을 통해 매출 확대도 노린다. 여기에 공모로 인해 자본이 늘어나 부채비율이 크게 개선될 전망이다.8일 동구바이오제약이 내놓은 증권보고서를 보면 예상 상장 자금 조달액은 248억 원이다. 공모가 밴드 1만2000원~1만4500원 중 하단인 1만2000원을 적용했다. 발행제비용을 제외하면 실 수령액은 229억 원이다.

확보 자금은 시설자금, 연구개발투자, 운영자금 등으로 사용된다. 필요에 따라 재무건전성 확보를 위해 85억 원을 차입금 상환이 쓸 계획이다.

동구바이오제약이 보유중인 차입금은 지난해 11월말 기준 153억 원이다. 회사는 이중 절반을 공모자금으로, 나머지는 영업활동을 통해 발생하는 현금흐름 등을 통해 2018년 중 대부분의 차입금을 만기전 상환활 예정이다. 회사 관계자는 "차입금 상환을 통해 재무구조 개선을 노리고 연간 2억 원 정도의 이자 비용이 절감될 것"이라고 설명했다.

상장 유입 자금은 주요 사업인 전문의약품 생산량 확대 및 위탁생산(CMO) 설비 투자를 위해서도 쓰인다. 규모는 70억 원 수준이다.

올해부터 내년 상반기까지 브리스타(PTP) 포장기 및 원라인 구성, 캡슐 질량 선별기 및 충전기, 연고액 충전라인 자동화 구축, 유동충 과립 충전기 및 자동 라벨러 계수기 설치 등에 55억 원을 쏟아붓는다.

내년 하반기에는 13억 원을 투자해 생산동 3층 리모델링을 통한 생산력 증대에 나선다. 개량신약 개발 등 R&D에도 내년부터 2020년까지 74억 원을 사용한다.

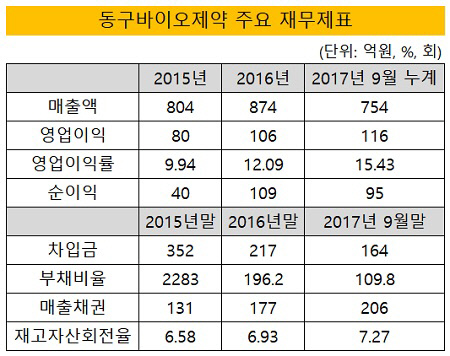

동구바이오제약은 올해 창립 첫 1000억 원을 넘길 것으로 보인다. 2017년 3분기까지 매출액과 영업이익은 각각 754억 원, 116억 원을 기록했다. 기세가 이어지면 두 부문 모두 역대 최고치를 기록할 것으로 보인다. 동구바이오제약의 2016년 매출액과 영업이익은 874억 원, 106억 원이다.

회사 관계자는 "동구바이오제약 차입금은 2015년 352억 원에서 2016년 217억 원, 지난해 3분기말 164억 원으로 지속적으로 감소하고 부채비율도 2015년 2283%에서 지난해 3분기말 109.8%로 크게 떨어졌다"며 "영업활동도 호조를 보이고 있어 재무구조 건전화에 기여할 것"이라고 기대했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- SK하이닉스의 20조 투자 자신감 '엔비디아 선급금'

- 유가 오르면 정유사 버는 돈 많아질까, 이익구조 뜯어보니

- 캡티브 잡자…퇴직연금 사업자-계열사간 인력 교류

- [스튜어드십코드 모니터]한화운용, '이사 선임·자사주 취득' 주주제안 일부 반대

- [제일약품의 온코닉테라퓨틱스 첫 '신약']제약사 스핀오프 모범선례 '독립성·전문성'에 전권줬다

- [thebell desk]'부동산 PF' 누가 떠안을 것인가

- [VC 경영분석]'펀딩부터 차곡차곡' 리인베스트, BEP 달성 '가시권'

- [thebell interview]"그레이드헬스체인, 인슈어테크 넘어 데이터 회사로"

- MYSC, 전북임팩트펀드 '머쉬앤'에 마수걸이 투자

- [VC 팔로우온 투자파일]'파우치 필름 전문' 릴엠, 시리즈A 100억 투자 유치